超80亿公募自购热潮,货币基金成顶梁柱

AI导读:

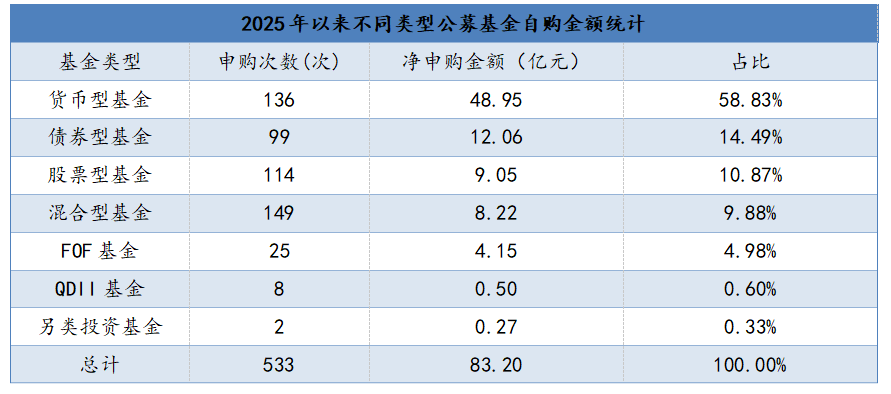

截至5月7日,今年以来共有103家公募机构合计自购达533次,净申购金额达83.2亿元。货币型基金成自购主力,占自购总金额的58.83%。基金公司自购行为释放积极市场信号,有助于提振投资者信心。

又一家公募宣布拟自购旗下基金。5月7日,安信基金发布公告,公司将出资不低于2000万元,拟任基金经理及所在投资部门负责人出资不低于500万元,合计共同出资不低于2500万元认购旗下即将发行的混合基金,并承诺至少持有1年以上。

就在前一日,富国基金也宣布,公司及其高级管理人员、拟任基金经理合计共同出资不低于2500万元认购旗下新发基金。公募排排网数据显示,截至5月7日,今年以来共有103家公募机构合计自购达533次,净申购金额达83.2亿元。

从自购基金类型来看,货币型基金成自购主力。数据显示,今年以来,公募机构自购旗下货币型基金次数达136次,净申购金额达48.95亿元,占自购总金额的58.83%。其次是债券型基金,今年以来,公募机构自购旗下债券型基金次数达99次,净申购金额12.06亿元,占自购总金额的14.49%。股票型基金和混合型基金自购金额“旗鼓相当”,年内公募机构自购旗下股票型基金和混合型基金的次数分别为114次和149次,净申购金额则分别为9.05亿元和8.22亿元,占比分别为10.87%和9.88%。

此外,FOF基金、QDII基金、另类投资基金亦有自购。今年以来净申购金额分别为4.15亿元、0.5亿元、0.27亿元。 数据来源:公募排排网 (截至2025年5月7日)

数据来源:公募排排网 (截至2025年5月7日)

2025年货币型基金成为基金公司自购主力,背后存在多重市场逻辑与战略考量,其中宏观政策环境与市场波动加剧是核心驱动因素。随着债券市场收益率持续下行,传统固收产品吸引力减弱,而货币基金通过买入返售、同业存单等工具仍能维持稳定收益。

基金公司“真金白银”自购的行为释放诸多积极的市场信号。一方面,自购资金直接扩充了基金资产规模,同时自购行为具有较强的市场示范效应,能够有效提振投资者信心,带动更多资金跟投,形成规模扩张的良性循环。另一方面,基金公司选择自购时点往往基于专业的市场研判,表明当前估值可能已进入具有吸引力的配置区间。

基金公司自购通常设置较长的锁定期,这种长期持有承诺不仅有助于有效引导投资者克服短期交易冲动,培养价值投资理念,还能降低产品申赎波动,为基金经理创造更稳定的运作环境。

(文章来源:国际金融报)

(原标题:超80亿!年内公募自购热潮涌动 货币基金成“顶梁柱”)

(责任编辑:126)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。