2025债市“春寒”下的固收投资共识与破局思路

AI导读:

本文探讨了2025年债市在经历短期调整后,市场参与者对债市与固收投资的共识和思考。文章分析了债市波动的原因,提出了拉长久期、采用“固收+”策略、构建多资产配置组合等破局思路,以期在低利率环境下追求确定性。

当Deepseek在资本市场掀起科技狂潮,债市却在上演着预期与现实的交锋。在这场交锋中,我们见证了30年期国债期货高位回落,短期回撤近1.5%的剧烈波动,以及万得中长期纯债型基金指数连续4个交易日的调整,年初以来收益率告负。(来源:Wind,2025-2-18)债市的风云变幻,引发了我们对债市与固收投资的深入思考和共识。

面对债市的“春寒”,市场参与者纷纷寻找共识。这轮调整看似突然,实则伏笔早已埋下。多重因素交织作用,导致了近期债市的剧烈波动。其中,2024年单边行情催生的“债牛信仰”、市场对于降息降准的预期落空,以及节后资金回流带来的资金面紧张状况,都是重要因素。此外,股债跷跷板效应下,科技牛市的崛起也加剧了债市的短期调整。

尽管短期波动在所难免,但债市长期向好的底层逻辑并未动摇。央行明确适度宽松货币政策,降准降息仍然可期。中长期来看,中国经济结构转型与人口结构转型带来的长期利率下行趋势,为债市提供了相对有利的市场环境。然而,投资者也需重塑对于固收资产收益率的预期,面对未来经济基本面与降息预期的变化。

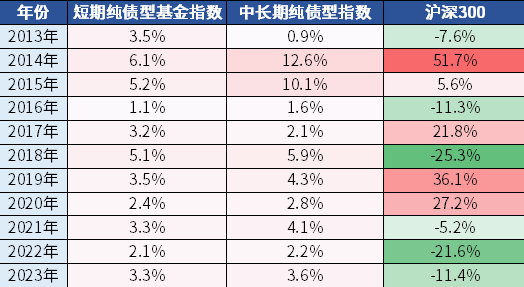

在低利率时代,固收投资如何破局?以下是三条值得借鉴的思路:一是拉长久期,通过转向久期相对更长的中长期纯债型基金,以期在利率下行过程中获得更高的资本利得;二是采用“固收+”策略,通过科学搭配固收和其他资产,实现风险与收益的平衡;三是构建多资产配置组合,分散风险降低波动,寻找投资中的确定性。

从历史数据来看,拉长投资周期有助于实现更为满意的长期回报。而“固收+”策略和多资产配置组合,则是在低利率环境下追求确定性的有效手段。

从历史数据来看,拉长投资周期有助于实现更为满意的长期回报。而“固收+”策略和多资产配置组合,则是在低利率环境下追求确定性的有效手段。

债市的波动,本质是市场对经济复苏斜率与政策节奏的再定价。面对短期的不确定性,投资者应以配置思维寻找确定性,用短债稳住阵脚,用长债跟踪趋势,以多元配置的思路应对波动。毕竟,所有的技术革命最终都会重塑世界,但只有穿越周期的投资者才能见证历史。(文章来源:华夏基金)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。