2025年券商发债融资规模破千亿,融资成本大幅降低

AI导读:

2025年券商发债融资规模突破1000亿元,年内33家券商发行67只债券,合计发行规模达1077亿元。券商发债平均利率约1.92%,融资成本大幅降低。券商通过发债储备资金,支持业务扩张,增强市场竞争力。

2025年,券商发债融资规模再创新高,已突破1000亿元大关。

数据显示,截至2月18日,已有33家券商成功发行67只债券(按发行起始日计),累计发行规模高达1077亿元。年内更有4家券商的发债融资申请得到了监管部门的正式批复。值得一提的是,券商年内发债的平均利率仅为约1.92%,标志着发债融资成本的大幅下降。

分析指出,受益于当前宽松的市场环境和积极的预期,券商作为资本市场的核心参与者,正通过积极发债来储备资金,以支持业务的进一步扩张并增强市场竞争力。通过发行债券来补充资本金,不仅能够优化券商的资本结构,还能显著提升其抗风险能力。

发债热情持续高涨

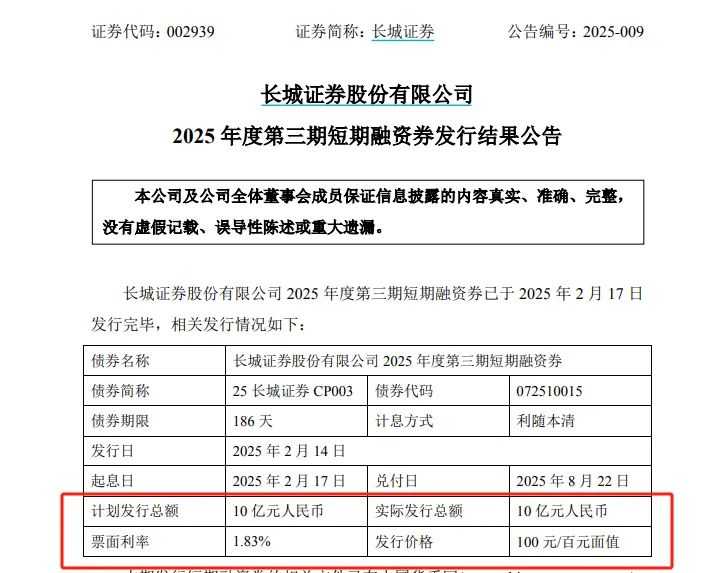

2月17日晚间,长城证券正式发布了2025年度第三期短期融资券的发行结果公告,该期10亿元短期融资券的票面利率为1.83%。今年以来,长城证券已陆续发行了三期短期融资券,票面利率均保持在较低水平。此外,仅在2月11日一天内,就有包括中国银河、招商证券、中信证券等在内的8家券商成功发行债券,合计发债融资金额高达230亿元。

券商密集发债“补血”。据统计,2025年以来,截至2月18日,33家券商发行的67只债券中,证券公司债发行总额为643亿元,次级债发行总额为170亿元,短期融资券发行总额为258亿元。其中,中信证券、长江证券、中信建投还成功发行了永续债。

从单家券商来看,国泰君安证券以113亿元的发行金额位居首位,紧随其后的是中国银河证券、中信证券、招商证券、广发证券和兴业证券,发行金额分别为85亿元、60亿元、57亿元、56亿元和50亿元。

关于券商密集发债的原因,东吴证券固收首席分析师李勇表示,一方面,市场环境宽松,融资成本降低,使得发债成为更具吸引力的融资方式。另一方面,A股市场预期向好,投资者信心显著回升。

发债成本大幅降低

从募资用途来看,多数券商将发债募得的资金用于补充运营资金、偿还到期债务或推动公司业务发展。

从融资成本来看,已发行的债券票面利率大多集中在1.6%至2.7%之间,仅有少数债券的票面利率超过3%。与2024年同期相比,券商发债的平均利率下降了约0.4个百分点,达到约1.92%。例如,中泰证券和华泰证券发行的部分债券,票面利率甚至低至1.6%。

李勇指出,与其他融资方式相比,发债融资具有保护股东权益、融资便捷高效以及优化资本结构等多重优势。

此外,2025年以来,已有西南证券、财达证券、国海证券和招商证券等4家券商的发债融资申请获得了监管部门的正式批复。

(文章来源:国际金融报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。