山西建投信用债提前兑付引争议,投资者利益受损

AI导读:

山西建投因募投项目运营不及预期,触发投资者保护条款,拟提前兑付两期信用债。但兑付价格方案引发持有人异议,以100元面值兑付将导致投资者面临巨大损失,严重损害投资者利益。此举也暴露了债券市场在发行人行为约束、投资者保护及合同条款设计上的缺陷。

财联社5月1日讯(记者闫军)近期,山西建设投资集团有限公司(“山西建投”)两则信用债提前兑付的持有人大会通知在债市圈掀起波澜。由于募投项目运营不及预期,山西建投发行的两期债券“20晋建01”“20晋建02”触发投资者保护条款,拟召开持有人会议审议加速清偿等议案。此举虽无可厚非,但兑付价格方案一出,立即引发持有人异议。

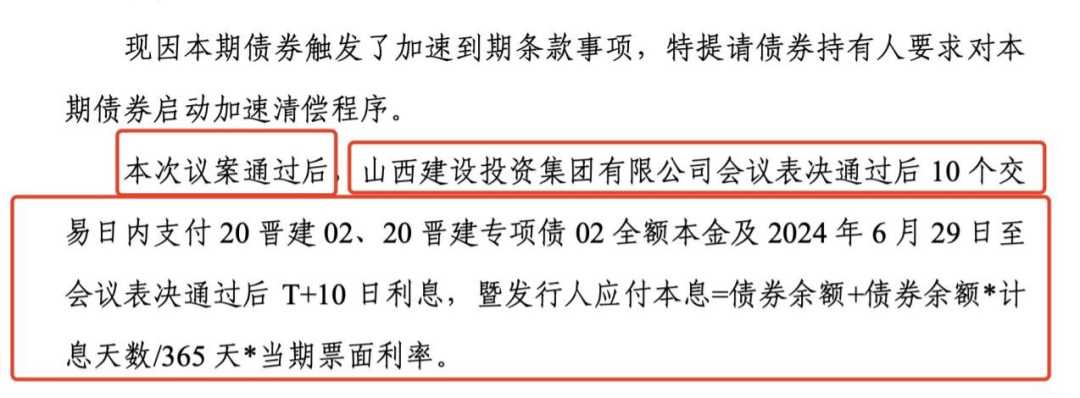

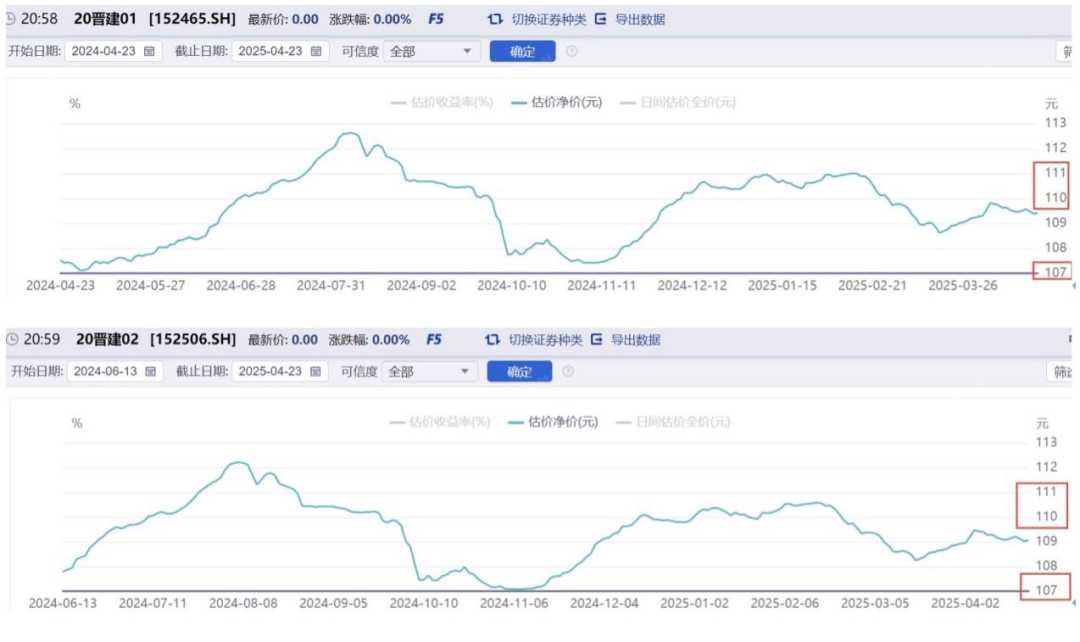

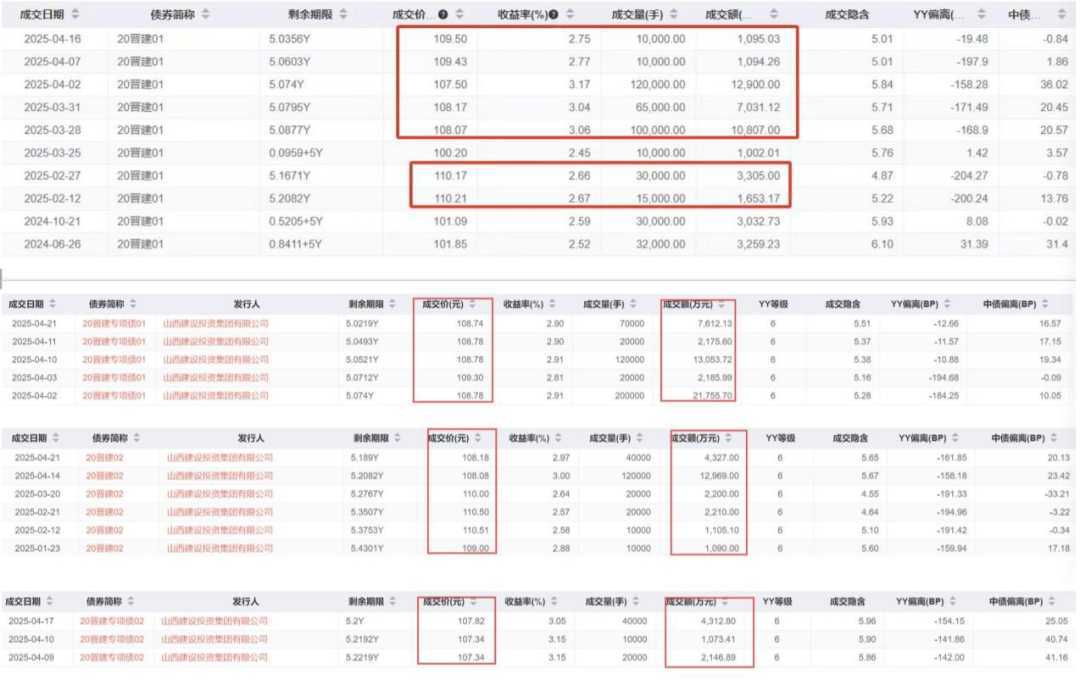

根据公告,山西建投将按照债券余额加计息天数的方式兑付,每张债券本金100元,利息按持有天数计算。然而,市场提前兑付惯例是按中债推荐估价净价进行,这两期债券的净价均在109元以上。这意味着,最近一年买入的投资者将面临巨大损失。资管产品按市场公允价格计价,上述债券的计价方式将直接导致亏损超9%,严重损害投资者利益。

有资管人士指出,山西建投信用资质良好,提前兑付却不愿按高票面利率付息,仅以100元面值兑付,意在逃避高票息,降低融资成本。此前,山西建投刚发行了新债券,票息为2.89%,且未及时披露PPP项目回款情况。这种行为违反了契约精神,恶意侵害投资人利益。

对于信用资质良好的企业,涉及高利率老债时,一般有两种兑付方式:若二级市场价格高于面值,按市价兑付;若低于面值,则按面值兑付。有的发行人还会给予补偿,此类兑付不损害投资者利益,市场接受度高。然而,山西建投此次兑付方案却暴露了债券市场在发行人行为约束、投资者保护及合同条款设计上的缺陷。

4月21日,山西建投公告了两则持有人大会的通知,表示因募投项目连续两个会计年度未收到服务费,触发加速到期条款。兴业银行太原分行作为债权代理人,将于5月19日召开债券持有人大会。根据披露信息,“20晋建01”“20晋建02”发行情况如下:“20晋建01”发行时间为2020年4月29日,期限为5+5年期,票面利率4.8%,余额8亿元;“20晋建02”发行时间为2020年6月29日,期限同样为5+5年期,票面利率4.7%,余额9亿元。

兑付方案一出,机构投资者纷纷表示不满。他们认为,触发投资者保护条款本是正常现象,但100元面值兑付的价格无法接受。以中债估值的推荐到期估值净价来看,这两只债券的净价远高于100元。以100元面值兑付,将导致单只债券亏损达9%,市值法的产品净值将大幅下跌。

事实上,因两只债券规模较大,投资者众多,包括公募基金、信托、资管计划、银行理财等组合超过50个。有资管人士指出,近期市场上其他发行人的正常提前兑付多以“中债推荐估值净价+额外补偿”的形式进行,而山西建投却仅以面值兑付,令人不解。

机构投资者质疑,山西建投此举是否真正在保护投资者,还是一种“另类违约”。他们认为,山西建投信用资质良好,运营稳健,并非高风险主体,也并未丧失偿付能力。提前兑付的真正原因在于票息和募集说明书对于票面利率调整的条款约束,山西建投选择提前兑付以降低融资成本。

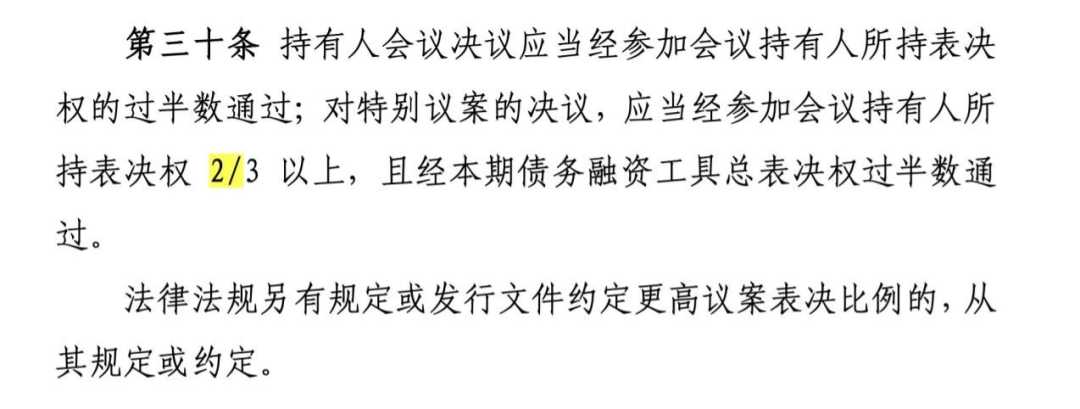

此外,山西建投在信披、持有人大会流程上也存在疑点。首先是信披信息前后矛盾,此前披露的募投项目建设及运营情况报告显示项目运营良好,但债券债权代理人却表示连续两个会计年度未收到服务费。其次是关于持有人大会表决权比例的问题,议案规定须经出席的债券持有人所持表决权1/2以上通过方为有效,但有资管人士指出,这应认定为特别议案,应经参加会议持有人所持表决权的2/3以上通过。

对于应对举措,多名投资者表示将积极参与持有人会议,联合更多机构投资人争取投票权,反对不合理兑付方案。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。