中小银行业绩新亮点:债券投资助力增长

AI导读:

中小银行通过债券投资显著增厚非息收入,助力银行业绩增长。2024年,中国债券市场持续走牛,多家银行通过加大债券配置力度,使得投资收益成为重要支撑。然而,投债市场风险也在显现,银行需加大投研能力建设,稳定投资收益。

与大型银行相比,中小银行相对劣势,但其2024年的经营业绩却展现出了新的亮点。随着中小型的上市银行和部分发债银行陆续披露2024年年报,财联社梳理观察数据发现,宏观经济温和修复、政策利率下行及债市走牛,为中小银行通过债券投资显著增厚非息收入提供了契机,助力银行业绩增长。其中,部分银行的投资收益增长超过100%,引起了市场的广泛关注。

2024年,中国债券市场持续走牛,10年期国债收益率逼近历史低点,利率债及中高等级信用债表现尤为亮眼。在此背景下,多家银行通过加大债券配置力度,使得投资收益成为缓解息差收窄压力的重要支撑。债券投资,已成为中小银行业绩增长的新引擎。

债券投资:增长新引擎

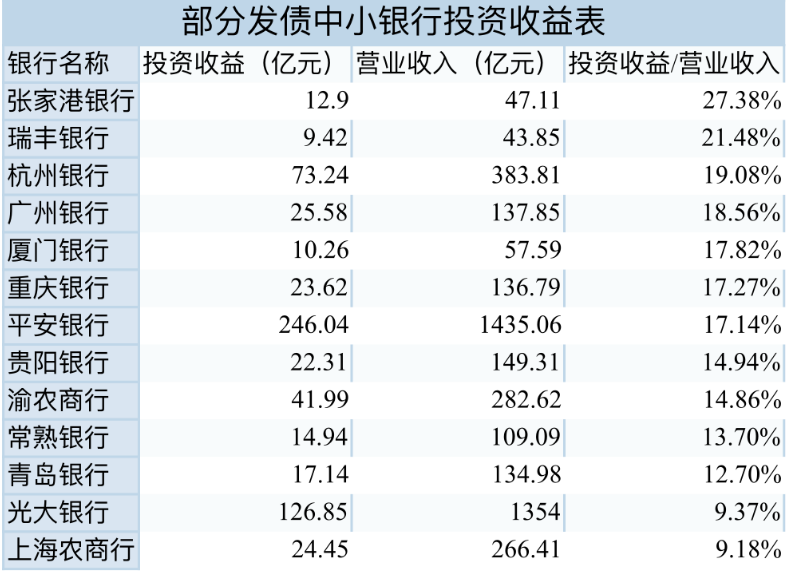

据财联社不完全梳理,部分中小银行通过加大债券配置力度,显著提升了投资收益。例如,张家港银行和瑞丰银行的投资收益分别同比增长176.81%和100.52%,达到12.9亿和9.2亿;渝农商行亦接近倍增,达到93.56%,录得投资收益41.99亿元。这些数据,充分展示了债券投资对银行业绩的积极贡献。

此外,平安银行、杭州银行等也通过债券投资实现了非息收入的显著增长。其中,平安银行2024年实现非息收入532.68亿元,同比增长14.0%,主要得益于债券投资收益的增加。杭州银行非息净收入同比增长20.21%,债券投资占比超50%,成为营收增长的重要引擎。

然而,值得注意的是,随着债券收益率下行速度加快,投债的市场风险也在今年一季度开始显现。多家中小银行在一季报中提到,债券利率快速上行导致债券类资产公允价值变动收益同比减少。

投债市场风险显现

厦门银行、贵阳银行等多家银行在一季报中表示,受银行间市场资金面收紧、风险偏好提升等因素影响,债券利率快速上行,导致债券类资产公允价值变动收益同比减少。这提示我们,尽管债券投资为银行带来了显著的收益增长,但市场风险同样不容忽视。

不过,就增速而言,一季度部分银行仍实现了投资收益的大幅增长。光大银行、青岛银行、贵阳银行的同比增速分别高达303%、189%、153%。然而,也有部分银行出现负增长,显示出收益波动性仍存。

综合来看,债券投资已成为中小银行业绩增长的重要驱动力。然而,面对市场风险,银行需要加大投研能力建设,做好投资资产配置,以稳定投资收益。未来,随着债券市场的进一步发展,中小银行在债券投资领域仍有广阔的发展空间。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。