2024年A股上市银行业绩增速改善,零售不良生成维持高位

AI导读:

2024年A股上市银行业绩增速持续改善,36家银行合计实现营收同比增长2.98%,归母净利润同比增长5.75%。尽管息差收窄,但盈利韧性凸显,非息收入贡献提升。资产质量整体稳健向好,但零售贷款不良率抬升,2025年零售不良生成或延续高位波动。

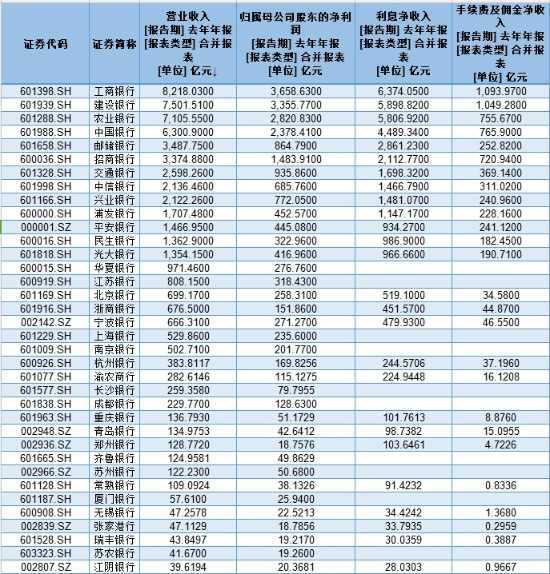

新华财经北京4月17日电 截至17日,A股42家上市银行中,沪农商行、青农商行等6家尚未披露2024年业绩。已披露的36家上市银行合计实现营收同比增长2.98%,归母净利润同比增长5.75%,增速分别较去年前三季度提升1.6、0.8个百分点,显示出业绩边际改善趋势。总体来看,2024年上市银行在息差收窄压力下盈利韧性凸显,非息收入贡献提升,资产质量整体稳健向好,但零售贷款不良率普遍抬升,2025年零售不良生成或延续高位波动。

业绩增速边际改善,息差收窄与非息贡献提升

36家A股上市银行业绩延续边际改善,2024年合计实现营业收入5.58万亿元,实现归母净利润2.12万亿元。

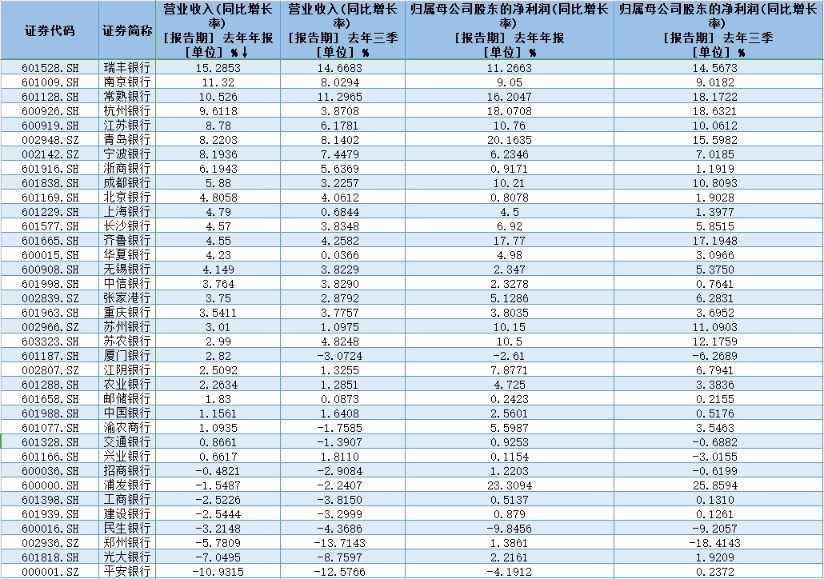

个股表现方面,优质区域行绝对业绩增速相对较好。36家已披露业绩的A股上市银行中,30家营收增速较去年前三季度有所提升,22家归母净利润增速也有所提升。

增速绝对值排名前五的银行分别为瑞丰银行(15.29%)、南京银行(11.32%)、常熟银行(10.53%)、杭州银行(9.61%)、江苏银行(8.78%);归母净利润增速前五的银行分别为浦发银行(23.31%)、青岛银行(20.16%)、杭州银行(18.08%)、齐鲁银行(17.77%)、常熟银行(16.20%)。

华创证券分析师贾靖指出,上市银行营收增速边际改善,核心营收贡献增大,主要得益于息差同比降幅收窄促使净利息收入增速降幅收窄,以及资本市场回暖叠加低基数效应带来的中收降幅收窄。归母净利润增速的改善,则主要通过严控成本及适当降低拨备反哺利润。

从收入构成看,净息差和中收拖累业绩,其他非息收入和拨备计提支撑业绩增长。多家上市银行高管在2024年业绩发布会上谈及了净息差问题及稳定策略。

兴业银行计划财务部总经理林舒表示,净息差下行是银行业共性问题。2024年,整个银行业净息差为1.52%,较2023年下降17个基点。

专家指出,净息差收窄主要受LPR持续下调、存量住房贷款利率重定价及居民储蓄偏好转变影响。尽管下降速度放缓,未来仍面临压力。

数据显示,2024年,26家已披露的上市银行净息差全部下滑,平均净息差为1.64%,较2023年下降17BP。

中信建投金融团队预测,2025年上市银行净息差仍有望收窄,需关注“择机降准降息”时点。特别是2025年第一季度,受存量按揭利率重定价影响,息差压力较大。

财信证券分析师洪欣佼认为,净息差回落是主要拖累项,而减值损失计提减少和债市行情带来的其他非息收入增长则支撑业绩。预计上市银行一季报显示营收利润仍有压力,一季度或为全年业绩低点。

资产质量整体稳定,零售不良生成维持高位

2024年,26家已披露的上市银行资产质量稳健向好,平均不良贷款率1.14%,同比下降2bp。

国有六大行中,除邮储银行不良贷款率上升外,其余均有所下降。其中,工商银行、建设银行、农业银行、中国银行、交通银行不良贷款率分别为1.34%、1.34%、1.30%、1.25%、1.31%,分别较2023年末下降。邮储银行不良贷款率最低,为0.90%。

然而,零售信贷风险值得关注。2024年零售信贷风险多发,银行在零售业务方面面临一定压力。

国信证券分析师田维韦表示,虽然上市银行不良生成率指标有所改善,但综合逾期率指标来看,资产质量依然承压。零售贷款成为新增不良余额的主要来源,对公贷款不良实现双降。

除建行外,其余五大行披露的2024年个人贷款及垫款不良贷款率平均同比提升28bp。股份行零售不良率同比增幅稍低,7家股份行平均同比提升5bp。

国盛证券分析师马婷婷指出,在零售风险暴露背景下,银行通过提高客户门槛、加快不良资产处置等手段应对。预计零售贷款风险暴露对银行资产质量的影响相对可控。

以邮储银行为例,2024年处置零售不良贷款501亿元,同比多处置36.5亿元。不良处置提速下,消费贷资产质量改善明显。

田维韦预测,2025年零售贷款不良生成仍维持高位。但随着银行投放审慎及稳增长政策发力,预计经济将稳步复苏,零售不良生成有望在2026年迎来拐点。

(文章来源:新华财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。