债市急跌引发关注,债牛结束还是小地震?

AI导读:

近一个月,债基上演一波急跌,跌幅中位数-0.4%,跌得最狠的-2%以上。我们复盘近10年的债市,发现“经济企稳”、“政策转向”是债市牛转熊的关键。当前更像是“小地震”,尚未集齐两大关键要素。

买债的朋友,最近你慌了吗?去年还是“香饽饽”的债券,今年开局不太顺利。近1个月,债基上演一波急跌,全市场将近2400只纯债基金有85%都在下跌!跌幅中位数-0.4%,跌得最狠的-2%以上,跌去了小半年的收益。(数据来源:wind,截至2025年2月27日。)

我们理解“资金持续紧张”是本轮急跌的主要原因。但“收蛋人们”最想知道的应该是:债市是不是要牛转熊啦?

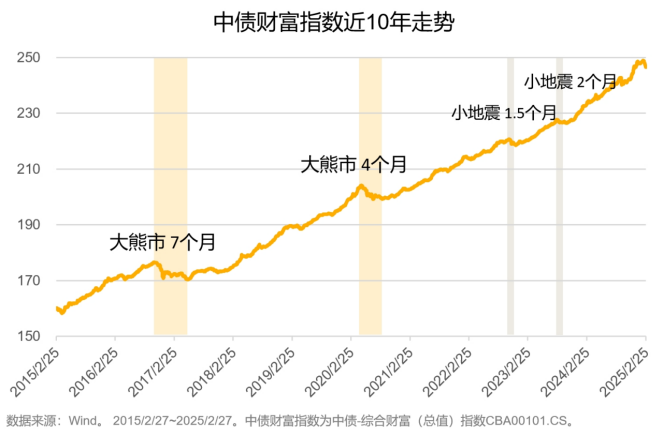

复盘近10年的债市,2次大熊市和2次小地震。通过规律,我们悬着的心终于舒服了一点。

虽说我国债市整体表现为“牛长熊短”,但一旦出现大熊市,下跌时间和修复时间,相当于前后1年多的时间里都没有收益。

搞清“债牛都是怎么结束的?”挺重要。

先亮结论:

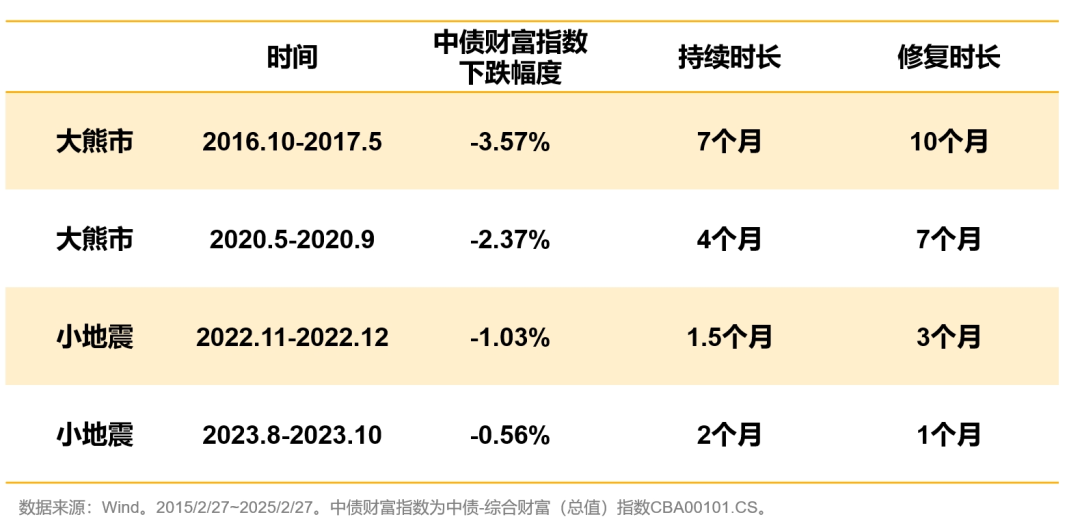

1、债市牛转熊往往伴随经济企稳、政策转向。最近的2次“大熊市”的根源均为经济企稳+政策转向收紧。

2、若没看到经济企稳、政策转向,大概率只是债市的阶段性调整。最近的2次“小地震”没有出现或没有同时出现经济企稳、政策转向。

3、债市调整总是伴随资金紧张,但资金紧张并不一定是熊市开启。近10年的2次“大熊市”和2次“小地震”,都出现了资金紧张,但“小地震”没有经济和政策的支撑。

详细来看:

1、大熊市:2016年10月~2017年5月

回顾:持续7个月,中债财富指数下跌-3.57%,用时10个月才修复。

熊市启动:

▼ 经济企稳:下半年经济数据超预期。

▼ 政策转向:央行释放收紧信号,引导市场去杠杆。

▼ 伴生因素:央国企债券打破“刚兑”等。

2、大熊市:2020年5月~9月

回顾:持续4个月,中债财富指数下跌-2.37%,用时7个月才修复。

熊市启动:

▼ 经济企稳:疫情得到控制,经济基本面呈超预期修复。

▼ 政策转向:货币政策收紧信号逐渐明细。

▼ 伴生因素:政府债供给压力较大等。

3、小地震:2022年11月-12月

回顾:持续1.5个月,中债财富指数下跌-2.37%,用时2.5个月即修复。

小震莫慌:防疫政策和地产政策优化,经济修复的预期变强。

4、小地震:2023年8月-10月

回顾:持续2个月,中债财富指数下跌-0.56%,用时1个月即修复。

小震莫慌:政府债增发,债券供给压力增大。

看完债市的2次大熊市和2次小地震,就可以知道“经济企稳”、“政策转向”是债市牛转熊的关键。

学以致用:当下更像是“牛转熊”还是阶段性的“小地震”呢?我们用“经济”和“政策”两个维度来看看。

1、经济企稳了吗?有暖意,但尚不够扎实。

看经济的命脉“地产”,地产下行最快阶段或已过,但新房或仍在磨底阶段。当前国内低物价的状态尚未改变。

2、政策转向了吗?宽松基调不变。

“适度宽松”的货币政策基调,这是“债牛不止”的底层信心。

结语:

近一个月的债市调整,或更像是“小地震”,尚未集齐“经济企稳”和“政策转向”两大关键要素。但是在资金转松之前,可能伴有“余震”。没必要过分悲观,等待宽松。

再者,与其在债市中纠结,不如看看隔壁股市或有新的发现(注意仓位哦)。(文章来源:富国基金)

(原标题:债牛都是怎么结束的?看完悬着的心终于定了)

(责任编辑:66)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。