广州农商行与重庆农商行财报对比:一流目标能否兑现?

AI导读:

广州农商行与重庆农商行财报对比显示,广州农商行在科技、普惠和绿色贷款余额等核心数据上全面落后,人均创收创利远低于重庆农商行。面对资产质量承压、利润大滑坡等挑战,广州农商行能否在“十四五”规划收官之年实现“一流商业银行”目标备受瞩目。

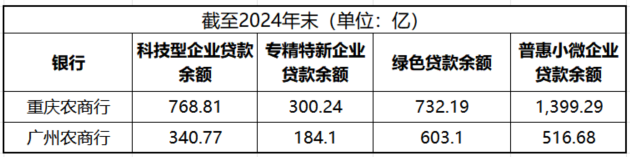

财报季,行业前排大哥的“成绩单”总是格外引人关注。近日,南都·湾财社通过剖析头部公司财报,透视中小银行生态变化,本期特别聚焦头部农商行。在三家万亿资产上市农商行中,重庆农商行、广州农商行已发布2024年财报。自2021年蔡建上任广州农商行董事长后,该行立志成为国内“一流商业银行”。然而,四年过去,广州农商行在2025年工作会议中坦言,对标健康的银行资产负债表,仍存在资产规模保持稳定但配置失衡、核心负债总体充裕但成本较高两大不足。与重庆农商行相比,广州农商行在科技、普惠和绿色贷款余额等核心数据上全面落后。

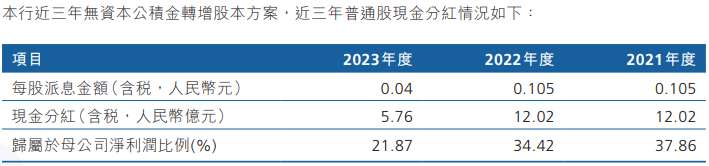

据wind数据,2024年末,广州农商行贷款及垫款总额虽超过重庆农商行,但人均创收仅约为重庆农商行的六成,人均创利更是仅约为后者的两成。广州农商行股价已连续3年下跌,较高点暴跌超70%,而重庆农商行股价自2021年以来已上涨87.4%。2025年是广州农商行“十四五”规划收官之年,蔡建承诺的“国内一流商业银行”目标能否兑现,备受瞩目。

广州农商行总资产虽已破万亿,但在蔡建提出的其他目标中,不少仍待检验。除了资产规模,蔡建还强调了“特色业务指标”要成为全国农商行排头兵。广州农商行在“十四五”规划中明确提出“未来五年将专注打造‘1+4’战略体系”,即在“一流”愿景引领下,重点布局乡村金融、产业金融、消费金融、财富金融四大特色业务。然而,在科技、普惠、绿色“三篇大文章”核心数据上,广州农商行均落后于重庆农商行。

不过,与自身相比,广州农商行在“五篇大文章”上仍亮出了自己的成效。2024年,该行制造业中长期贷款、绿色贷款、普惠小微自营贷款较上年末分别增长43.2%、39.4%、18.3%,远超全行贷款平均增速。特别是涉农方面,乡村金融被该行放在了“特色业务”首位。截至2024年末,广州农商行涉农贷款余额突破400亿元,涉农客户2.05万户。

在人均效益方面,蔡建提出,在广州农商行“十四五”规划内实现人均效益等发展质量指标稳居全国商业银行前列。然而,2024年,广州农商行净利润同比降幅进一步扩大至25.9%。人均创收为118.2万,仅为重庆农商行的60.8%;人均创利15.3万,仅为重庆农商行的22.2%。不良率高企也是侵蚀利润的一大原因。近年来,广州农商行加强风险管控,不良率有所下降,但仍高于全国商业银行平均水平。

面对资产质量承压、人均创利能力弱、利润大滑坡等挑战,广州农商行在近日召开的高质量发展大会上宣布启动“资产效益年”活动,蔡建提出通过优化资产结构等策略提升效益水平。广州农商行能否在“十四五”规划收官之年实现“一流”目标,我们拭目以待。

数据来源:公司财报

(文章来源:南方都市报)采写:南都·湾财社记者黄顺威

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。