个人养老金制度出台三年,保险产品扩容助力养老规划

AI导读:

个人养老金制度出台已满三年,保险产品不断扩容,浮动收益类产品占比近五成。人社部数据显示,已有7279万人开通个人养老金账户。未来,政策将进一步优化,产品和服务供给将更加丰富,以满足不同人群的养老需求。

个人养老金制度出台已满三年,成为养老保险的重要补充。

2022年4月21日,国务院办公厅印发《关于推动个人养老金发展的意见》,明确提出推动发展适合中国国情、政府政策支持、个人自愿参加、市场化运营的个人养老金。自制度试点以来,个人养老金保险产品不断扩容,截至目前,保险类在售产品已达114款,其中,专属商业养老保险、分红型、万能型的浮动收益类保险产品数量占比近五成。

业内人士指出,浮动收益类产品可以通过分红等方式增厚客户收益,是监管鼓励的方向。对于投资能力较强的公司而言,在此类产品的探索上更具优势。

保险产品扩容,浮动收益类产品占比提升

2024年12月,人社部等五部门发布《关于全面实施个人养老金制度的通知》。自2024年12月15日起,个人养老金制度从36个先行试点城市(地区)推广至全国。截至2024年11月末,已有7279万人开通个人养老金账户。

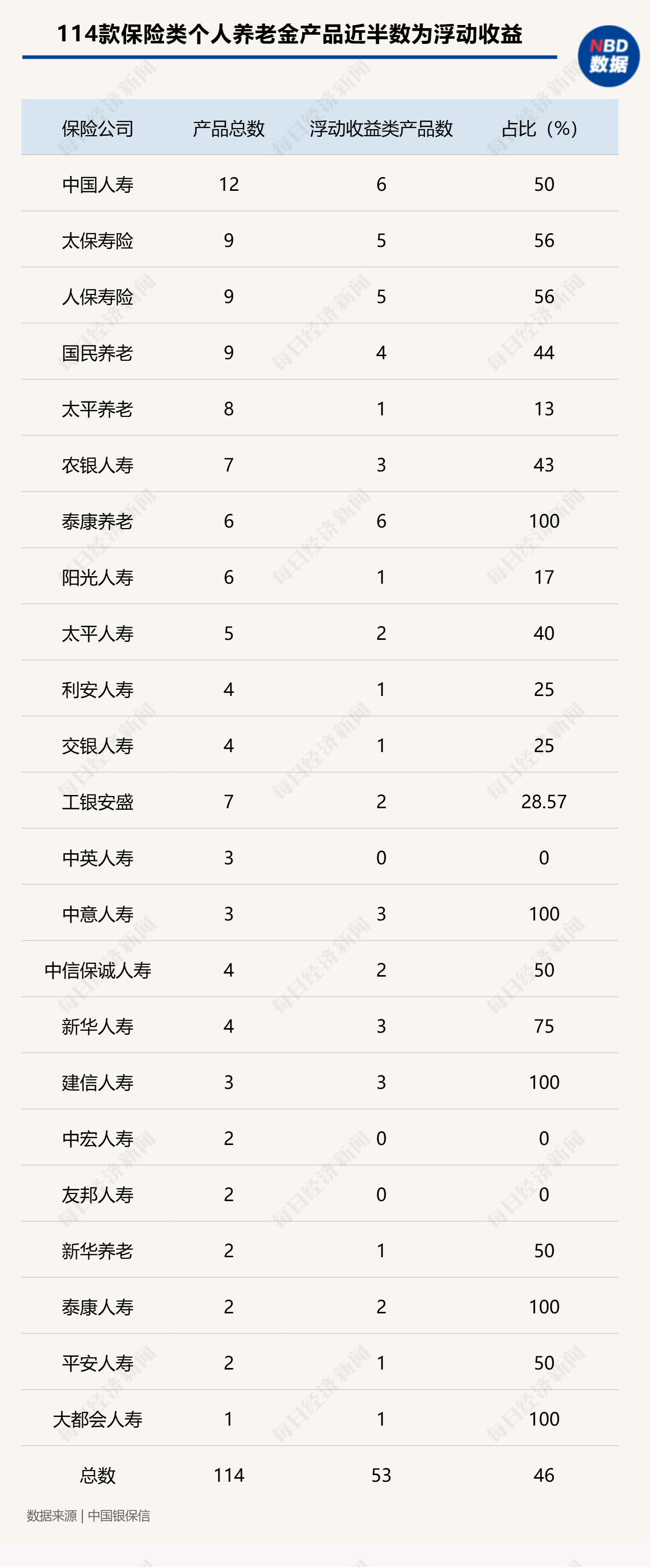

作为个人养老金产品的重要组成部分,保险类产品数量近年来扩容明显。国家社会保险公共服务平台显示,截至2023年4月21日,个人养老金专项产品共计1013款,其中保险类产品占比已超过两成。目前在售的个人养老金保险产品有114款,中国人寿产品数量最多,有12款在售。

从产品类型来看,保险公司推出了多种个人养老金保险产品,包括两全保险、年金保险等固定收益型产品,以及浮动收益类的万能、分红型产品。专属商业养老保险提供稳健型、进取型两种投资组合,同时设有保证利率。

专属商业养老保险、万能型和分红型的年金保险和两全保险合计数量为53款,占比接近五成。泰康养老、中意人寿等多家保险公司推出的产品均为浮动收益类。

在低利率市场环境下,浮动收益类保险产品具有一定保证利率,结算利率水平在一众养老理财产品中吸引力凸显。

增强吸引力,丰富产品和服务供给

“开户热、缴存冷”是个人养老金账户发展中需要应对的问题。原因在于银行缺乏配置产品的引导,导致客户在开户后未进行产品配置。金融机构应依法依规开展个人养老金投资咨询服务,推荐适当的个人养老金产品。

此外,客户买入个人养老金产品后亏钱也可能导致缴存减少。从个人养老金制度实施以来的情况看,储蓄产品数量最多,基金产品风险较大,而保险产品收益和保障兼具。

全国政协委员、对外经贸大学教授孙洁表示,个人养老金投资期限应以中长期为主,但市面上个人养老金产品同质化严重,亟需具有养老金管理经验的金融机构创新开发更多提供中长期稳健收益的养老金融产品。

平安养老险相关负责人表示,预计未来几年国家将继续出台更多支持第三支柱发展的政策,包括税收优惠、市场准入等方面。个人养老金账户的税收优惠政策将进一步优化,产品和服务供给将更加丰富。

在政策支持下,养老金融产品的种类将更加丰富,以满足不同人群的养老需求。

(文章来源:每日经济新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。