低利率时代普通人收息策略:现金、固收、不动产与权益资产

AI导读:

文章探讨低利率时代普通人收息思路,涵盖现金管理类产品、固收类资产、不动产租金及权益类资产分红,提供多元化投资策略,助力投资者适应低利率环境,构建稳健投资组合。

五年前,银行大额存单4%的利率曾让百万本金每年稳享4万元利息,足够支撑低物欲的长期“躺平”。而如今,同样的100万,年利息收入已缩水至1万元出头。这个扎心的对比,正是低利率时代给普通人上的第一课——关于“财务自由”的叙事已经被彻底改写。定期存款利率步入“1时代”,而广义货币供应量仍在跟随GDP的正向发展滚滚前行。这就是低利率这场无声海啸正在淹没的,传统理财的舒适区。当比拼认知成为新周期的注脚,普通人还有哪些稳扎稳打的“收息”思路?

思路一:现金管理类产品“收息”

流动性的"安全垫"

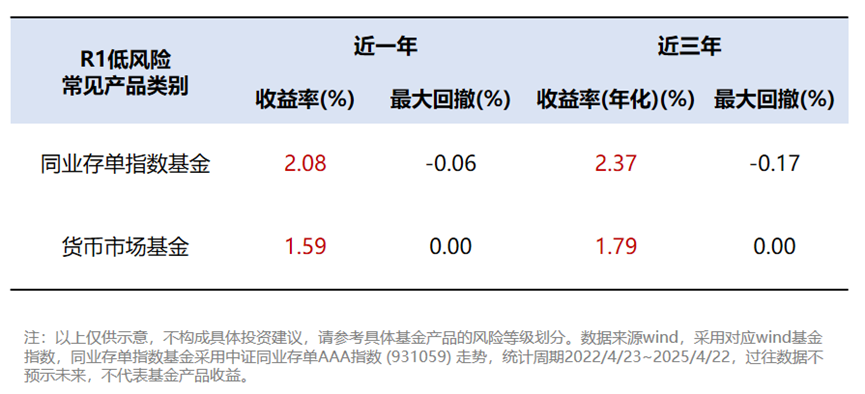

货币基金和同业存单指数基金构成了现金管理的基础工具,二者的基金风险评级都是R1低风险,在提供存取便利的同时,还能带来略高于活期存款的收益。从近两年的表现来看,万得货币市场基金指数年化收益率向1%靠近,但从没有出现过回撤。同业存单指数基金近一年整体回撤也只有-0.06%,年化收益率在1-2%附近。

值得注意的是,现金管理工具同样是一把双刃剑,虽然安全,却可能让长期持有者面临跑不赢通胀的隐形损失。因此,这部分配置比例通常建议控制在总资产的10%左右,主要用于衣食住行等日常开支的“应急预备队”。

思路二:固收类资产“收息”

细水长流的"压舱石"

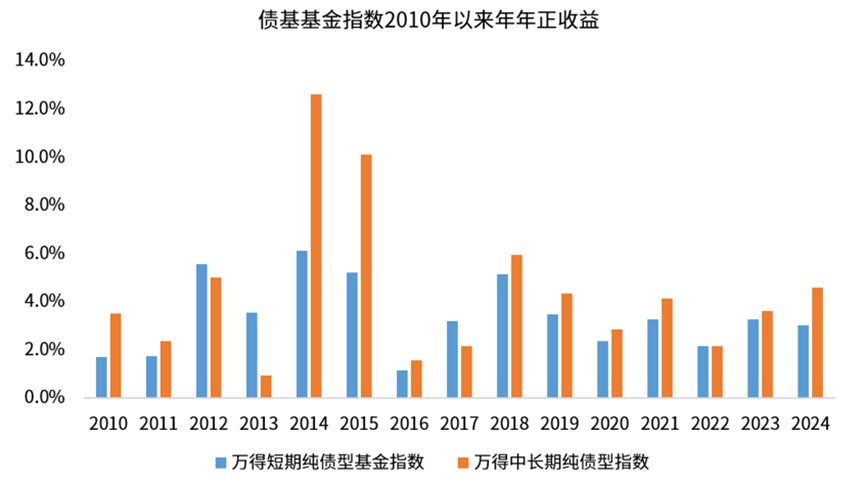

当视线延伸至中期投资,纯债基金与“固收+”策略成为进阶的收息思路。固收类投资的魅力在于其“细水长流”的特性——过去十年间,即便是在股债双杀的年份,纯债型基金指数仍能保持年年正收益。

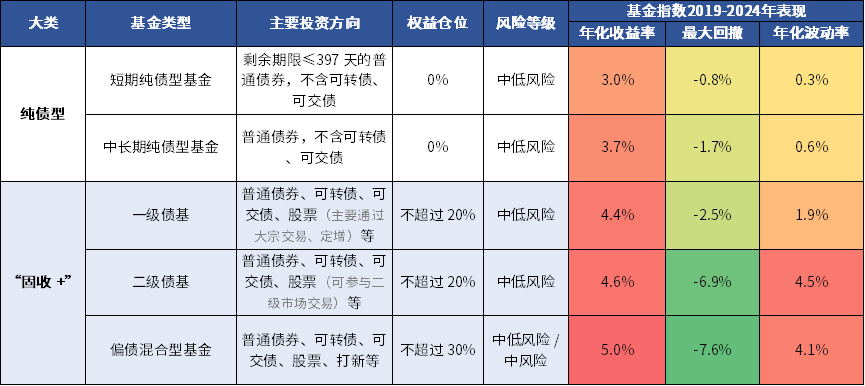

债市的“牛长熊短”特性,使固收类资产成为资产配置中不可或缺的“压舱石”。但投资者需注意,随着利率中枢下移,债券投资的难度正在提升,适度拉长久期和信用下沉成为增厚收益的常见策略,同时也对投资者对波动的理解提出了更高要求。目前十年期国债收益率徘徊在1.6-1.7%左右,而专业化的债券型基金通过组合管理,能将收益率提升至2%-3%区间。如果追求稳健之上的更进一步,则可以关注“固收+”产品。固收+策略通过向固收类资产要“安全垫”,向更高波动资产要收益弹性,起到“1+1>2”的效果。从2019年至今的业绩回报来看,即便经历了权益市场的漫长寒冬,固收+基金的年化收益率仍能达到4-5%,一级债基等低波固收+产品的最大回撤则被控制在-3%以内,成为偏好稳健投资者的重要选择。

思路三:不动产租金“收息”

实物资产的现金流运作逻辑

在房地产行业深度调整后,全国重点城市的住宅租金回报率已开始跨过2%的门槛。然而,房产投资的流动性与管理成本始终是难以回避的问题,对传统的“收租”模式构成了一定限制。产权类REITs(不动产投资信托基金)的出现,为不动产投资提供了新的解决方案。这类产品通过募集资金投向产业园、保障房等不动产项目,以租金收入、资产增值等作为收益来源。

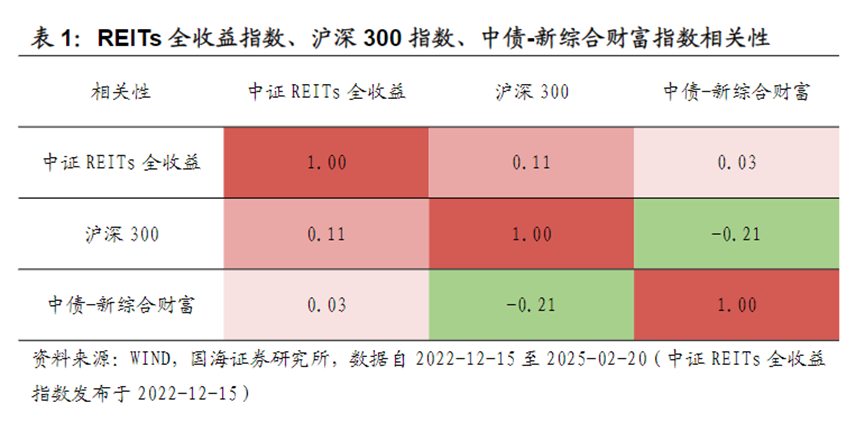

国内REITs虽然尚处发展阶段,但产权类REITs近一年4-5%的分红收益率和在交易所上市的流动性优势,已经为投资者提供了一个与传统房产截然不同,与股债具备低相关性的“收息”选择。

公募REITs的风险等级通常为中风险(R3)或中高风险(R4),其核心价值在于将大宗不动产拆分为可标准化交易的小份额,同时通过强制分红机制(要求90%以上的年度可供分配金额需以现金形式分配给投资者)尽力为投资者打造现金流回报。这种证券化创新,让普通投资者也能参与大型不动产的收益分配。

思路四:权益类资产分红“收息”

红利资产的跨周期价值锚定

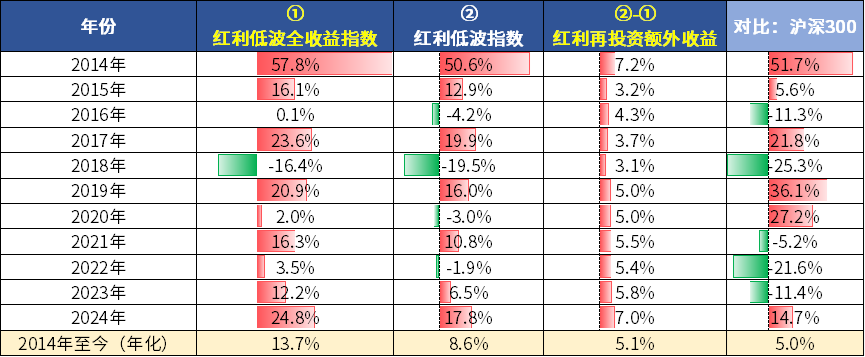

当无风险收益率持续走低,A股市场的红利资产如银行指数、红利低波指数的股息率可达5%以上,成为利率敏感型资金的重要替代标的。这些具备“类债券”属性的股票,不仅提供稳定的分红回报,还能在低利率中枢下形成长期现金流的优势。历史数据显示,红利资产不仅能带来稳定的现金流,更具备抗周期的防御性特质,更是通过 “时间复利+分红再投资” 实现收益增强的长期投资标的。

尽管股价短期会受市场情绪影响,但长期来看,稳定的现金分红机制能够有效熨平周期波动。西格尔在《投资者的未来》中提出,股息率越高,投资者弥补他们所需要的损失的时间越短。对于能够承受阶段性波动、具备三年以上持有周期的投资者而言,红利策略的投资逻辑值得深入关注。从资产配置的范式演进来看,随着全球进入低利率时代,在权益市场中构建高股息资产组合,已从战术性选择逐渐演变为适应利率环境变化的战略性配置方向。特别是在经济转型期,那些现金流充沛、分红稳定的企业,往往展现出更强的经营韧性和股东回报能力。

低利率不是终点,而是理财思维升级的起点。在这个时代,认知才是最大的红利。面对这场变化中的财富革命,普通人需要把握两个核心原则。第一,调整预期——4%的无风险收益时代已成过去,投资需要顺势而为的转型;第二,拥抱波动——净值化时代,适度承担风险将成为获取超额收益的必要代价。低利率环境下的财富管理,本质上是一场与时间的对话。当我们不再执着于寻找"完美资产",而是专注于构建一个可以适应不同气候的生态组合,或许就能在这场无声的变革中,找到属于自己的节奏。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。