熊猫债市场扩容:发行规模超万亿,未来增长可期

AI导读:

熊猫债市场近年来迅速扩容,发行量破万亿元。业内人士认为发行规则简化放松,低利率环境及制度变革吸引境外机构。发行人结构优化,涵盖四大类别五大洲。多家机构预测,随着人民币国际化推进,熊猫债市场将继续增长。

随着人民币国际地位的上升,熊猫债市场近年来迅速扩容。

熊猫债发行量自2022年末以来大幅增加,截至目前累计发行量已破万亿元,成为我国债券市场对外开放进程中具有标志性意义的里程碑。

业内人士认为,近年来监管部门从多方面进一步完善,熊猫债发行规则逐渐简化放松,对吸引境外机构发行熊猫债起到了重要作用。

发行规模超万亿元

熊猫债是指境外机构在我国境内市场发行的以人民币计价的债券。

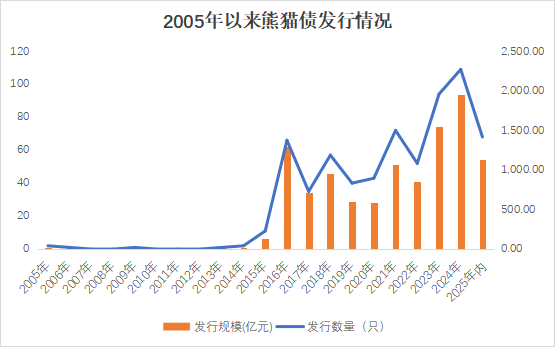

境外机构在境内发行的熊猫债起步于2005年,截至2025年7月22日,熊猫债累计发行654只,累计发行规模10888.90亿元。

从历史数据看,熊猫债发行分为两个阶段,2016年至今迎来快速扩容。

今年以来,已有包括亚投行、宝马中国资本等多个主体发行了1085亿元债券,全年有望再度接近2000亿元规模。

对于近年来熊猫债发行热度不断攀升的原因,惠誉博华债券相关分析师表示,制度变革是主要原因。此外,国内利率维持低位,也吸引了境外机构发债。

据方正证券统计,2024年以来发行利率中枢明显降低。

方正证券表示,低利率环境为境外发行人提供了一定的融资成本优势。

发行人结构不断优化

在有利的政策及市场环境下,熊猫债的发行人结构不断优化。

Wind数据显示,截至目前,熊猫债的发行人已涵盖四大类别,区域横跨五大洲。

值得一提的是,在有利的政策及市场环境下,熊猫债市场继续扩容提质,市场结构持续优化。

具体来看,国际开发机构包括亚投行、新开发银行等。

值得一提的是,熊猫债也吸引了多家外资企业参与。

中证鹏元认为,发行主体涉及的区域越来越广阔,不仅深化了中外之间的经济金融往来和合作,而且随着人民币走向全球化,将有利于构建更为稳定的全球金融体系。

由于发债主体评级普遍较高,熊猫债的债项评级以AAA级为主。

熊猫债有望继续扩容

展望未来,多家机构发布预测,随着人民币国际化的持续推进,熊猫债年度发行量有望在未来继续保持增长。

中证鹏元认为,近年来随着中国与欧美发达国家利差的倒挂,熊猫债融资成本优势凸显,同时熊猫债监管制度不断完善,熊猫债市场迎来了大扩容,考虑到目前熊猫债融资成本优势仍然明显,熊猫债市场仍将会迎来发展的机遇期。

同时,随着创新债券品种发行的增多,中证鹏元预计,熊猫债市场创新行动也更为活跃。

大公国际预计,熊猫债市场仍将保持持续扩容的增长趋势。

(文章来源:证券时报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。