绿城中国率先发行美元债,房企融资回暖信号明显

AI导读:

绿城中国发布公告计划额外发行美元优先票据,标志着房企发行美元债步伐重新开启。多家房企近期均有发行美元债动作,房企融资整体情况有所好转,特别是民营房企发债规模显著增加。

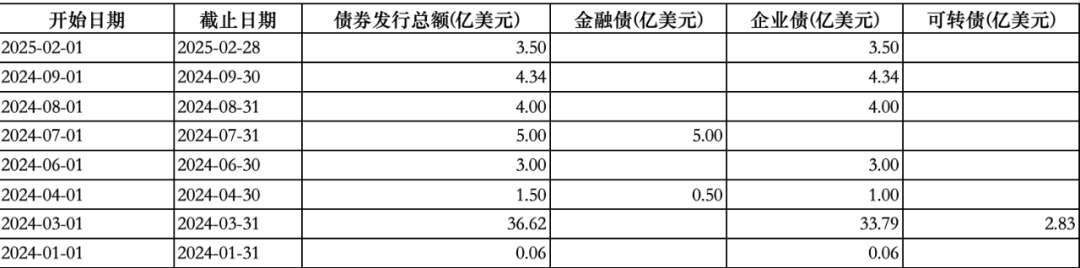

2月18日,绿城中国发布公告,计划额外发行一笔将于2028年到期的票面利率8.45%的美元优先票据,该票据与2025年2月24日发行的3.5亿美元、票面利率相同的优先票据构成同一系列。此举标志着房企发行美元债的步伐重新开启,多家房企近期均有发行美元债的动作。

Wind数据显示,最近一期房企发行美元债是在2024年9月27日,由新湖(BVI)2018控股有限公司发行,规模为3.3亿美元。而绿城中国的这次发行,无疑为市场注入了新的活力。

房企美元债发行回暖

2月14日,绿城中国与多家金融机构就发行本金总额为3.5亿美元的票面利率8.45%的优先票据订立认购协议。该票据将于2028年到期,除非提前赎回。绿城中国计划将所得款项用于现有债项的再融资。

2月18日,绿城中国再次公告,计划额外发行同一系列的美元优先票据。所得款项同样将用于再融资。

来源:公司公告

Wind数据显示,自2024年9月以来,地产美元债发行总额一度停滞,但绿城中国的这次发行打破了这一僵局。

绿城中国率先“破局”

绿城中国之所以能率先发行美元债,与其优质的自身条件密不可分。2024年中期报告显示,公司银行存款及现金751.33亿元,较2023年末有所增加;一年内到期借贷余额占总借贷的23.8%,银行存款及现金的期末余额足以覆盖。

此外,绿城中国已完成大部分境外债务置换,为发行新债提供了有力支持。

民营房企发债规模上升

近期,房企发债融资整体情况也有所好转。中指研究院数据显示,1月房地产企业债券融资总额为509.8亿元,其中信用债和ABS是主要融资方式。债券融资平均利率同比下降。

特别是民营房企发债规模显著增加。1月共有4家民营和混合所有制房企完成信用债发行,发行总金额39亿元。此外,多家央国企也发行了信用债。

东方金诚研报指出,楼市销售端和房价的企稳回暖将对房企化债进程产生重要影响。同时,积极探索形成可持续的转型发展路径也有助于推进房企债务风险化解。

(文章来源:中国证券报)

数据来源:Wind

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。