万达再售48座万达广场,资产处置力度空前

AI导读:

万达再售48座万达广场,涉及多个城市项目,规模空前。此次资产处置旨在快速回笼资金、缓解债务压力。接盘方多为万达“老熟人”,背后资本纠葛复杂。万达当前困境折射民营房企融资难题。

万达再出售万达广场,此次出售规模空前,数量或超过去两年总和。5月26日,“王健林再卖48座万达广场”的话题一度冲上微博热搜榜首。

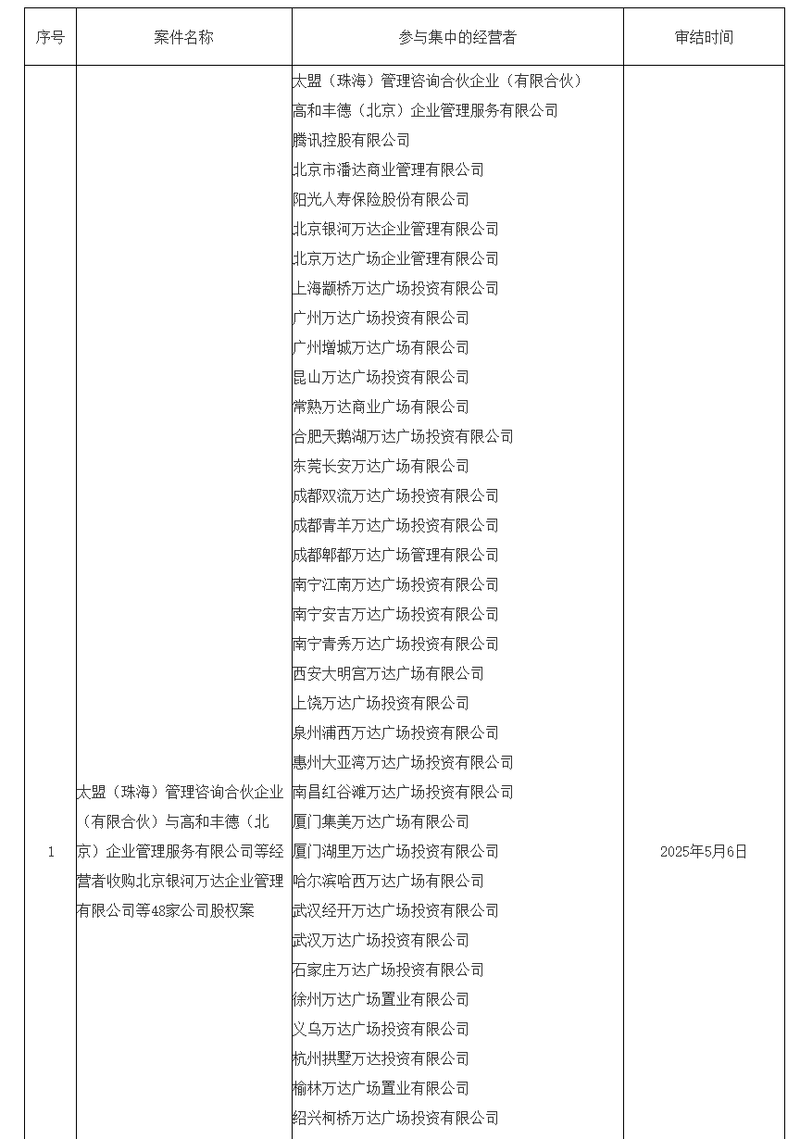

据国家市场监督管理总局网站近日公示,已批准太盟珠海、高和丰德等经营者收购北京银河万达企业管理有限公司等48家公司股权案,涉及万达旗下多个城市的万达广场项目。

面对此次大规模资产处置,万达集团未做官方回应。自去年3月底引入太盟集团等投资人600亿元后,万达持续出售资产,此次接盘方多为万达的“老熟人”,背后商业逻辑引人深思。

资产包“肥瘦搭配”

此次资产包收购主体包括太盟珠海、高和丰德、腾讯控股、京东潘达、阳光人寿保险,共同设立合营企业收购大连万达直接或间接持有的48家目标公司100%股权。

截图来自国家市场监督管理总局网站。

交易完成后,太盟珠海、高和丰德等将共同控制合营企业,持有目标公司100%股权。目标公司涉及北京、上海、广州等多个城市的万达广场项目,涵盖一、二线城市及三、四线城市。

此次交易呈现出“肥瘦搭配”特征,既包含一线及强二线城市的核心商业资产,也涵盖部分低能级城市项目。这种组合式打包出售策略有助于双方各取所需。

万达通过此次资产处置实现快速回笼资金、缓解短期债务压力、为企业日常运营注入流动性,并通过剥离非核心资产实现轻装上阵。接盘方则抄底优质资产。

王健林还有多少“底牌”?

过去两年,万达已出售多个万达广场项目,新华保险、阳光保险等为主要接盘方。据不完全统计,过去两年万达出售超过30座万达广场。

万达官网显示,截至2023年底,已在全国开业498座万达广场。而这场持续两年多的资产处置,正改写中国商业地产格局。

“老友记”背后的资本棋局

此次接盘方多为万达“老熟人”,与万达有着复杂的资本纠葛。太盟珠海背后站着太盟投资集团,此前已与万达商管集团签署投资框架协议。腾讯控股、京东潘达、阳光人寿保险等也与万达有过战略投资关系。

尽管已获600亿元投资,万达为何仍在出售资产?分析称,可能存在以资抵债的情况,或与此前对赌协议有关。万达还面临失去对珠海万达商管绝对控制权、旗下万达广场接连易主等问题。

万达当前的困境也折射出民营房企融资困境:公开市场融资渠道受限,行业融资环境有待改善。

——新京报贝壳财经记者段文平

(文章来源:新京报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。