民营企业债券融资环境持续好转,政策助力打开融资通道

AI导读:

上半年民企发债规模同比增长31%,净融资自2020年以来首度转正。政策助力下,科技创新债券等融资工具进一步打开债券融资通道,但民企发债环境仍有优化空间,增信措施等有待发挥更大作用。

民营企业的债券融资环境正在持续好转。上半年,民企发债规模同比增长31%,净融资自2020年以来首度转正。在政策助力下,科技创新债券等融资工具进一步打开债券融资通道。业内人士认为,当前民企发债环境还有优化空间,增信措施等有待发挥更大作用。

据Wind数据统计,2025年上半年,民营企业共发行债券5445.69亿元,同比增长31%。今年上半年民营企业的发债规模,也是自2021年下半年以来最大的一个半年度。

近两年,政策持续出台以化解民企融资难、融资贵的问题。3月14日,交易商协会发布《银行间债券市场进一步支持民营企业高质量发展行动方案》。

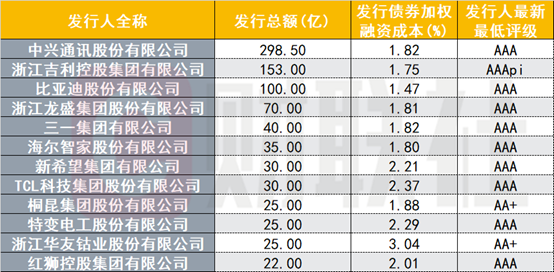

上半年非金融民营企业发债约2500亿元,中兴通信、吉利控股、比亚迪等知名民企发债规模居前。

图:上半年融资规模居前的非金民企发债人

(资料来源:Choice数据,财联社整理)

上半年非金民企的平均发债成本降至约2.56%。期限方面,3年以上的债券规模占比20%。民企债市场扭转了连年净流出的趋势,上半年实现净融资638.13亿元。

中证鹏元相关研究指出,对民企而言,债券融资的利率通常低于银行贷款,特别是高评级的优质企业。债券的发行期限可以拉长,有效匹配项目周期。另外,一些主题品种,如科创债、绿色债等均设有绿色通道,发行效率更高。

今年5月7日,债市“科技板”落地。目前,科技创新债券已发行近5800亿元,其中民企占比约9.1%。

中诚信国际指出,民营企业融资工具创新及市场准入方面政策或持续优化,有利于为民营企业进一步打开债券融资通道。同时,民企债也有助于优化信用债市场多层次供给结构。

尽管民企发债环境明显好转,但相比庞大的信用债发行市场,民企债占比仍然很小,有提升空间。上半年,非金民企的发债规模占所有非金信用债的发行规模依然不足4%。

中证鹏元认为,当前民企发债的难点主要在于债券市场增信体系不完善,各类担保措施在支持民营企业融资方面发挥的作用有限。国内高收益债券市场发展缓慢,影响投资者投资民企债券的积极性。

目前,信用风险缓释工具(CRM)是支持民企债券融资的核心工具之一。6月底,交易商协会修订《信用风险缓释凭证业务指引》,以市场化手段为民企发债护航。

中债资信认为,现阶段除普适性债券品种外,针对民企特有融资痛点难点的债券产品谱系可以进一步丰富和完善,以满足不同类型民企的资金需求。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。