中美关税互博与债市挑战1.6%:经济学家深度解读

AI导读:

中美关税互博,经济学家分析美国短期经济受损后中国需迅速推出刺激政策。债市面临1.6%挑战,多位首席经济学家提出应对策略。货币政策方面,降准降息节奏有望前置,债市波动大但存在买入机会。

数据来源:Choice

1、 中美关税互博

摩根士丹利中国首席经济学家邢自强

美国短期经济受损后刺激空间有限,中国需迅速推出刺激政策抵消关税冲击,在博弈中占上风。贸易战损害全球,关键在于谁受损较小。两会已制定2万亿广义赤字扩张计划,未料到关税战如此激烈,需加快政策推进。当前全球变局和冲击堪比2008年金融危机,出手要快,金融市场和中美信心博弈不等人。

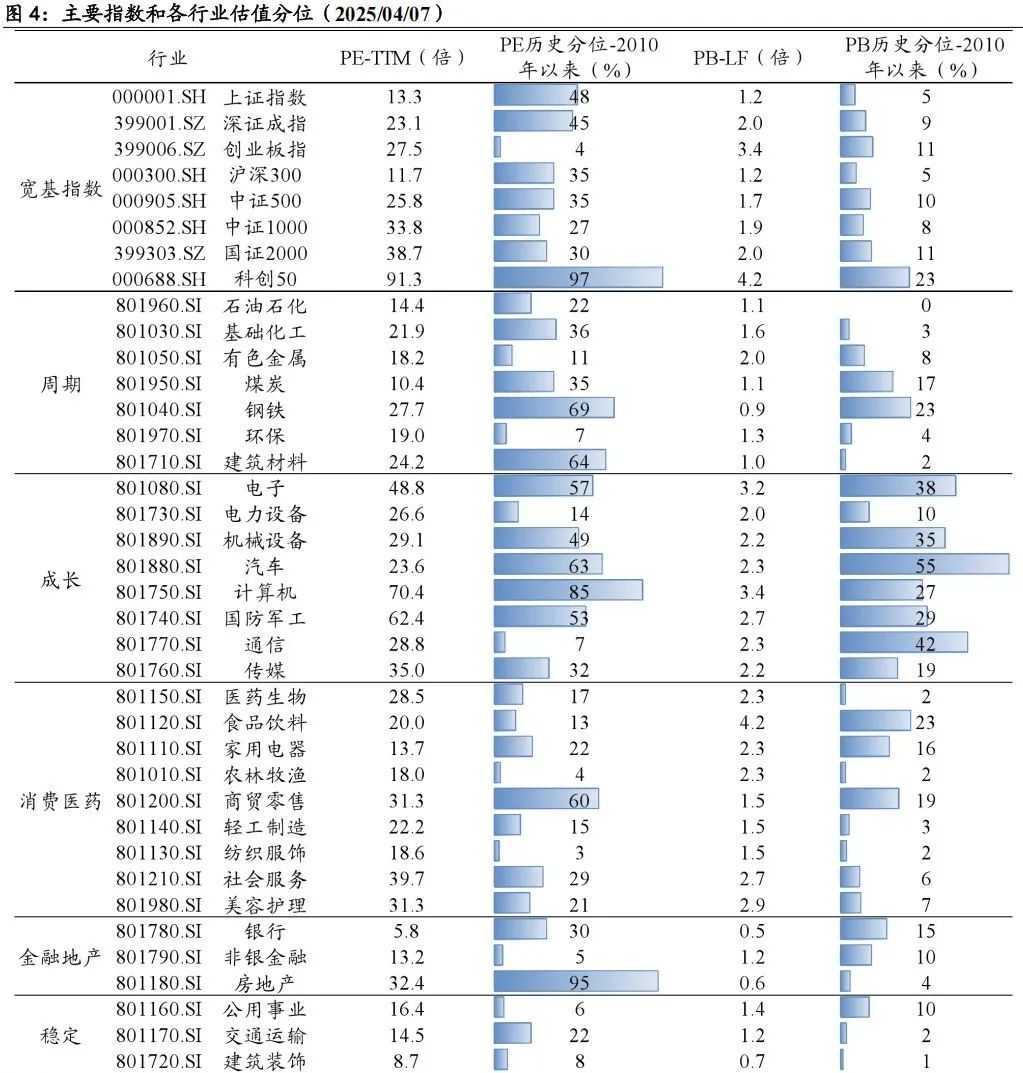

中信证券首席经济学家明明

4月2日,特朗普政府宣布对所有国家征收关税。高额关税对我国2025年GDP增速拖累或在0.9-1.7个百分点。为对冲外部扰动和经济下行压力,应增发2万亿特别国债,拉动内需、提振消费、拉动投资及支持科技创新等。货币政策方面,降准降息节奏有望前置。

中银证券全球首席经济学家管涛

关税冲击下,中国对美出口或下降。但关税冲击不一定导致整体贸易顺差下降,而会通过进出口影响经济运行。需早做准备,加快经济转型和政策调整。

国泰海通证券策略首席分析师方奕

4月7日,美国“对等关税”冲击下,上证指数和创业板指大幅下跌。中国股市正进入击球区,建议逐步增加中国市场配置。股市已在计价潜在尾部风险,额外估值波动带来机会。

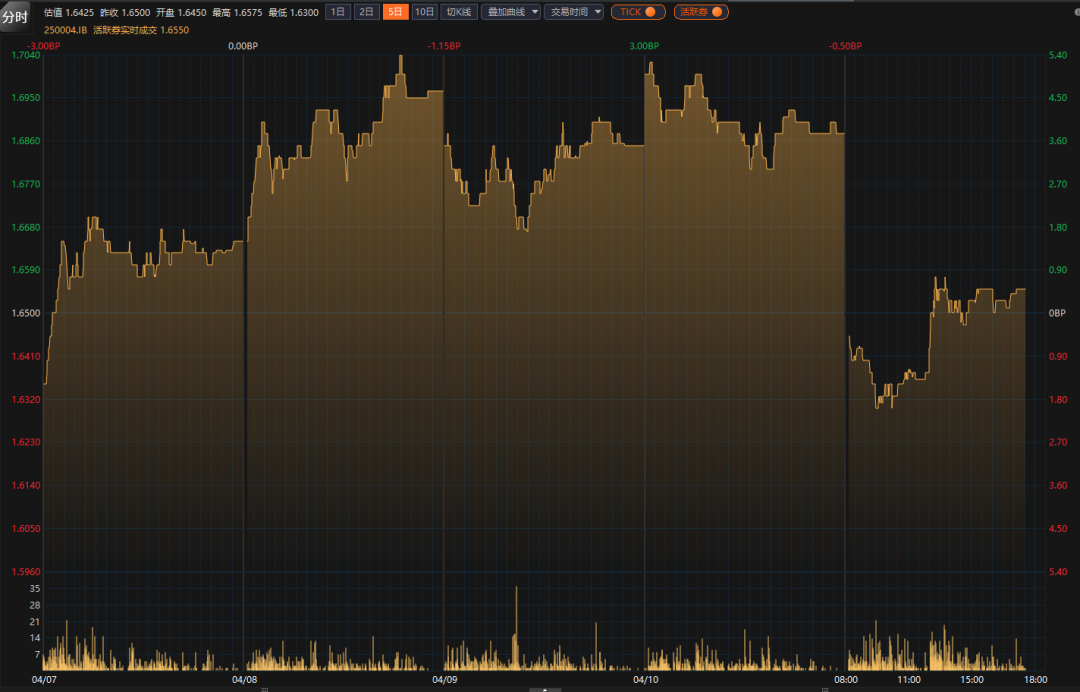

2、 债市挑战1.6%

华西证券首席经济学家刘郁

债市调整是利空想法自我强化结果,调整即是买入机会。债市波动大,安全垫较薄。债市逻辑已变,进入经济稳增长区间,“宽货币”落地几率放大。建议抓住调整机会,逐步布局久期。

华泰证券研究所所长、固收首席分析师张继强

关税大超预期,冲击全球经济和风险偏好,国内宽货币概率增加,利好债市。预计十年期国债将挑战1.6%前低,1.8-1.9%成中期上限。建议适度恢复杠杆,把握信用债补涨机会。

民生证券固定收益首席分析师谭逸鸣

超预期关税政策扭转债市交易主线,强化货币宽松预期。短期内利率有下探动力,10年国债利率或向1.6%博弈。建议跟随政策预期把握交易和配置窗口。

华安证券固收首席分析师颜子琦

债市逐步切换至基本面与政策定价中,宽货币预期升温。二季度降准降息概率增加,财政或加码。短期内债市处于顺风定价中,建议维持久期,保持做多动能。

3、美国股债汇三杀

知名经济学家彼得·希夫

特朗普关税无效且适得其反,加剧贸易逆差,削弱美国竞争力。美元贬值将迫使美国人降低消费,接受更低生活水平。世界正在加速抛售美元,为货币大贬值布局。

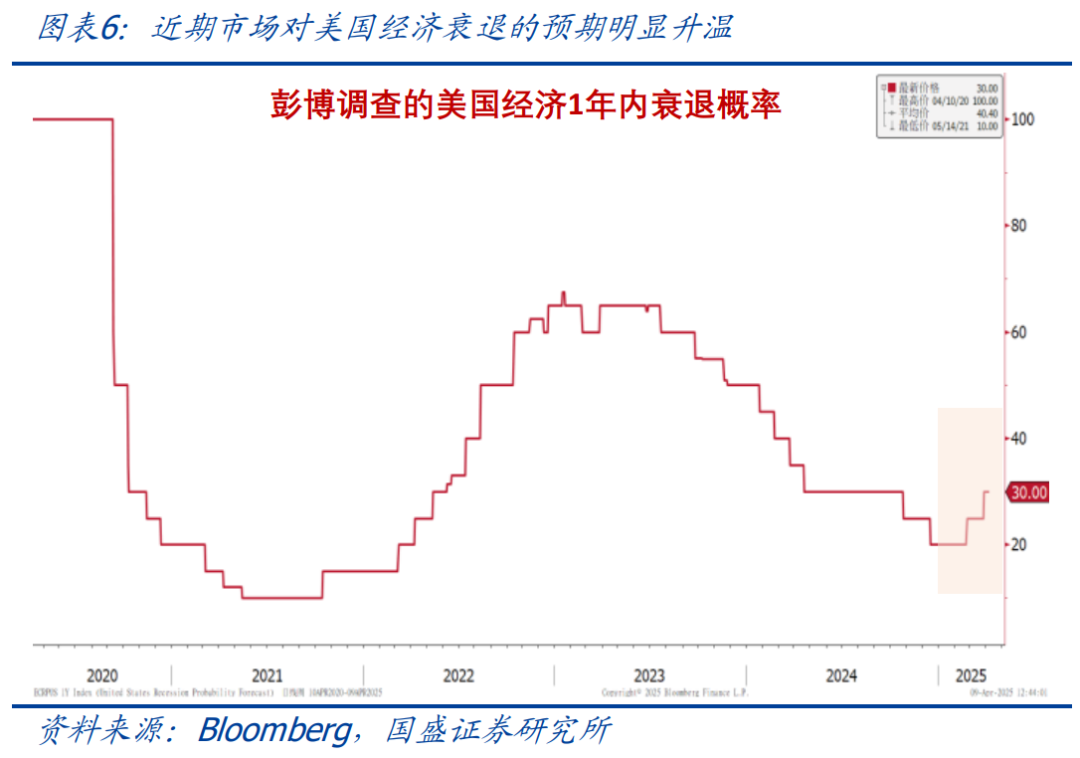

国盛证券首席经济学家熊园

美国股、债、汇“三杀”,降息预期上调。关税扰动下流动性危机是短期核心矛盾,全球经济是否衰退是中长期核心矛盾。未来几个月是观察窗口,市场风险偏好难回暖,资产价格高波动。

桥水基金创始人达利欧

我们正目睹货币体系、政治格局、世界秩序崩溃。这种级别崩溃一生或仅经历一次。货币经济体系崩解源于债务规模过大、增速太快。关税战是历史重演,货币、政治和地缘秩序崩溃将引发经济危机或冲突,催生新秩序。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。