9月债券型基金业绩分化,后市展望存分歧

AI导读:

9月份债券型基金业绩呈现分化态势,多数债基以国债和政策性金融债为主,但持有较多股票和转债资产的债基表现不佳。对于债市后续表现,市场观点不一,但多数认为利率上行空间有限。同时,转债市场和权益资产也呈现出一定的投资机会。

9月份,债券型基金业绩呈现分化态势。在4668只有可比数据的债券型基金中,61.7%的基金实现了业绩上涨,共计2878只,而122只基金业绩持平,占比2.6%,另有1668只基金下跌,占比达到35.7%。

在涨幅榜上,德邦锐祥债券A、德邦锐祥债券C、富荣富恒两年定开债位列前三,9月涨幅分别高达1.55%、1.52%和1.26%。随后是长信富安纯债半年定开债券A、东方红鑫裕两年定开信用债等多只基金,也均实现了较为显著的上涨。

从持仓角度看,多数债基的重仓资产以国债和政策性金融债为主,如德邦锐祥债券持有的某国债占基金净值的83.71%,富荣富恒两年定开债则重仓持有政策性金融债。然而,也有部分基金如长信富安纯债半年定开债和东方红鑫裕两年定开信用债,企业债占比第一大权重。

相比之下,那些持有较多股票类资产与转债资产的债基,在9月份业绩表现明显不佳。最大跌幅达到8.85%,跌幅超过5%的基金数量更是多达34只。这些基金中,不少是重仓了新能源汽车、储能、医药等行业。

9月份,央行进行了MLF缩量操作和逆回购投放,以维护市场流动性。尽管市场利率大幅低于政策利率,但央行投放金额已与去年同期接近,显示出对市场流动性的呵护态度。

对于债市后续表现,市场观点不一。中金固收认为,后市利率不具备显著上升风险,拉长久期可能是优选策略。而也有观点认为,资金利率后续仍有下行空间,货币政策将进一步放松。不过,多数机构认为,近期政策对基本面具有支持作用,且海外因素导致降息可能性不大,利率上行空间有限。

在转债市场方面,近期绝对收益型机构已逆势买入,同时财政支出释放的资金也将对资金面带来缓和,转债市场估值仍有一定支撑。

从权益资产角度看,英大基金权益投资总监表示,A股周期底部特征凸显,未来有望从原材料价格稳定、制造业出口以及历史估值点位等方面实现预期的修复。

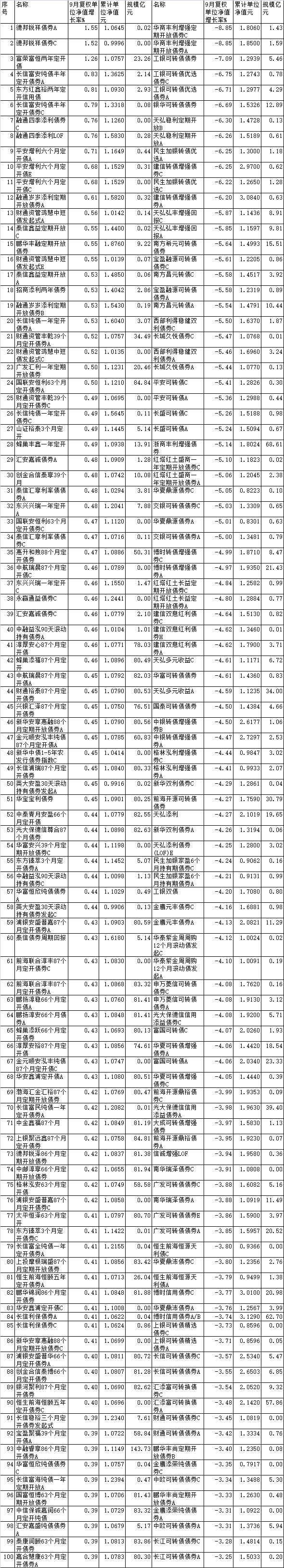

以下是9月份债券型基金涨跌幅前100名的一览表:

规模截止日期为2022年6月30日。

(文章来源:中国经济网)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。