2025年一季度政府债发行节奏前置,国债规模首超地方债

AI导读:

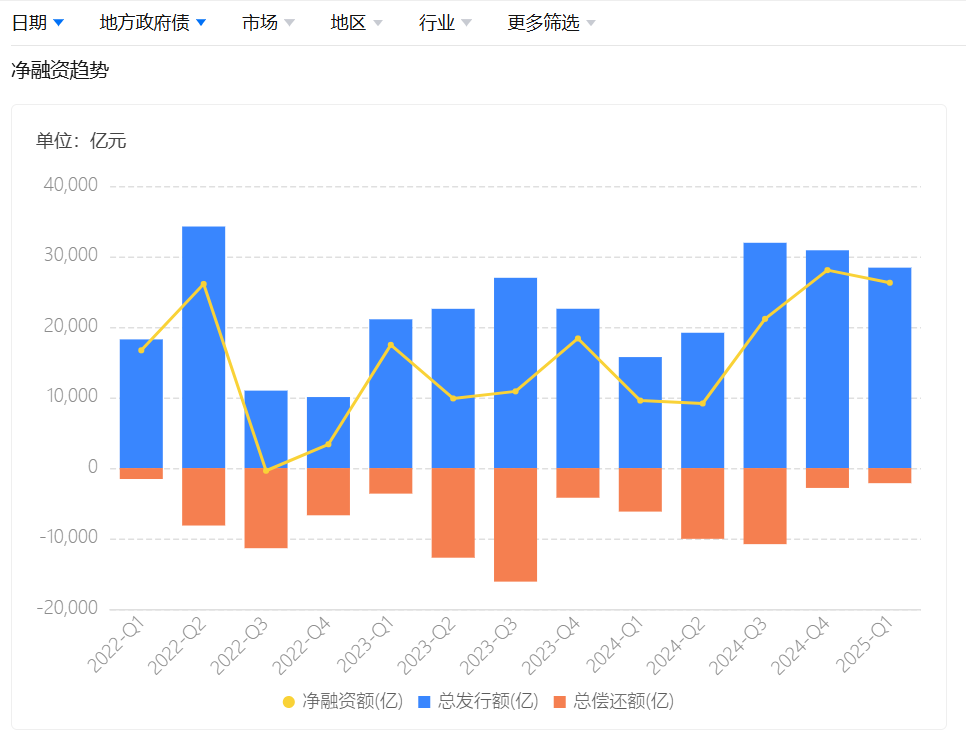

2025年一季度,政府债发行节奏前置,国债规模首次超过地方债,净融资规模创历史同期新高,优化债务结构,缓解地方政府偿债压力。同时,地方债发行规模大幅放量,净融资额增长显著。

21世纪经济报道记者余纪昕上海报道

一季度,政府债发行节奏前置,发力早。据2025年政府工作报告等官方资料,2025年国债新增债务规模预计达6.66万亿元,地方政府债新增债务规模合计5.2万亿元。今年政府债发行新变化在于,国债规模首次超过地方债,优化了债务结构,减轻了地方政府偿债压力。

企业预警通数据显示,截至3月31日,一季度国债净融资规模达1.45万亿元,地方债净融资规模2.63万亿元。2-3月,地方债市场招投标利率攀升,与流动性趋紧及地方债供给增多相关。近期,国有大行注资或提升承接新发政府债能力。

一季度净融资进度完成全年22%

Wind数据显示,今年一季度共有42只国债发行,总额达3.30万亿元。净融资方面,一季度国债净融资规模合计达14539.2亿元,创历史同期新高,完成全年目标的22.03%。专业人士指出,往年一季度国债净融资不高,今年靠前发力的融资策略使净融资规模历史性突破。

发行利率方面,今年一季度国债的一级市场招投标利率从1月8日的0.86%上升至3月10日的1.97%,后有所回落。甬兴证券固收首席分析师郑嘉伟表示,这反映出国家积极通过国债发行筹措资金,推动宏观经济政策与调控举措落地。

“自审自发”加速发行前置

一季度,地方债发行规模2.84万亿元,净融资额2.63万亿元,增幅高达174.7%。新增债发行进度或未及预期,主要受专项债“自审自发”顶层意见与底层方案落地存在时间差影响。湖南省成为首个公布自审自发实施方案的省份,方案提出“两上两下、三方联审、四库滚动管理”,提升专项债发行效率。

郑嘉伟称,该方案下放审核权,赋予地方政府更多灵活度,加快发行流程,推动项目开工建设。预计2025年专项债发行节奏加快,为地方基础设施建设等提供资金支持。中证鹏元研发部高级董事吴志武指出,自审自发试点是地方债务管理的重要一步,有利于加强和完善管理制度。

地方债承接力量提升

财政部近期对几家国有大行注资,或提升大行承接新发政府债能力。3月30日,中国银行等四家国有大行发布定向增发预案,财政部拟认购约5000亿元。此举优化国债资金使用效率,增强大行支持地方债务化解能力,平滑政府债券发行对市场价格冲击。

郑嘉伟表示,特别国债为大行注资增强了商业银行抵御风险能力,大行承接能力加强,缓解地方债发行压力。吴志武分析,特别国债专款专用、用途灵活,历史上多次发行,本次注资处于宏观经济运行关键期,服务实体经济发展需要。

展望全年,政府债供给压力如何?市场人士认为,在“早发行早使用”导向下,政府债集中发行或对债市形成供给压力,但具体影响需观察后续资金面变化和政策调控。

资料来源:企业预警通

(文章来源:21世纪经济报道)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。