债市未来或震荡,权益市场展现韧性

AI导读:

关税冲击驱动的债市避险行情已告一段落,未来债市或将转为震荡行情,10年国债收益率预计将在1.65%-1.75%区间震荡。同时,权益市场或持续展现较强韧性,预计短期权益市场再度大跌风险有限。

核心观点

关税冲击驱动的债市避险行情已告一段落,未来债市或将转为震荡行情,10年国债收益率预计将在1.65%-1.75%区间震荡,权益市场或持续展现较强韧性。

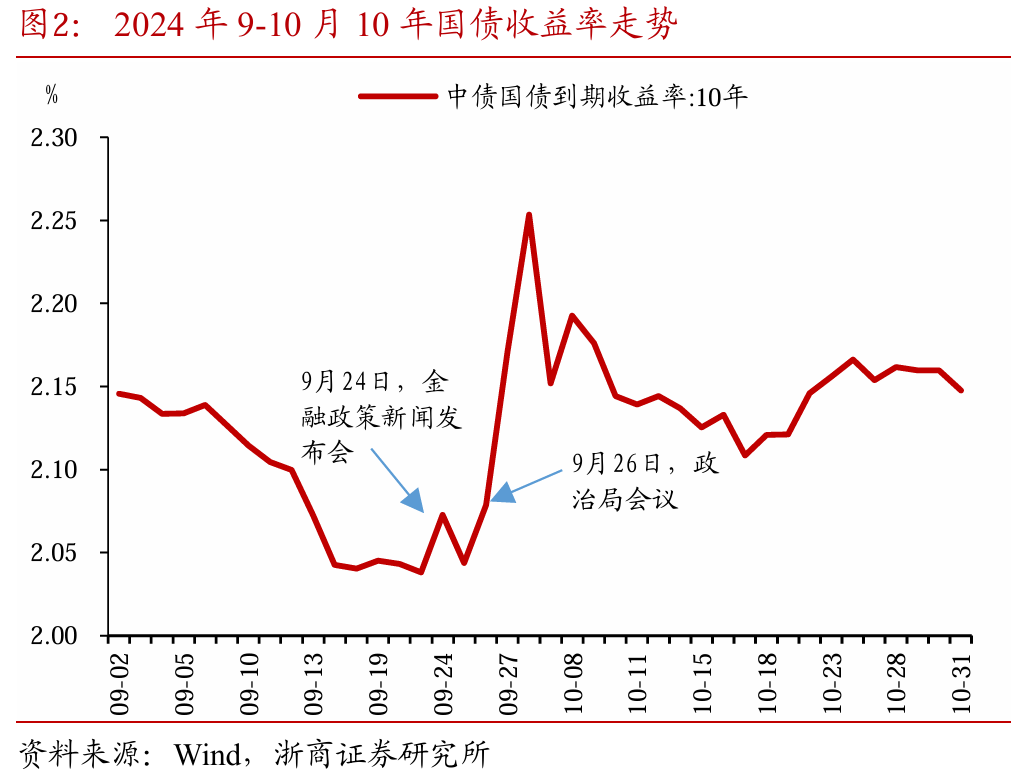

1、关税冲击驱动的债市避险行情落幕:本轮由对等关税引发的债市行情,与2024年9月末债市行情类似,呈现左侧交易特征。下一阶段,债市或呈现震荡状态,10年国债收益率预计将在1.65%-1.75%区间波动,突破1.80%或跌破1.60%的可能性有限。

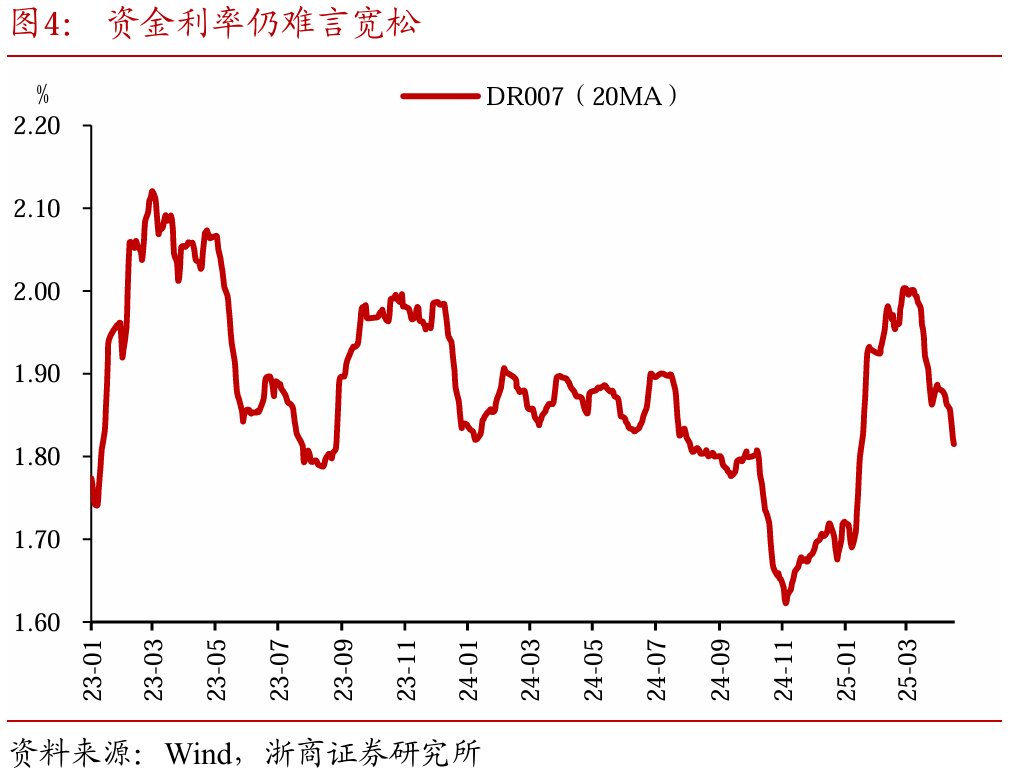

2、震荡行情下机构策略转变或阻碍牛陡行情:在震荡行情中,机构或转向票息策略,做多短端信用债并做空短期国债期货进行风险对冲,或对国债现券产生制约,阻碍短期国债收益率进一步下行。

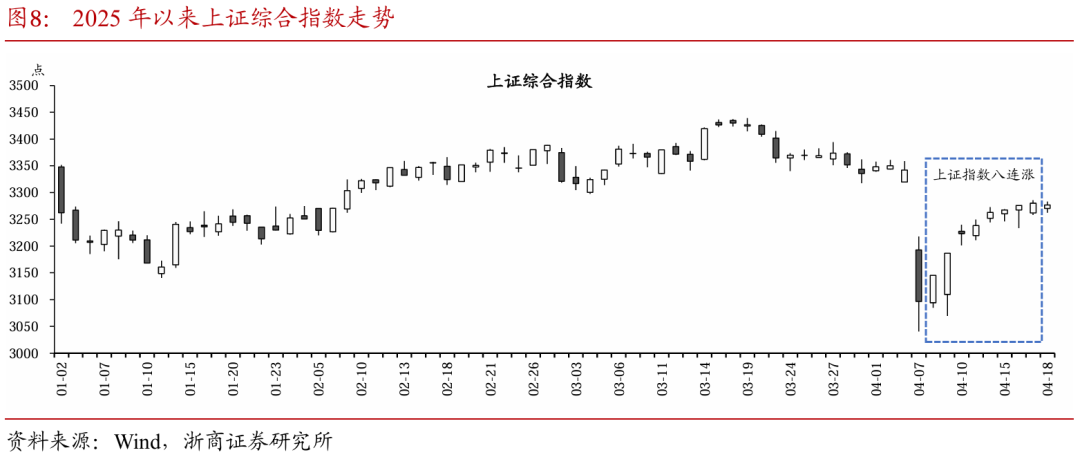

3、权益市场或将持续保持较强韧性:权益市场亦是争取谈判筹码的重要一环。预计短期权益市场再度大跌风险有限,持续向上修复的趋势或延续。

正文

1 周度债市观察

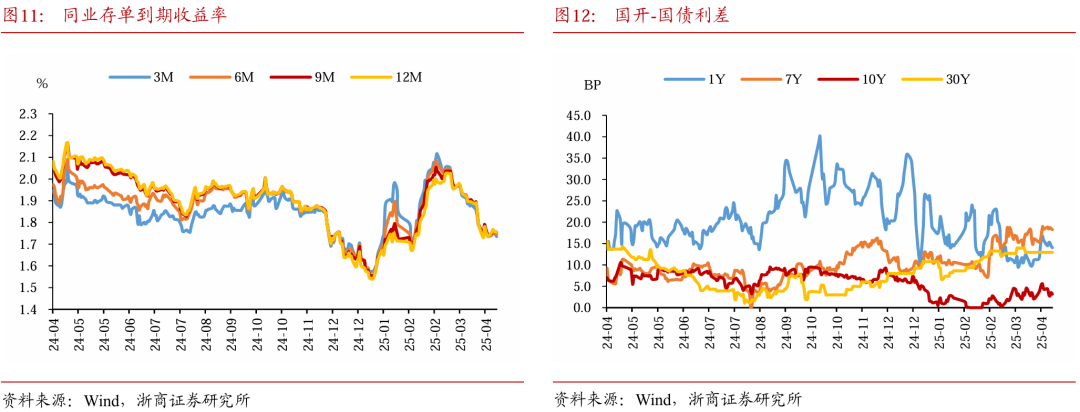

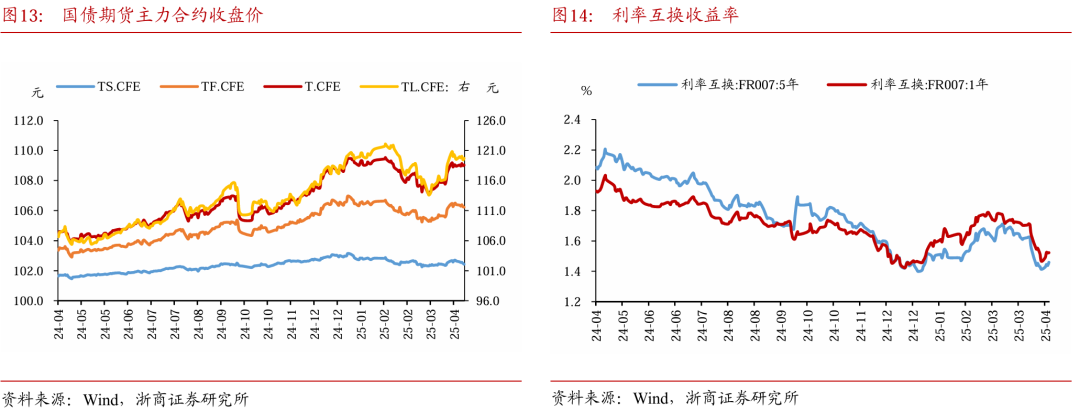

过去一周(4月14日至4月18日),债市呈现窄幅震荡。伴随关税扰动平息,债市行情缺乏主线驱动。4月16日国家统计局公布经济数据超预期,同日超长国债发行计划扰动债市。4月17日央行公开市场净投放,但资金面未完全宽松,债市长短端分化。截至4月18日,10年国债活跃券收报1.6475%,30年国债活跃券收报1.8750%。

1.1 关税冲击驱动的债市避险行情落幕

近期围绕对等关税,债市走出避险行情。4月3日凌晨特朗普公布对等关税方案,超市场预期,驱动全球金融市场避险。国内债市4月2日提前反应,10年国债收益率快速走低,4月2日至7日累计下行17.9BP,最低至1.63%。4月8日以来,债市行情“后劲不足”,10年国债收益率在1.64%-1.67%区间震荡。

事件冲击下,行情快速变化。本轮行情与2024年9月末相似,呈现左侧交易特征。当前,关税扰动平息,债市或向常态化演进,10年国债收益率下行空间有限,未来或区间震荡。

1.2 机构策略转变或阻碍牛陡行情

对等关税落地后,我们曾预期债市或向牛陡方向演绎,但现实行情未走出牛陡。震荡行情下,机构转向票息策略,做多短端信用债并做空短期国债期货对冲风险,或阻碍牛陡行情。

1.3 权益市场或持续展现韧性

自4月7日上证指数大跌后,在中央汇金等机构支持下,权益市场修复,4月8日至4月17日上证指数八连涨。预计下一阶段权益市场将持续展现较强韧性,或对债市情绪构成压制。

2 债市资产表现

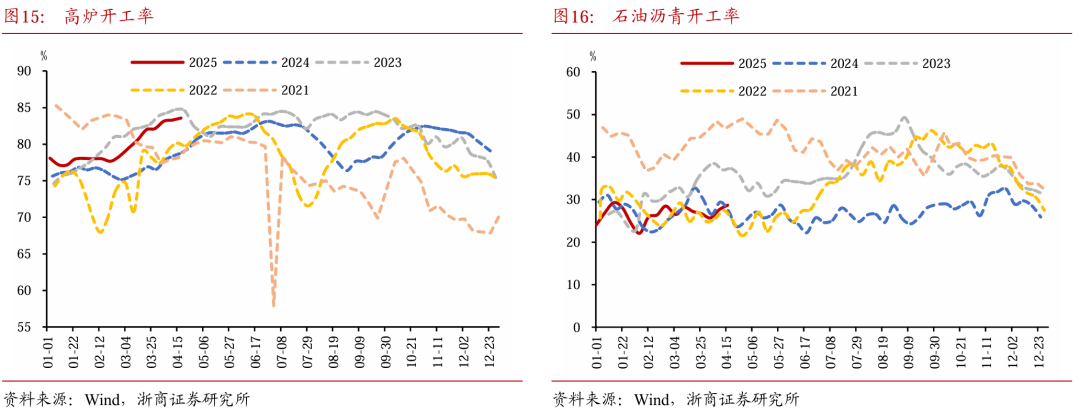

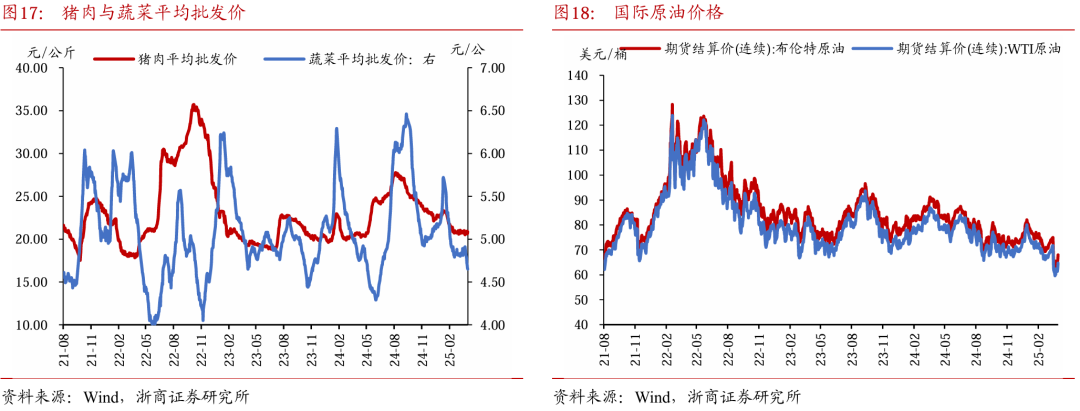

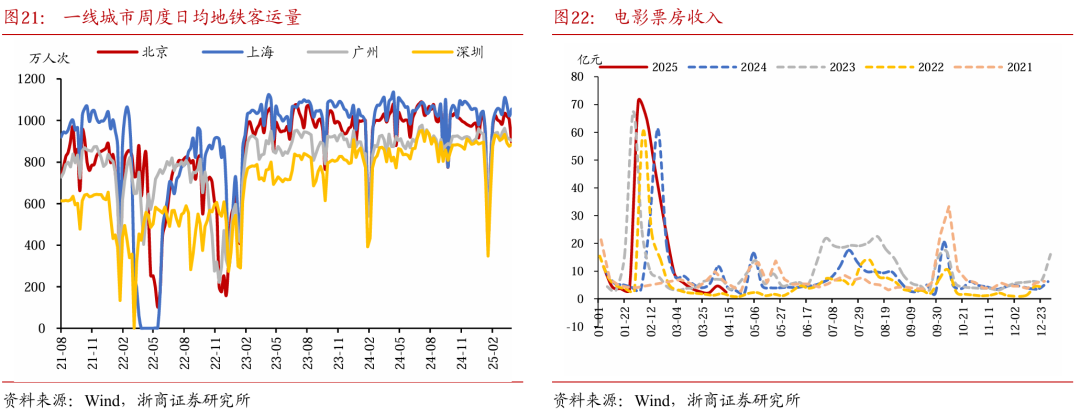

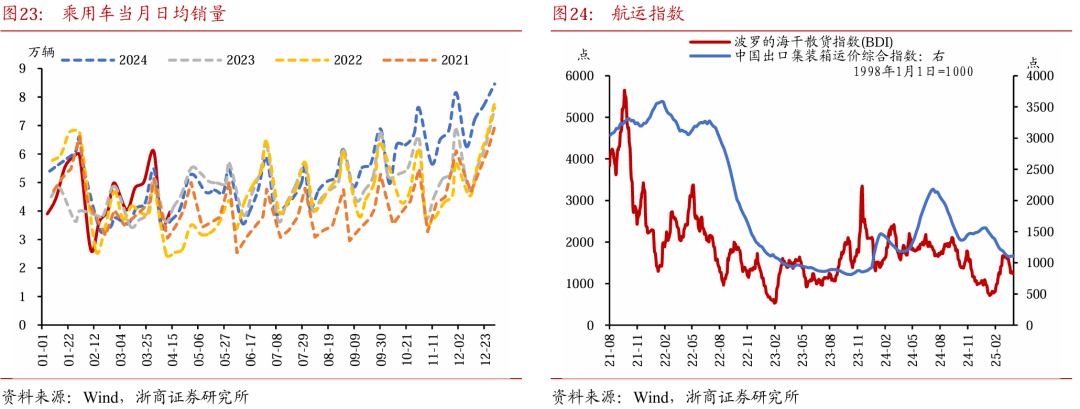

3 实体高频跟踪

4 风险提示

宏观经济政策或超预期变化,导致资产定价逻辑改变,债券市场可能调整;机构行为不可预测,大幅趋同并形成负反馈时,可能导致债券市场调整。

(文章来源:浙商证券)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。