债市震荡调整原因及应对策略

AI导读:

近期债券市场陷入震荡调整,本文探讨了债市调整的原因、是趋势变化还是节奏扰动以及如何应对。指出资金面偏紧是核心原因,央行适度宽松政策基调未变,投资者应关注短端品种再配置机会和长端品种降息预期。

近期债券市场陷入震荡调整,对于普通投资人而言,三大疑问涌上心头:

1.债市为何调整?

2.是趋势变化还是节奏扰动?

3.如何应对?

本文将用最直接的逻辑、最简单的语言加以探讨。

(一)债市为何调整?

1)资金面偏紧是核心原因

可以看到,春节后资金价格持续抬升。隔夜资金DR001一度逼近2%,中枢接近1.9%,DR007收盘价最高攀升至2.34%。对于资金价格敏感的短端品种,在节后修复2天后,率先陷入调整。债券基金方面,短期纯债基金指数下跌0.05%,中长期纯债指数下跌0.26%。

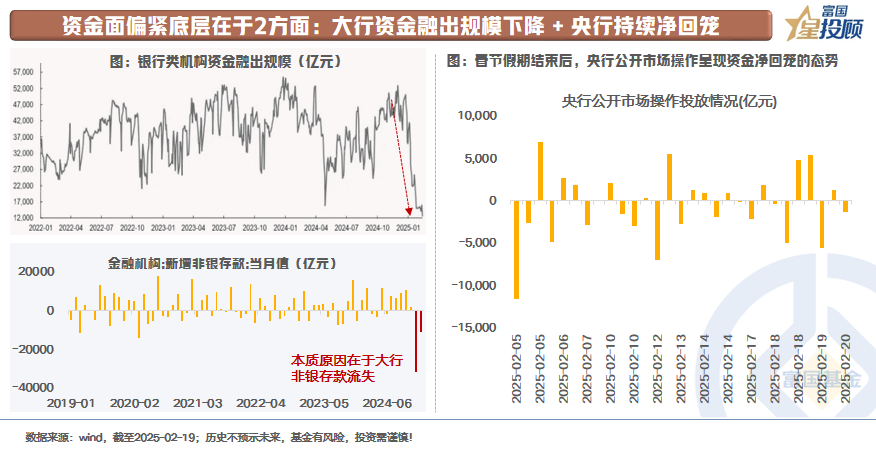

2)资金面偏紧底层在于2方面:大行资金融出规模下降 + 央行持续净回笼

从资金供求关系来看,偏紧的核心主要在于供给方的变化。一是,银行是债市资金的主要融出方。春节后,银行体系周度资金融出规模明显下降。资金融出规模下降背后在于银行缺存款。二是,近期央行公开市场操作呈现资金净回笼的态势。

(二)是趋势变化还是节奏扰动?

1)宏观环境仍需货币政策支持

当前宏观经济对相对稳定的低利率环境诉求并未改变,主要体现为新增财力不可被债务付息侵蚀太多,持续偏高的资金利率不利于银行净息差压力的缓解。

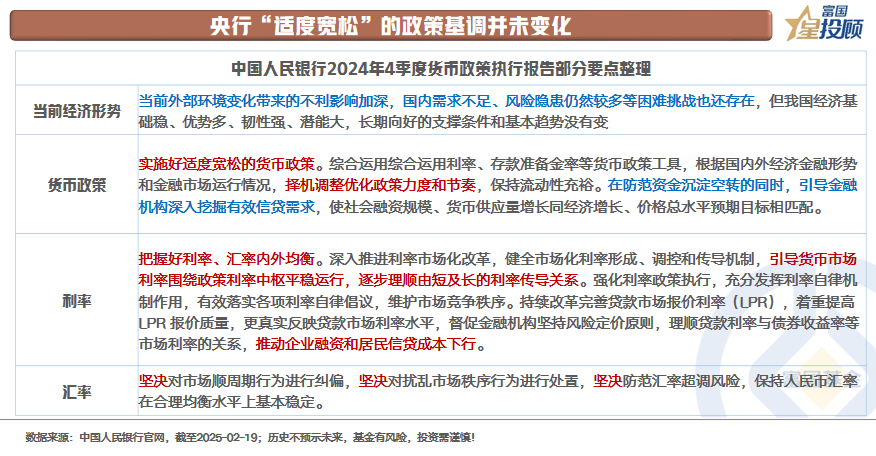

2)央行“适度宽松”的政策基调并未变化

近期,中国人民银行发布了2024年4季度货币政策执行报告。提及“实施好适度宽松的货币政策”,并未改变。

节奏层面,有两点值得关注:一是,“根据国内外经济金融形势和金融市场运行情况,择机调整优化政策力度和节奏”。二是,“防范资金沉淀空转的同时,引导金融机构深入挖掘有效信贷需求”。

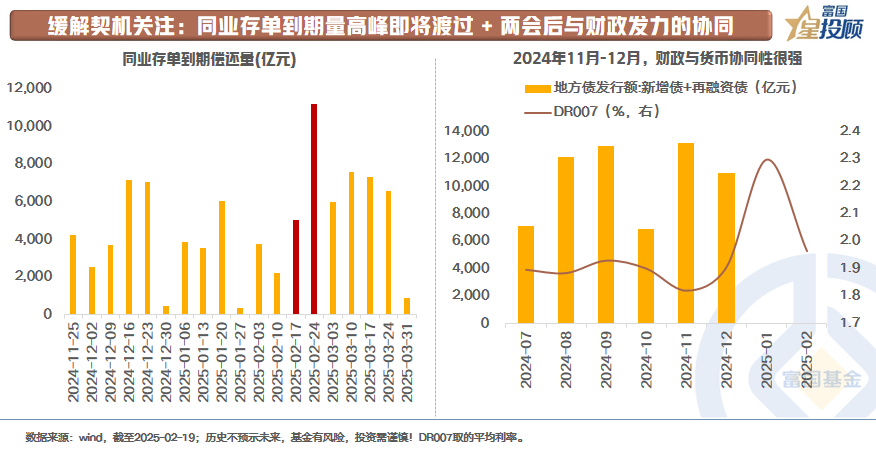

3)缓解契机关注:同业存单到期量高峰即将渡过 + 两会后与财政发力的协同

从资金面缓解的节奏来看,有两个方面值得关注:一是,同业存单到期量高峰即将渡过。二是,重视与财政的协同发力。

(三)如何应对?

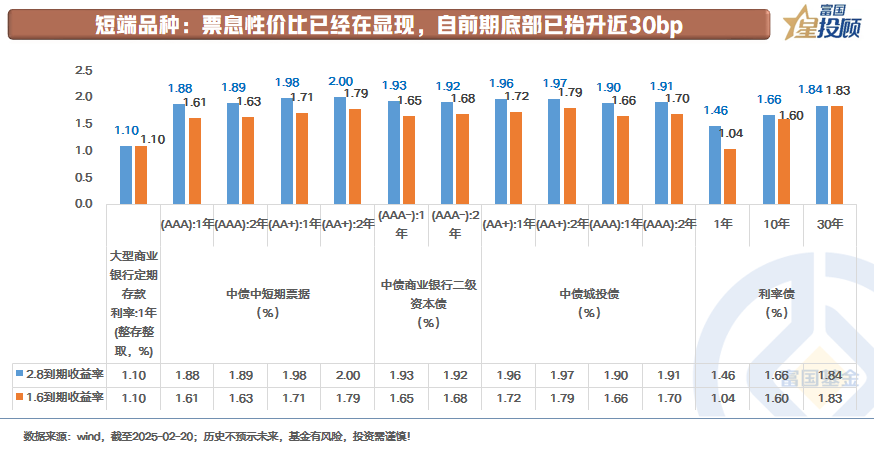

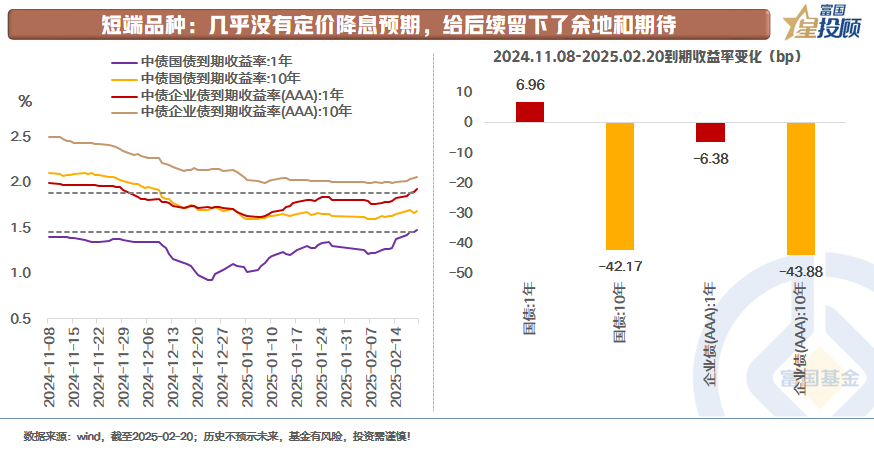

1)短端品种,关注再配置机会

短端在波动中,票息性价比已现。截至2月20日,1年期AA+品种到期收益率已回升至2%,票息性价比显现。

短端几乎没有定价降息预期,给后续留下了余地和期待。

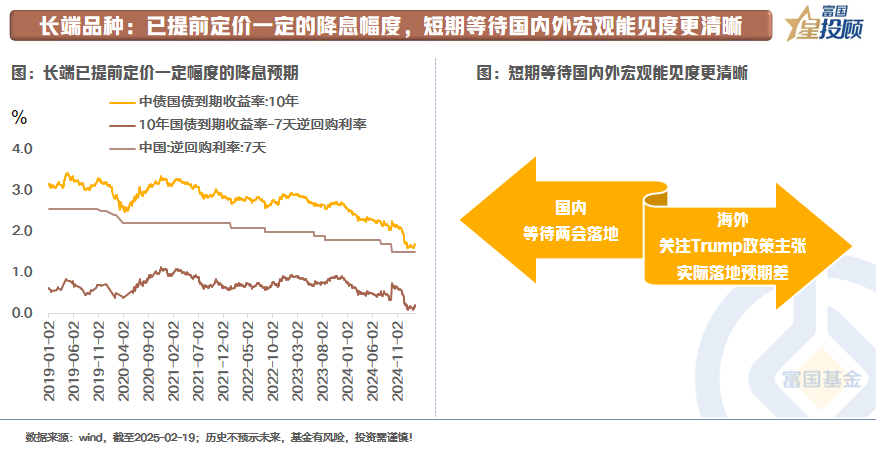

2)长端品种:已提前定价一定的降息幅度,短期等待国内外宏观能见度更清晰

相较于短端,长端品种已提前定价一定的降息幅度。短期而言,等待财政政策的力度和方向落地。海外方面,等待能见度相对更清晰一点。

(文章来源:富国基金)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。