恒丰银行上市关键一战:挑战与ESG表现解析

AI导读:

恒丰银行重组迎来上市关键一战,但新高管团队面临业务线处罚、用户投诉、盈利能力低位及ESG表现落后等挑战。改革后经营管理与ESG发展状况待观察,上市路上需跨越盈利能力、内控合规等障碍。

随着“白衣骑士”中央汇金退出,恒丰银行重组迎来上市关键一战。6月30日,其两位高管任职资格获批,“一正四副”格局成形。

然而,新团队面临诸多挑战:业务线屡遭处罚,用户投诉量高企,盈利能力在股份制银行中低位,ESG表现落后同行,为其上市增添不确定性。

6月30日,恒丰银行行长一职迎来正式人选白雨石,同时韩靖文获任副行长,高管团队补齐。

恒丰银行是12家全国性股份制银行之一,2016年因问题引发关注,2017年底启动市场化改革,确定“剥离不良、引进战投、整体上市”方案,如今走到上市关键一步。

改革后,恒丰银行经营管理与ESG发展状况如何?上市路上还要跨越哪些障碍?

01

ESG评级垫底,三大主题全线失守

企业上市,健全的公司治理、可持续的发展模式是重要前提。从万得ESG评级结果来看,恒丰银行级别为BB级,代表企业管理水平较低,可持续发展能力较弱。

12家股份制银行中,仅恒丰银行和渤海银行获评BB级,排名垫底。

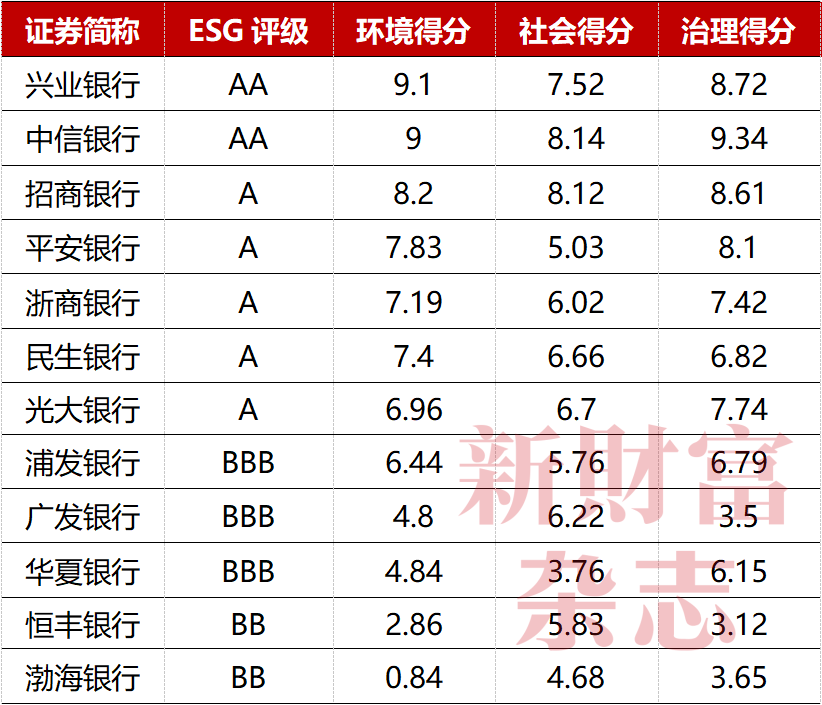

表1:12家全国性股份制银行的万得ESG评分

数据来源:Wind ESG,《新财富》杂志整理(数据截至2025年6月初)

从Wind给予12家银行E、S、G主题的得分来看,恒丰银行在E、S、G三大主题,以及多个细分议题上排名靠后,更有数个指标垫底。

02

环境评分倒数第二,ESG风险审查及气候风险压力测试信披不足是主因

银行业考察银行在环境主题表现的指标并不多,Wind的评级方法中,可持续金融以及应对气候变化为主要议题。

恒丰银行在相关内容上的披露质量不高,落后同行的主要原因来自环境社会风险审查、绿色金融产品、气候变化管理目标与规划等五类三级指标。

此外,2025年一季度,恒丰银行收到多起行政处罚,数项违规行为与这一议题相关,体现公司在环境社会风险审查上存在较大漏洞。

03

近半年罚款金额超过1600万元,董监高、反腐败等议题评分显著落后

近年来,恒丰银行频繁收到罚单,涉及信贷业务、同业与票据、基层违规等方面,暴露其脆弱的风控体系,显示在公司治理方面存在短板。

Wind ESG数据显示,2022年以来,恒丰银行因治理相关处罚的争议事件达到33条。2024年恒丰银行累计收到罚款金额超过977万元,2025年一季度,接连收到4张罚单。

银行是高杠杆行业,若公司治理失效,可能导致经营失控风险,因此,ESG评级中,银行业的公司治理议题权重较高。

Wind ESG评分显示,12家股份制银行中,恒丰银行G主题评分垫底,其中,恒丰银行在董监高、审计、反贪污腐败、ESG治理等方面评分均低于平均值。

04

坎坷的上市之路,盈利能力偏低,不良贷款率仍偏高

12家股份制银行中,唯有两家银行没有上市,恒丰银行是其中之一。其最早于2014年提出上市计划,但因两任董事长接连落马、不良贷款率飙升等原因,经营陷入困境。

2018年,前董事长陈颖、前行长王锡峰上任后,恒丰银行进行了剥离不良资产、引进战略投资等改革,但迟迟未能完成第三步。

为谋求上市,2021年,恒丰银行制定了“1443”目标定位,力争3年时间基本达到上市条件,5年时间盈利能力达到股份制银行中游水平。

恒丰银行近年的年报也公布了相关进展,不过,其2024年年报并未再提及上市。

一系列变革后,恒丰银行转型发展取得一定进展,资产质量有所改善。不过,2024年净利润增长主要因所得税较2023年大幅下降,利润总额仍较上年同比减少。

从盈利指标来看,其年化加权净资产收益率(ROE)近两年有所下降,总资产净利润(ROA)近4年也处于缓慢下降趋势。相对于其他股份制银行,恒丰银行两项盈利指标显著偏低。

同时,虽然不良贷款率近年有所下降,但在股份制银行中,恒丰银行这一比率仍偏高,核心一级资本充足率在股份制银行中相对偏低。

盈利能力仍待增强的同时,内控合规也是恒丰上市之路上必须改进的重点。

整体来看,恒丰银行的可持续发展之路仍面临诸多挑战,尤其是在频繁被处以高额罚单与消费者投诉高企的背景下,其在绿色金融、内控体系方面,仍需对标业内领先银行,此外,还应强化自身在反腐败反贿赂方面的实践,方能为顺利上市打下良好的治理基础。

(文章来源:数据宝)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。