银行金融市场投资收益大增,债券市场助力显著

AI导读:

2024年,银行金融市场投资收益显著增长,多家银行投资收益在300亿元以上。债券市场助力显著,成为银行营收的重要支撑。业内分析指出,面对信贷需求疲软,银行积极参与金融市场交易,优化投资组合和交易策略,以保持较好的投资收入水平。

金融市场板块的投资收益已成为银行维持利润增长的重要“补血剂”。

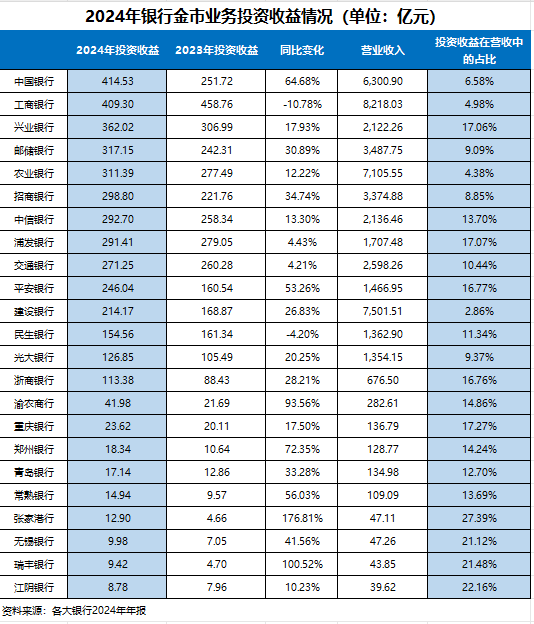

记者注意到,去年银行的投资收益业绩增长显著,2024年投资收益在300亿元以上的有五家,分别为中国银行、工商银行、兴业银行、邮储银行和农业银行;投资收益逾200亿元的则有11家之多。这些数据显示出银行在金融市场交易中的积极参与。

业内分析指出,2024年在信贷需求持续疲软的背景下,商业银行参与金融市场交易的积极性显著提高。面对优质信贷资产增长不及预期的局面,金融市场业务带来的投资收益正逐渐成为银行营收的重要支撑。其中,债券投资对净利润的贡献尤为突出,成为多家银行稳定收益的重要来源。

多家银行金融市场投资收益大幅增长

据21世纪经济报道记者不完全统计,在目前已公布数据的银行财报利润表中,大多数银行去年的投资收益表现较2023年同期增长势头明显。2024年,大多数商业银行的投资收益占营收比例普遍达到4%-20%,部分农商行的投资收益占比甚至高达20%以上,这一比例相对于其资产规模而言更为突出。这从侧面印证了当前银行业“大行放贷、小行买债”的市场分化现象。

相对2023年的同期变化,中国银行、邮储银行、招商银行、平安银行的投资收益2024年较上年同比增长幅度在30%以上。其中,中国银行去年投资收益增幅以64.68%高居首位,这主要得益于该行主动把握金融市场机遇,投资收益增长较好。

农商行由于规模基数较小,投资收益呈现更惊人的增长态势:张家港行、渝农商行和瑞丰银行2024年投资收益同比分别增长176.81%、100.52%和93.56%。这些增长主要得益于债券交易账户规模的增加和投资组合的优化。

债券市场助力银行投资收益增长

在“金融让利实体”趋势下,净息差普遍来到低位;叠加去年年底债券市场的超级牛市,银行自营投资团队加大交易力度和频率,并在报告期结束时果断兑现一部分的债券浮盈,实现了投资收益的高增长。

2025年,债市表现能否继续助力银行金市业务投资收益“再创辉煌”?业内人士指出,这取决于资金面的变化和货币市场利率的走势。若资金面上维持较高的货币市场利率,做多的动能可能会衰减,今年波段会比较难做。

银行高管看好金融市场业务前景

多位银行高管在银行业绩发布会上表示,金融市场业务有可能成为未来重点布局的发力方向之一。中国银行、农业银行和招商银行等行的高管均提及将加大国债和地方债投资力度,优化投资组合和交易策略,以持续挖掘增收的潜力。

展望未来,随着货币政策的适度宽松和资本市场的继续向好,银行金融市场业务有望迎来更多发展机遇。银行将努力把握政策机遇,灵活应对市场波动,优化投资组合和交易策略,以保持较好的投资收入水平。

(文章来源:21世纪经济报道)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。