首单民营创投机构科技创新债券落地,助力创投行业新突破

AI导读:

深圳市东方富海投资管理有限公司成功发行首单民营创投机构科技创新债券,规模达15亿元,期限15年,创下同类项目新纪录。此举助力创投行业解决募资难问题,推动科技创新债券市场发展。

首单科技创新债券落地。

日前,深圳市东方富海投资管理有限公司已获中国银行间市场交易商协会《接受注册通知书》,同意其在银行间市场发行科技创新债券。这是债券市场“科技板”启动后首单民营创投机构科技创新债券。这一创新举措为创投行业注入了新的活力。

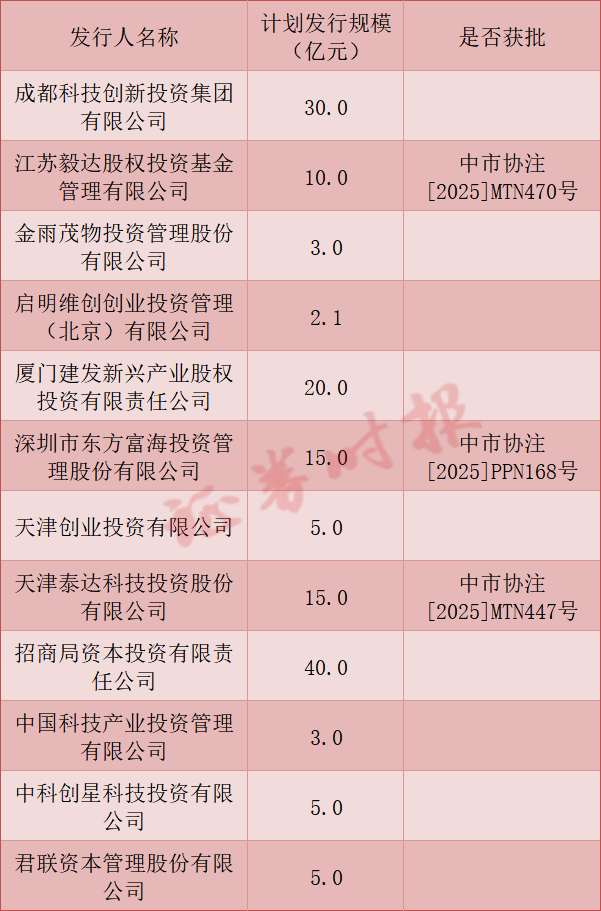

据统计,截至目前已有20家股权投资机构发布公告,合计发行和待发科技创新债券规模高达205.70亿元。此外,还有12家机构如君联资本、启明创投、东方富海等正处于发行注册过程中,其中东方富海等几家机构已成功获得发行批号。

逾30家股权投资机构投身“科创债”发行

在今年的全国人大会议上,中国人民银行行长潘功胜提出,将推出债券市场“科技板”,重点支持私募股权投资机构等发行长期限科技创新债券。自5月9日科技创新债券上线以来,20家机构迅速响应,合计发行规模持续攀升。

还有12家股权投资机构开展注册,注册发行金额约为153.10亿元,覆盖多个区域,助力科技创新中心建设。

还有12家股权投资机构开展注册,注册发行金额约为153.10亿元,覆盖多个区域,助力科技创新中心建设。

这些科技创新债券主要用于基金出资及置换,投资方向涵盖人工智能、新能源、半导体、生物医药等战略性新兴产业。例如,东方富海此次发行将资金用于创投基金出资及置换,助力科技创新。

创业投资作为链接风险资本与产业的关键,对于促进科技、产业、金融良性循环至关重要。然而,民营创投机构普遍面临“募资难”问题,新政的出台为市场提供了新的资金渠道。

盛世投资董事田辰表示,新政为市场注入了新的活力,是对创投行业体系的有益补充。

民营创投机构发债实现“破冰”

尽管创投机构发行的科技创新债可用于私募股权基金设立、扩募,但民营创投机构发债积极性一直不高,主要因发行利率高、期限错配等问题。东方富海此次发行的科技创新债券,在发行规模、期限上均创下新纪录。

东方富海作为国内头部民营创投机构,此次计划发行总规模15亿元、期限15年的科技创新债券。相较于之前发行的双创债及科创债,此次条件更为优越。

据悉,多家银行机构已积极响应,为认购项目做好充足准备。中国人民银行提供低成本再贷款资金购买科技创新债券,助力科技创新。

据悉,多家银行机构已积极响应,为认购项目做好充足准备。中国人民银行提供低成本再贷款资金购买科技创新债券,助力科技创新。

创投业界人士认为,东方富海此次发债将形成良好的示范效应,引导更多债券资金转化为“耐心资本”,支持早期、硬科技项目。

创新“央地协同、风险共担”增信模式

为降低债券违约风险,提高投资者积极性,中国人民银行提出创设科技创新债券风险分担工具,采用多样化增信措施。东方富海此次发债项目成功推出,关键在于为其“量身定制”合适的增信方案。

在此次项目中,创新提出了“央地协同、风险共担”双重增信模式,由国家级信用增进机构提供全额担保,地方国企代表提供反担保支持,构建起央地“双保险”机制。

排排网财富研究部副总监刘有华指出,这种风险共担模式能降低融资成本,提振市场信心,优化风控机制。

(文章来源:证券时报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。