公募基金市场动态与投资趋势分析

AI导读:

2025年一季度,公募基金市场规模达32万亿元,资金正向权益型及含权类基金流动,港股与科创板配置占比显著提升,医药行业成为新共识。ETF市场风向转变,纯债基金采取防御性操作,QDII基金份额变化分化,FOF投资多元化趋势明显。

01

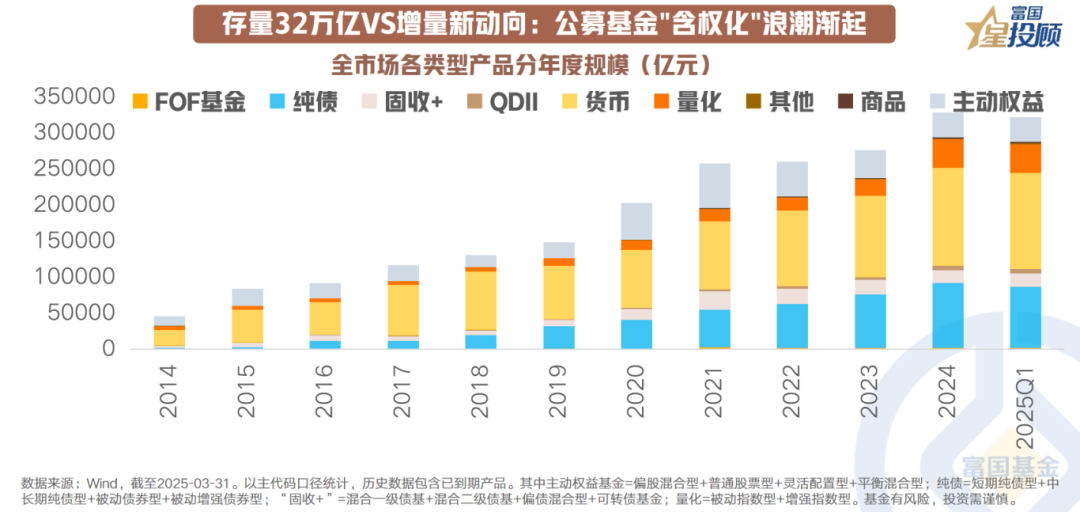

存量32万亿VS增量新动向:公募基金“含权化”浪潮渐起

2025年一季度,公募基金市场规模稳居32万亿元,但市场资金流向正发生结构性变化。低风险产品配置力度减弱,权益型及含权类基金吸引大量资金流入(+1367亿元含权固收+、+577亿元主动权益、+607亿元指数基金),投资者偏好转向含权益属性产品。商品基金规模亦增加516亿元。这种资金流动反映了市场预期的微妙调整。

02

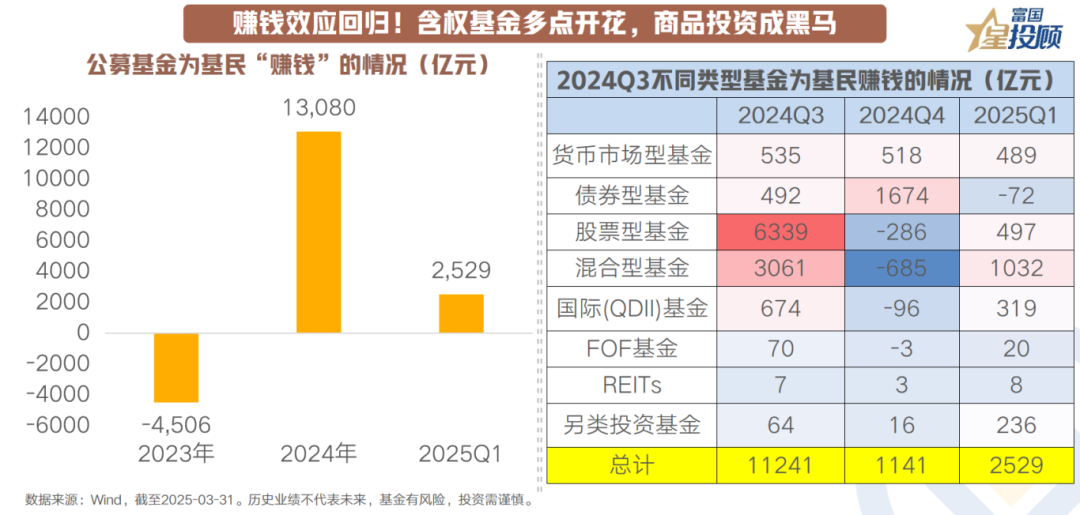

赚钱效应回归!含权基金多点开花,商品投资成黑马

自2024年三季度以来,公募基金市场赚钱效应显著增强。含权类基金表现尤为突出:股票型基金盈利从2024年三季度的6339亿元,虽在四季度回调至-286亿元,但今年一季度又回升至497亿元;混合型基金同样上演V型反转,一季度盈利达1032亿元。债券基金盈利波动性增加,货币市场型基金盈利微降。

03

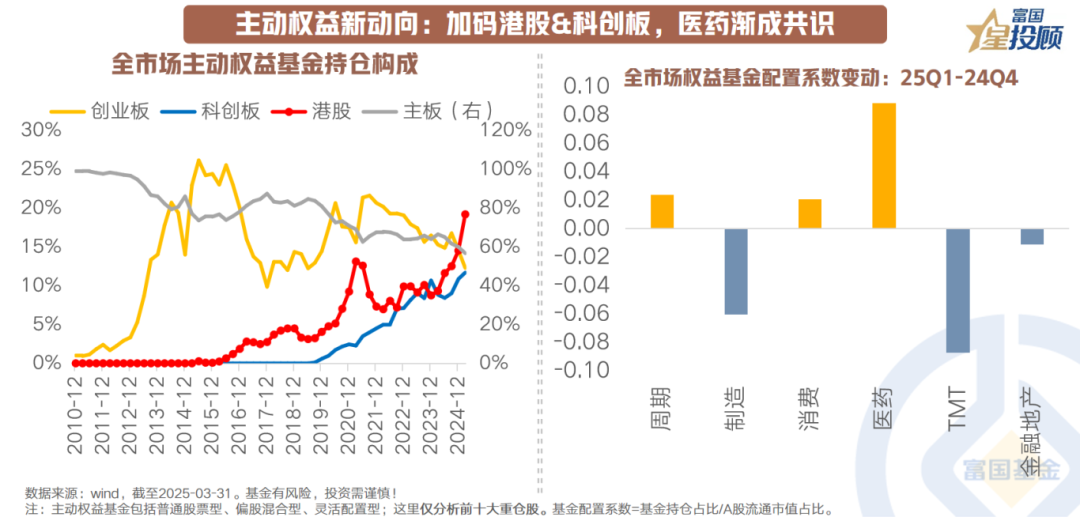

主动权益新动向:加码港股&科创板,医药渐成共识

主动权益基金持仓结构不断优化,港股与科创板占比显著提升,医药行业成为新宠。港股持仓占比已升至20%,受益于估值优势、稀缺科技龙头回归及政策深化;科创板受青睐,源于硬科技赛道国产替代加速。医药行业配置系数上升,受创新药突破、医疗设备更新及老龄化需求驱动。

04

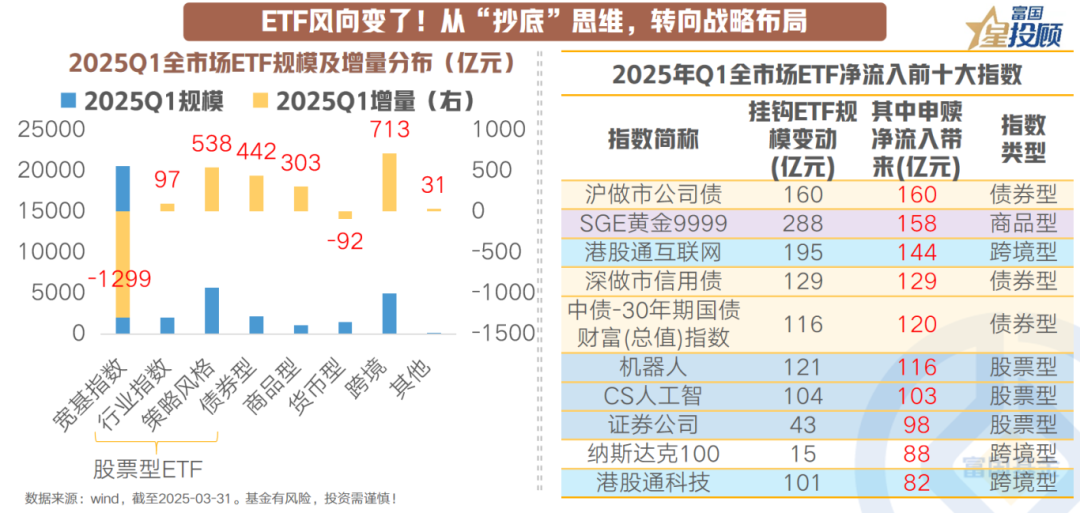

ETF风向变了!从“抄底”思维,转向战略布局

2025年一季度,ETF市场呈现结构性变化。宽基ETF资金流出,而港股成为权益类资金共识。ETF在科技类上更愿意博取弹性。债券ETF在债市波动时成为新选择,黄金亦受ETF投资者喜爱。

05

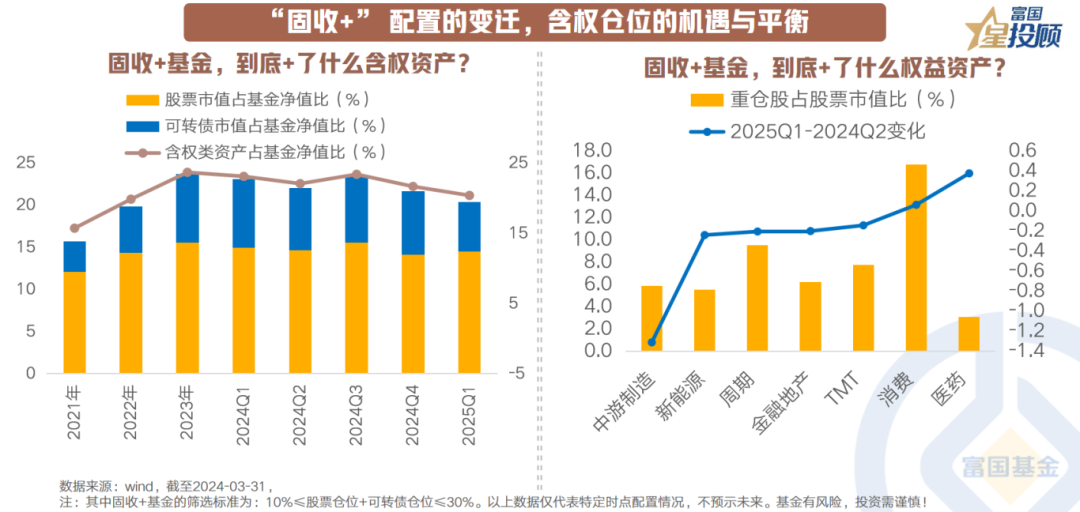

“固收+” 配置的变迁,含权仓位的机遇与平衡

“固收+”基金中可转债及股票市值占比稳定在15%-25%,体现了其稳健策略。2025年一季度,“固收+”基金增加权益配置,减少转债配置。偏好消费、周期行业,同时增加医药配置。

06

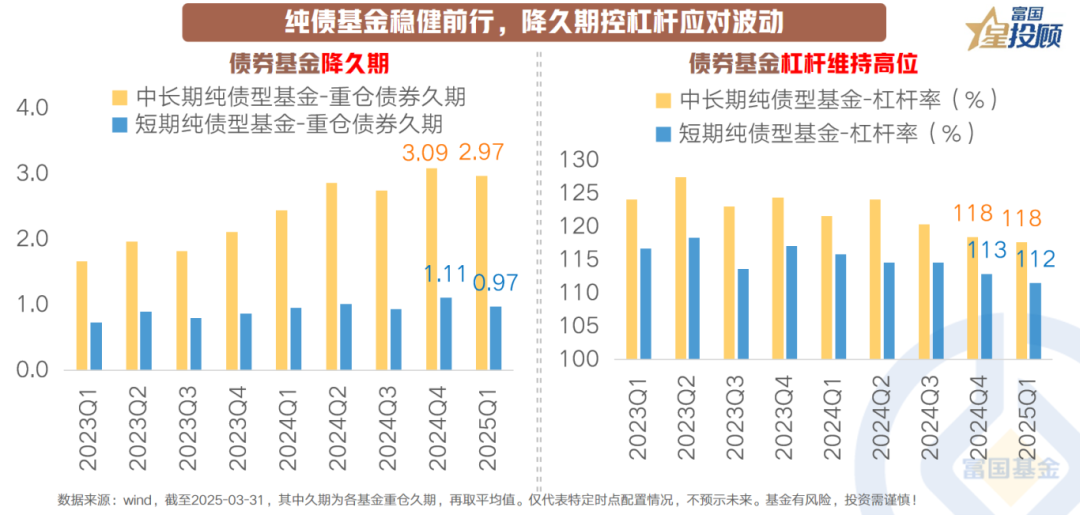

纯债基金稳健前行,降久期控杠杆应对波动

2025年一季度,纯债基金采取防御性操作,重仓久期缩短,反映了对利率风险的警惕。债券基金杠杆率维持高位,但采取“降久期+控杠杆”策略。

07

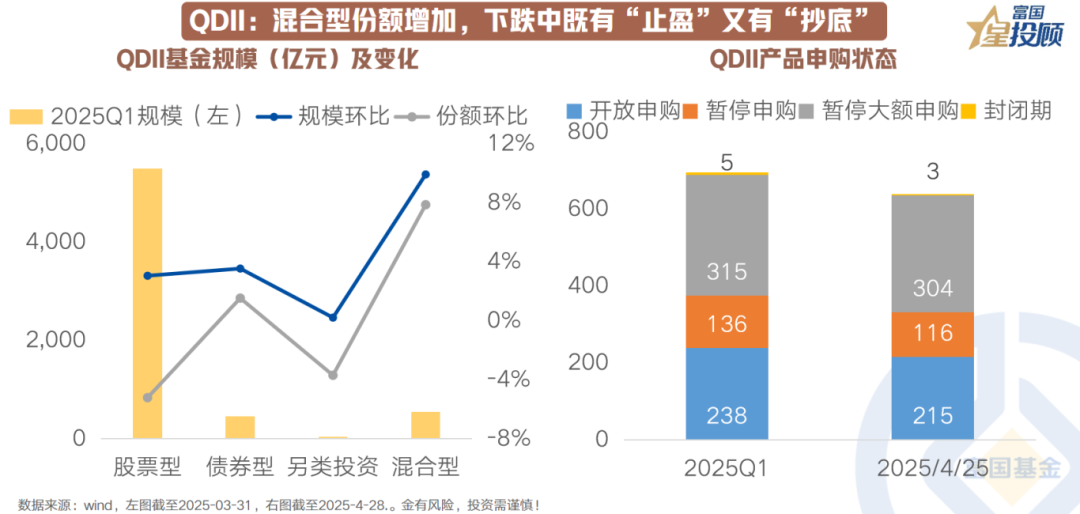

QDII:混合型份额增加,下跌中既有“止盈”又有“抄底”

2025年一季度,受美股高估值及Deepseek影响,全球资金再平衡,QDII基金份额变化分化。股票型QDII基金份额下降,混合型QDII基金规模增加,指数型QDII吸引抄底资金。

08

FOF:多元化与被动化投资发展,港股、医药占比提升

FOF投资多元化趋势明显,黄金、QDII基金及互认基金占比上升。被动权益和被动固收类产品比例上升。FOF重仓外部基金占比约57%,港股ETF市值增加最多。持仓穿透显示医药占比整体提升。

(文章来源:富国基金)

(原标题:一季度公募基金市场动态与投资趋势)

(责任编辑:66)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。