首单外资消费公募REITs来了,市场迎来新里程碑

AI导读:

近日,上海证券交易所披露,首单外资消费公募REITs“华夏凯德商业资产封闭式基础设施证券投资基金”项目状态更新至“已受理”。该REITs由凯德投资申报,首批纳入两个资产,总规模约28亿元。公募REITs市场发展迅猛,外资REITs资产正式进军国内市场,为市场带来新的机遇。

首单外资消费公募REITs来了,标志着我国公募REITs市场迎来新里程碑。近日,上海证券交易所披露,名为“华夏凯德商业资产封闭式基础设施证券投资基金”的公募REITs项目状态更新至“已受理”。

据了解,这只公募REITs即为凯德投资宣布的旗下首支国内消费基础设施公募REIT——凯德商业C-REIT,首批纳入的两个资产分别是位于广州和长沙的购物中心,总资产规模约为28亿元。自2021年6月首批基础设施公募REITs上市以来,公募REITs市场发展迅猛,截至4月15日,上市数量已达60只,市场累计发行规模达1748.01亿元。

凯德商业C-REIT是首只由外资资产管理公司在中国申报的消费类公募REIT产品,其底层资产之一的长沙雨花亭项目是新加坡上市的凯德中国信托旗下资产。交易落实和凯德商业C-REIT上市后,长沙雨花亭项目将由境外上市的REIT转移至境内。这意味着外资REITs资产正式进军国内市场。

两个底层资产项目的总建筑面积达到16.84万平方米,整体出租率约为97%。其中,长沙雨花亭项目建筑面积为7.54万平方米,预计2022年至2024年年度营业收入分别为7526.87万元、8221.92万元和8725.55万元。广州云尚项目建筑面积9.30万平方米,预计2022年至2024年年度营业收入分别为1.55亿元、1.63亿元和1.65亿元。

汇生国际资本总裁黄立冲认为,中国公募REITs主要吸引国内投资者,通过公募REITs,原始权益人可以回收部分资金,优化资产结构。当前经济环境和消费环境为发行国内消费基础设施公募REITs提供了良好时机,这类资产具有较强的抗周期性,更容易吸引投资者。

自2021年6月以来,国内公募REITs市场发展迅猛,中证REITs全收益指数累计涨幅显著。截至4月15日,开年来累计涨幅前三的标的资产均集中在消费板块的购物中心或社区商业。此外,凯德投资有意扩大其在中国公募REITs市场的资产管理规模,未来消费基础设施资产将择机注入,提供储备可扩募资产。

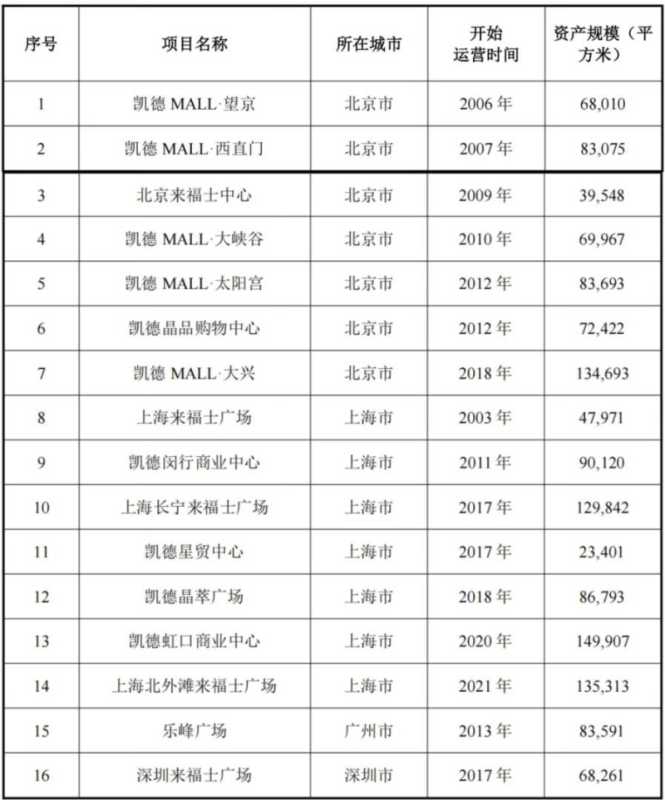

截至2024年12月31日,凯德商用持有的旗下储备可扩募消费基础设施资产共35个,总规模超过300万平方米,分布于一线城市及强二线城市。同期,凯德投资的资产管理规模约为1360亿新元,35%位于中国。这一系列行动也打破了市场对其抛售在华资产的猜疑,强调继续深耕中国。

(图片来源:时代财经)

凯德投资在中国经济结构调整、向轻资产转型的大背景下,加快转型和重新定位,大力发展人民币基金业务,发展基金管理平台,借此继续深化在华业务。自2021年以来,凯德投资共回收资本约240亿新元,其中约110亿新元来自中国,成功募集了近500亿元(约92亿新元)的国内资本。

(文章来源:时代财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。