银行理财公司积极增持ETF,看好资本市场发展

AI导读:

近期,全球资本市场大幅震荡,银行理财公司积极行动,宣布增持ETF、自购旗下理财产品,看好资本市场未来发展。但理财公司的权益投资规模仍处于较低水平,需加强战略资源布局、投研体系重塑等。混合类和权益类产品将得到更多关注,指数化投资成为重要方向。

近期,全球资本市场大幅震荡,多机构、部门重磅发声打出政策组合拳稳定市场,银行理财公司也在积极行动,宣布增持ETF、自购旗下理财产品,表达对资本市场未来发展的坚定看好。作为中长期资金的重要构成,银行理财资金参与新股申购、上市公司定增等入市渠道正在不断被打通,但理财公司的含权投资仍有待提升。

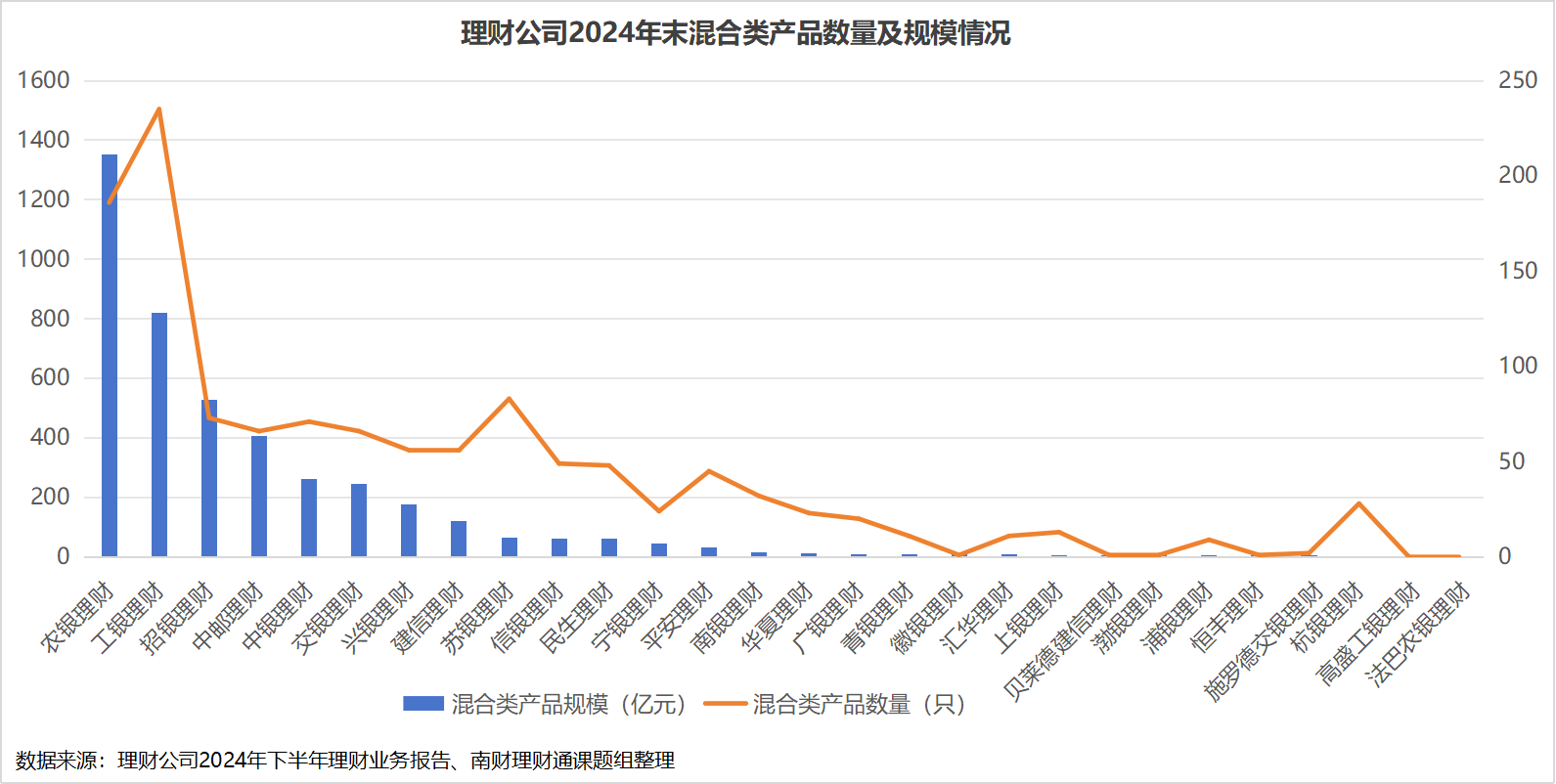

从理财公司近期陆续披露的详细理财业务报告看,除浙银理财、北银理财、光大理财和渝农商理财四家理财公司外,其余28家理财公司均披露了2024年下半年理财业务报告。28家理财公司2024年末穿透后持有权益类资产规模仅略超5000亿元,混合类和权益类产品规模合计为4493.37亿元,其中权益类产品规模仅为267.75亿元,超1/3机构存续权益类产品规模为0。这显示出理财公司权益投资能力尚在建立初期。

业内人士普遍认为,理财公司需要在战略资源布局、投研体系重塑、投资能力积累,以及投资者教育上多下功夫。展望未来,混合类和权益类产品的发展方向有三个共识:一是在低利率市场环境下,多资产多策略的混合类产品和权益类产品将得到更多关注;二是追求绝对收益的低混产品仍是混合类产品规模扩张的重点;三是被动策略的指数化投资将是理财公司布局的重要方向。

4月8日以来,为传递对资本市场发展前景的坚定信心,理财公司纷纷增持ETF,支持资本市场发展。苏银理财、中邮理财、徽银理财、交银理财、浦银理财、北银理财均表示加强ETF投资,浦银理财更是聚焦科技金融、绿色金融等相关领域。中银理财也积极寻找机会进行权益资产配置,重点投向新质生产力领域和内需板块。

此外,兴银理财、杭银理财更是拿出“真金白银”,自购旗下理财产品。杭银理财追加投资旗下含权型理财产品超2亿元,兴银理财拟近期自购5000万元,并已申购部分产品,自营资金持仓含权理财产品规模增长至5亿元。这些行动提升了市场信心。

作为中长期资金的重要构成,银行理财资金入市的渠道正在不断被打通。政策方面,《关于推动中长期资金入市的指导意见》和《关于推动中长期资金入市工作的实施方案》为理财资金入市提供了新机遇。然而,受市场环境变化、投资者偏好、机构策略等多方因素影响,理财公司的权益投资规模仍处于较低水平。

课题组认为,理财公司在理财业务报告中的权益类投资规模数据更真实地反映了资本市场投资情况。从产品品类看,混合类和权益类产品作为含权比例较高的产品代表,其存续规模也反映了理财资金入市的情况。2024年末,28家理财公司混合类和权益类产品规模合计为4493.37亿元,其中混合类产品规模占大头。

总体来看,理财公司的混合类和权益类产品规模仍处于较低水平。光大理财表示,银行理财客群的风险偏好较低,对净值波动敏感,导致管理人无法配置过多权益头寸。此外,理财投资的便利度、客群限制也是亟需解决的问题。招银理财建议,提高混合类和权益类产品规模可以从产品创新、资管机构投研能力提升、做好风险管理、产品宣传等方面进行努力。

从资产端来看,混合类和权益类产品布局与资管机构的投研能力息息相关。Wind数据显示,招银理财、兴银理财等调研上市公司频次较高,但相比公募基金,理财公司调研频次仍较低。中邮理财表示,理财公司权益投资能力尚在建立初期,与公募基金存在差距。

展望未来,光大理财认为混合类和权益类产品的发展方向有三个趋势:一是多资产多策略的混合类产品和权益类产品将得到更多关注;二是追求绝对收益的低混产品仍是重点;三是被动策略的指数化投资将是重要方向。招银理财也提出了提高产品规模的建议。

(文章来源:21世纪经济报道)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。