渤海证券因私募销售“飞单”被罚,合规警钟再响

AI导读:

渤海证券因私募销售“飞单”被北京证监局出具警示函,本月已两次收罚单,凸显内控合规体系漏洞。私募销售“飞单”现象屡禁不止,潜藏客户、机构和个人三类风险,券商应加强合规培训和风险防控。

财联社2月26日讯(记者高艳云)证券行业开年首现私募销售“飞单”被罚案例,再次敲响合规警钟。

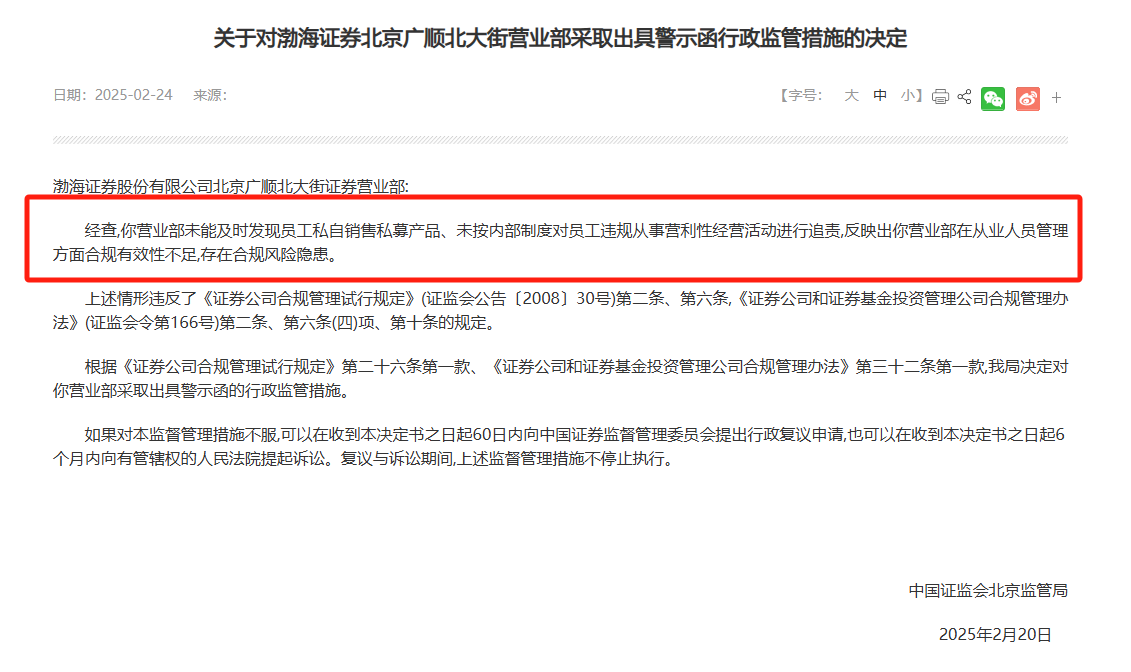

2月26日,北京证监局披露罚单,渤海证券北京广顺北大街营业部因合规管理不到位被采取出具警示函行政监管措施。该营业部未能及时发现员工私自销售私募产品、未按内部制度对员工违规从事营利性经营活动进行追责,存在合规风险隐患。这已是渤海证券本月第二次收到监管罚单,凸显机构在内控合规体系上的深层漏洞。

私募销售“飞单”现象在证券行业中屡禁不止,背后主要是熟人人情以及高提成利益的驱使。然而,“飞单”的私募产品未经正规引进和筛选,风险极高,投资者易受冲击。为杜绝此类违规行为,券商必须加强合规培训,构建严密的风险防控体系。

月内两度收罚单

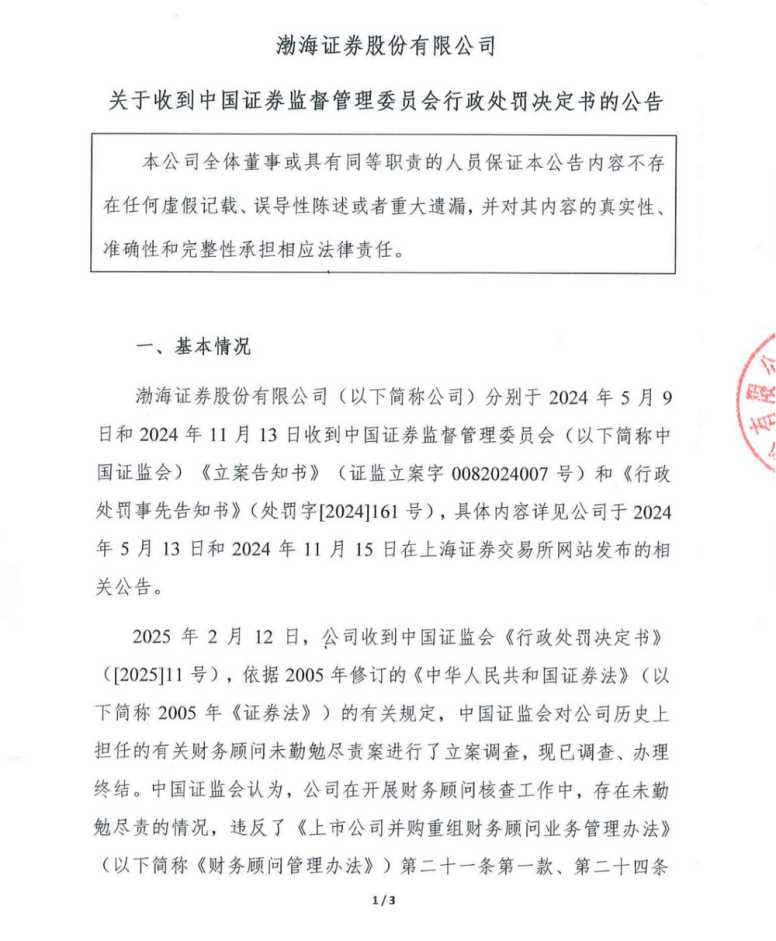

渤海证券近期风波不断。2月14日,公司因担任财务顾问期间未勤勉尽责,导致核查意见存在虚假记载,被证监会责令改正,并处以226.41万元罚款。

渤海证券表示,将诚恳接受处罚,深刻反思,并认真落实整改,提高投行执业质量。

券商私募销售“飞单”频发

券商私募销售“飞单”是私募不当营销宣传行为的典型之一。近年,包括中山证券、光大证券、中泰证券等多家券商因员工私自销售非代销私募基金被罚。

“飞单”潜藏三类风险:一是客户资金可能被挪用或投向高风险项目,导致本金亏损;二是损害公司声誉,引发法律纠纷和监管处罚;三是涉事员工可能承担刑事责任。

如何防范“飞单”?客户应确认产品是否通过公司官方渠道销售,警惕“保本高收益”话术;机构应加强员工合规培训,严格监控资金流向。

江西证监局此前指出,“飞单”金融产品风险大,投资者应提高警惕,选择正规渠道;从业人员需严守职业道德。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。