债券市场动态:可转债ETF表现及券商发债规模增长

AI导读:

截至2025年11月18日,中证可转债及可交换债券指数下跌,可转债ETF表现受关注。券商发债规模大幅增长,科创债发行踊跃。债市或维持震荡,转债资产区间震荡特征显著,可转债ETF规模庞大,紧密跟踪相关指数。

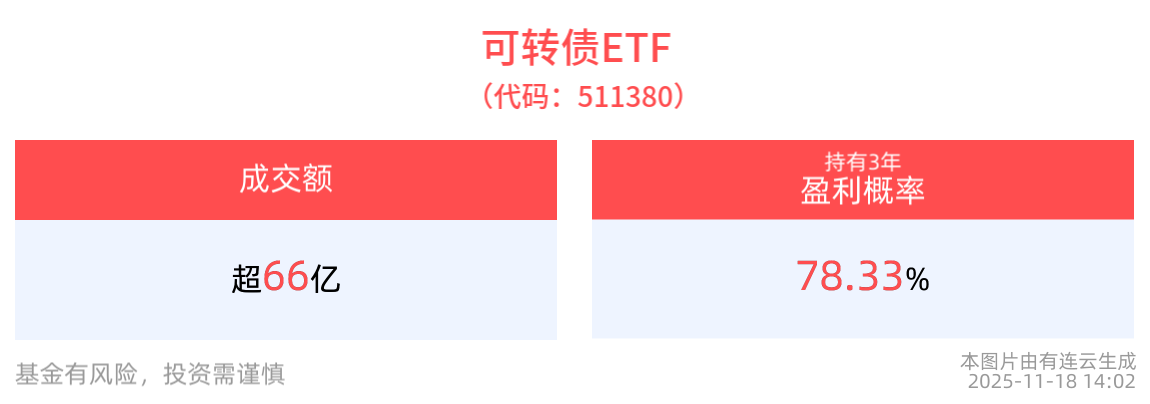

截至2025年11月18日 14:02,债券市场中证可转债及可交换债券指数下跌0.58%。可转债ETF(511380)下跌0.41%,最新报价13.6元,成为债券投资关注焦点。拉长时间看,截至2025年11月17日,可转债ETF近2周累计上涨1.12%,债券市场表现活跃。

流动性方面,可转债ETF盘中换手11.79%,成交66.73亿元,市场交投活跃。拉长时间看,截至11月17日,可转债ETF近1月日均成交107.68亿元,债券流动性充足。

据报道,今年以来,受益于资本市场回暖和低利率环境,券商发债规模大幅增长,截至11月12日累计发债达1.6万亿元,同比增长62.34%。多家头部券商发行百亿元级债券,主要用于偿还债务和补充流动资金,以增强资本实力、支持重资本业务发展。同时,自5月债市‘科技板’推出以来,券商积极响应,共发行58只科创债,总规模达789.7亿元,投资者认购踊跃,平均超额认购3.8倍。券商还通过承销、做市等方式全面参与科创债市场建设,推动业务向全链条生态拓展,提升综合服务能力与竞争力。

机构分析指出,债市或将继续维持震荡格局,政府债发行规模有所回落,资金面在央行持续呵护下保持均衡。近期债市缺乏明显主线下,短期市场交易逻辑可能主要围绕股债跷跷板、公募费率新规等政策预期展开。在当前基本面边际转弱、央行呵护资金面宽松,但强调跨周期调节的情况下,债市仍“上有顶、下有底”,短期可能维持横盘震荡,债券投资需谨慎。

中信建投表示,展望2026年,我们认为转债资产在权益资产催化与高强赎概率制约下,整体上可能依然呈现较为显著的区间震荡特征。一方面,在权益资产预期回报率提升与转债自身稀缺性影响下,转债资产出现大幅回撤难度较大;而另一方面,受制于转债资产整体不断提升的强赎概率以及不断缩短的平均剩余期限,转债资产的时间价值可能进一步衰减,市场亦难以对其定价更高的估值。

规模方面,可转债ETF最新规模达567.10亿元,债券市场规模庞大。

可转债ETF紧密跟踪中证可转债及可交换债券指数,中证可转债及可交换债券指数样本券由沪深交易所上市的可转换公司债券和可交换公司债券组成。指数采用市值加权计算,以反映沪深交易所可转换公司债券和可交换公司债券的整体表现。

(文章来源:界面新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。