2025年首支30年期特别国债续发,市场接受度高

AI导读:

2025年首支30年期特别国债于今日续发,市场接受度高,边际中标利率低,边际倍数高。近期市场抢跑活跃券切券,机构认为顺应市场缩小老券与活跃券利差博弈价值高。本次续发国债将于5月14日起合并上市交易。

财联社5月9日讯 时隔两周,2025年首支30年期特别国债于今日续发。市场对该票面利率1.88%的超长期国债接受度高,边际中标利率达1.8465%,边际倍数超9倍。近期市场抢跑活跃券切券,30年国债活跃券切换频繁。机构认为,顺应市场,缩小老券与活跃券利差,博弈价值较高。

据今日招标结果,2025年超长期特别国债(二期)(简称“25超长特别国债02”)续发710亿元,边际中标利率1.8463%,边际倍数9.0545倍,全场倍数3.17倍。该国债于4月24日首发,规模710亿元,期限30年,票面利率1.88%。

国债招标中,中标利率为票面利率,边际利率为最低中标价格对应利率。全场倍数=认购总规模/计划发行规模,边际倍数=边际利率投标规模/中标规模。

国泰海通证券固收分析师唐元懋指出,虽然采用荷兰式招标,但边际倍数对机构定价认可有参考意义。市场机构需保证基本投标量,可能先行投标较低利率标位,但需是可接受范围。

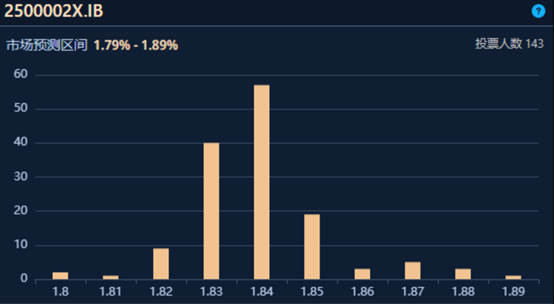

投资者对“25超长特别国债02”续发预测显示,预期区间为1.80%至1.89%,1.84%预测人数最多,招标结果符合预期。

图:“25超长特别国债02”续发结果市场预测

(资料来源:DM,财联社整理)

唐元懋认为,边际倍数高意味着接受更低利率机构多,后续二级市场利率下行可能性大。

本次续发国债于5月9日招标结束至12日分销,14日起与前期国债合并上市交易。

今日二级市场,非活跃券“25超长特别国债02”收益率降至1.8360%后回升至1.8420%,活跃券“23附息国债23”收益率震荡上行。截至17:00,30年期国债活跃券收益率上行0.55BP至1.8820%。

近期30年期特别国债活跃券频繁切换。唐元懋认为,特别国债发行后,市场抢跑活跃券切券,缩小老券与活跃券利差博弈价值高。

中国银行证券固收分析师刘雅坤预计,5-6月政府债发行加快,尤其是超长期特别国债和地方专项债,5月供给高峰或有影响。央行或提供流动性配合,关注超长债利差压降配置价值。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。