债市低波动延续,关注PMI及美债到期压力

AI导读:

债市或延续低波动,调整即买入机会。关注PMI及政策催化,机构建议以存单、二永债及城投债为核心。Q1债基规模受权益回暖拖累,但利率债配置逆势上升。年中美债到期压力可控,但赤字扩大与减税或加剧长期隐忧。

AI摘要:债市或延续低波动,调整即买入机会,关注PMI及政策催化。机构建议以存单、二永债及城投债为核心,静待利率突破。Q1债基规模受权益回暖拖累,但利率债配置逆势上升,固收+基金降杠杆调仓弹性行业。年中美债到期压力可控(T-Bills滚动为主),但赤字扩大与减税或加剧长期隐忧,信用裂痕扰动仍需警惕。

免责声明:以上信息仅供参考,不构成投资建议。投资有风险,入市需谨慎。

1、持券过节

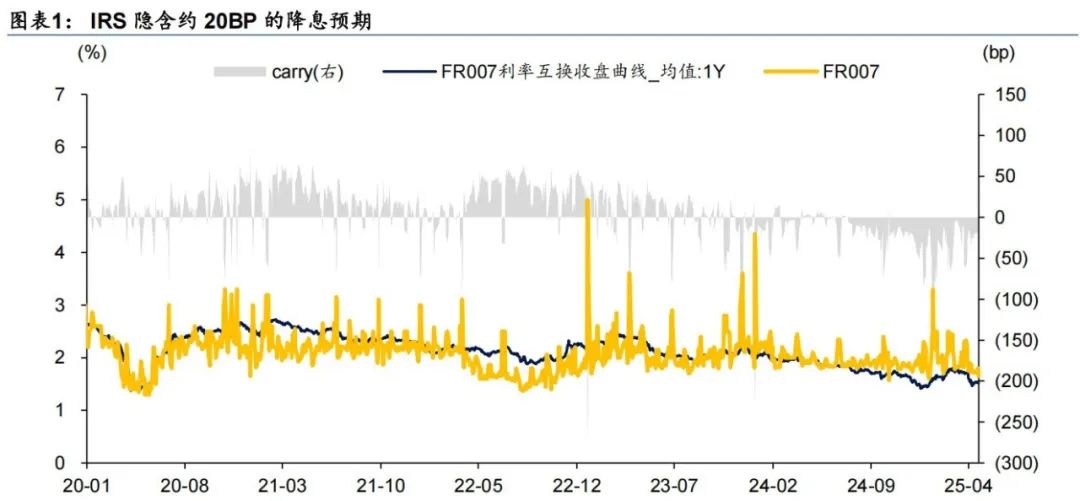

华西证券首席经济学家刘郁指出,资金面继续边际转松是债市维持“稳中偏多”的基本盘。债市的低波状态大概率还会延续,30日的制造业PMI数据以及央行公告买断式回购的规模,或成为市场重新波动的催化剂。高频数据显示,企业或从“抢出口”开始步入“抢转口”的阶段。表观制造业景气度或强于预期,债市收益率调整即是买入机会。

华泰证券研究所所长、固收首席张继强认为,当前债市虽对基本面和货币政策有所抢跑,但幅度不及去年。基本面依然有利,建议以存单+3年左右的二永债、城投债+长久期地方债、政金债等为主,把握票息机会。

东方证券固收首席分析师齐晟判断,短期内利率或将继续震荡运行,等待基本面或央行给予新的催化剂。在保持流动性的前提下获取更高票息或是性价比更高选择。

2、Q1基金持仓

财通证券首席经济学家孙彬彬表示,一季度债基规模下行源于债市波动性干扰及权益市场回暖。预计债基规模将企稳回升,利率债和信用债配置比重上升。

东吴证券首席经济学家芦哲指出,2025Q1固收+基金规模整体净申购,降低了杠杆率及含权资产整体仓位。

国泰海通研究所固定收益资深分析师刘玉认为,2025Q1固收+基金申购赎回净额由负转正,公募基金和险资出现边际主动减仓。

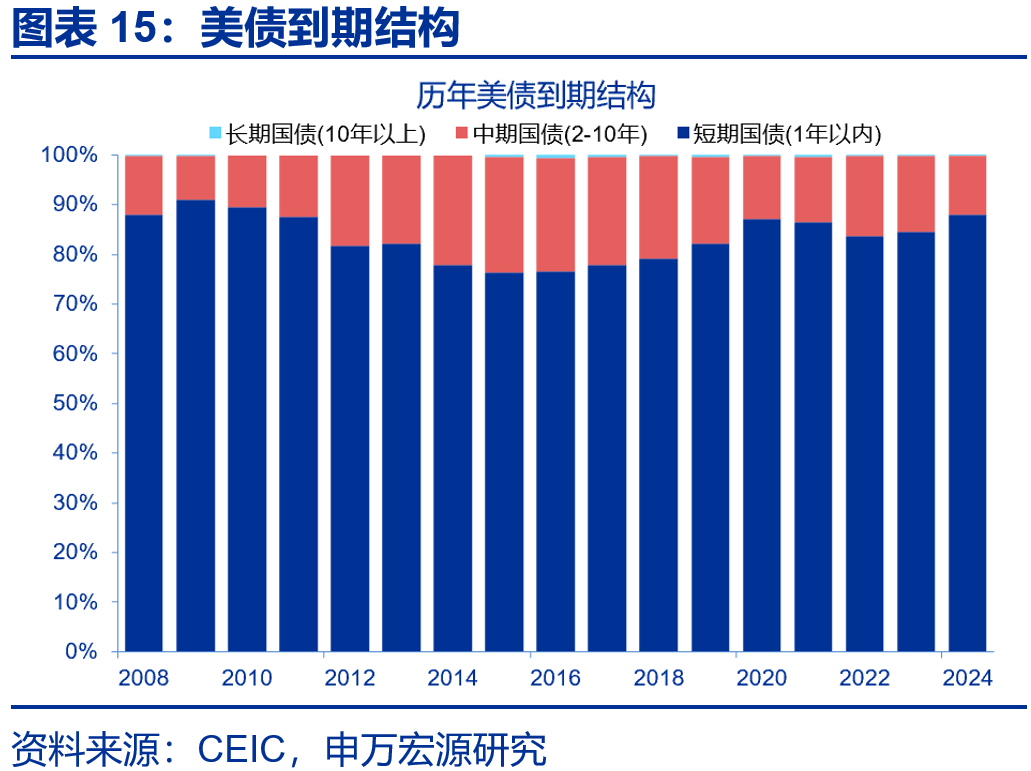

3、年中美债集中到期

申万宏源证券首席经济学家赵伟指出,极端债务墙风险不大,但美债供给压力或将上升。减税法案或导致赤字进一步扩大。

中信建投海外经济与大类资产首席钱伟认为,美债到期偿付压力存在误解,真正问题在于企业债市场到期与基本面恶化压力。

中信证券海外研究首席分析师崔嵘表示,美债集中到期叙事夸大,T-Bills需求稳定,信用裂痕导致美国债务问题虽有远虑但无近忧。

国泰海通研究所宏观首席分析师梁中华认为,美债到期压力增加并不等于利率上行,美债供需结构相对健康。

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。