债市成中小行主战场,现券交易额创新高

AI导读:

在“资产荒”困局下,债市成为中小行资产配置主战场。城农商行现券成交金额波动后创新高,中小行配债需求强烈,下半年买债趋势或延续。

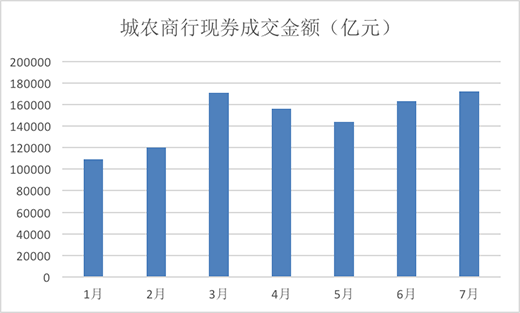

“资产荒”困局之下,债市成为中小行资产配置的主战场。今年4月、5月,城农商行现券成交金额连续两个月环比下滑;6月、7月现券成交金额分别环比增长13.5%、5.7%,7月份现券成交金额达17.24万亿元,创年内新高。

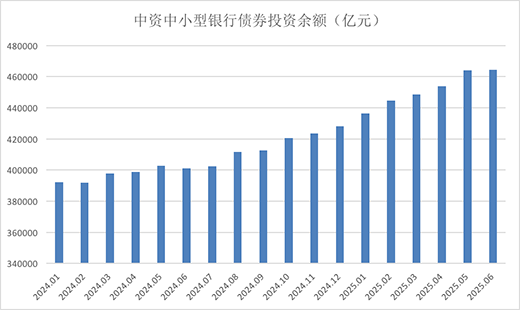

同时,央行数据显示,今年以来,中资中小银行债券投资金额逐月增加,截至6月末,相关投资金额达46.44万亿元。

“城农商行现券交易频繁的背后驱动因素主要是有效贷款需求不足等。”东方金诚金融业务部高级副总监鲁金飞表示,债券投资收益是城农商行弥补存贷款利差收窄的核心手段。

城农商行现券交易额创年内新高

银行间同业拆借中心数据显示,今年3月份,城农商行合计现券成交金额突破17万亿元,环比增长42%。不过,4、5月份,中小行交易热情连续两个月下降。

结合兴业研究统计数据来看,4、5月份,各类银行机构净卖出规模均较大,仅农商行在5月份净买入债券。

从市场表现来看,4月1日至4月9日,债市行情陡然加速,长债收益率直线下行近20bp,此后债市陷入较长时间震荡行情中。

对此,浙商银行债券投资部分析认为,商业银行整体的资产负债表或许面临较大的压力,使得其债券承接能力和配置需求受限。

不过,整体而言,中小行配债需求仍然较为强烈。央行数据显示,自去年6月以来,中资中小型银行债券投资余额连升12个月,截至今年6月末达到46.44万亿元。

来到7月,城农商行合计现券交易金额再次突破17万亿元大关,约为17.24万亿元。

“近年来优质信贷资源集中在大行和头部股份行,中小行获得优质对公贷款项目的机会相对来说偏少。”远东资信首席宏观研究员张林表示,中小银行更倾向于配置流动性强、风险权重低的利率债或高等级信用债。

“其次是相比信贷投放,债券投资占用资本较低,是扩大资产规模的良好举措。”张林补充道。

不过,同样需要注意的是,相较往年,今年以来中小行买债力度并不强。

对此,国盛固收认为,今年农商行现券配置节奏缓慢,可能是多方面因素所致。

中小行买债趋势或将延续

过去一段时间以来,债券投资对银行业绩拉动明显,但随着国债等债券利息收入恢复征收增值税,叠加债牛“歇脚”,中小行该如何应对?

“城农商行会减少卖出现券资产以保障未来利润。”鲁金飞同时表示, “资产荒”未解,信贷需求难振,城农商行大概率会继续通过债券投资维持资产扩张和盈利稳定。

“随着无风险收益率已经降至历史低位,债市进一步显著走牛的空间或有所不足。”张林认为,对于银行机构特别是中小行而言,或需要在债券资产形成方面积极从交易型向配置型转变。

值得一提的是,中国人民银行金融市场司负责人曹媛媛表示,中小银行基于自身资产配置的考虑,选择适当增持债券,增加安全资产配置,平滑经营利润波动,应该说在监管允许范围内是合理的。

展望后市,中信证券研究明明团队认为,下半年小行买债趋势不改。该团队发布研报认为,作为债市的稳定器,农商行逢调买入的配置思路可以有效阻止债市收益率上行。

“农商行依然有较高配债需求,而这在下半年释放或明显释放。”国盛固收也持同样观点。

(文章来源:华夏时报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。