城投债净融资转负,审核趋严加剧收益荒

AI导读:

随着到期规模增加和审核趋严,年初回暖的城投债净融资再度转负。3月城投债净融资额为-594亿元,机构建议适当拉长久期。未来两个季度城投债的密集到期可能进一步加剧收益荒问题。

随着到期规模增加,叠加审核趋严,年初回暖的城投债净融资再度转负。财联社统计显示,3月城投债净融资额为-594亿元。机构认为,城投债的密集到期可能进一步加剧“收益荒”,建议投资者可适当拉长久期。

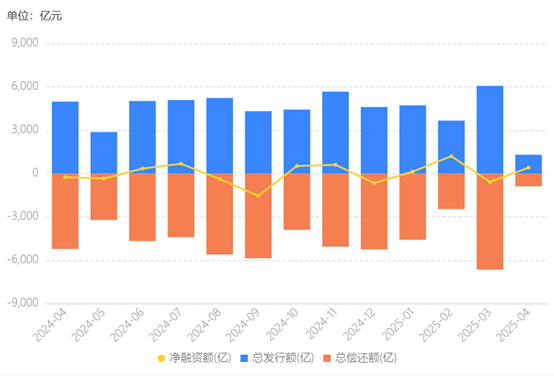

财联社据企业预警通数据显示,2025年3月,城投公司发行债券总额达6057.65亿元。尽管发行规模环比有所增长,但由于到期规模同步大幅提升,3月城投债净融资额转负,具体为-594.04亿元。今年1-2月,城投债融资一度回暖,2月净融资额接近1200亿元。

图:城投债月度发行与偿还情况

(资料来源:企业预警通,财联社整理)

2025年以来,城投债券累计发行15721.98亿元,实现净融资1131.07亿元,较去年同期下降36.8%。

华安证券固收首席颜子琦分析指出,受到期高峰影响,3月城投债未能延续此前的稳定净融资表现,当月重回净偿还状态。同时,低等级城投债融资端继续受阻。

城投债融资政策持续受到投资者关注。3月28日,上交所发布了《上海证券交易所公司债券发行上市审核规则适用指引第3号——审核重点关注事项(2025年修订)》,明确了城投债的相关审核要求。

中金公司固收研究团队认为,该指引在城投债审核细节上既有收紧也有放宽之处。收紧方面包括加强“335”指标等细节披露要求,强调城投平台需审慎确定公司债券申报方案等;放宽方面则明确允许资质良好的城市建设企业发行人将募集资金用于合规且收益良好的项目建设。

财通证券固收分析师孟万林表示,城投债的融资政策此前已较为严格,进一步收紧的必要性不高。虽然债券发行要求更为严格,符合化解债务的政策方向,但并非禁止新增发行。

票息方面,3月以来新发城投债的票面利率普遍不超过5%。例如,“25凯文01”、“25聊城02”、“25华荣01”等新发城投债的票息均在4.70%-4.80%之间。

华西证券宏观固收团队认为,在城投发债审核趋严、各融资渠道均收紧的背景下,即使城投退名单加速,城投债供给也难以大幅增加。部分主体不仅存量债规模无法增长,甚至可能因净偿还而减少。未来两个季度城投债的密集到期可能进一步加剧收益荒问题,建议负债端相对稳定的账户适当拉长久期以锁定高收益资产。

中金公司固收研究团队也指出,3号指引修订后,预计城投债券供给难以放量,供需关系仍有利于城投债券配置。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。