2025年债市调整与中长期配置价值分析

AI导读:

2025年年初以来,纯债债基指数下跌60BP,市场再度产生疑问。债市调整早有预兆,今年预期发生转变。尽管短期内债市有所波动,但债券类资产低波属性依然显著,显示出较好的中长期配置价值。长信基金纯债产品展现出优秀的抗风险能力。货币政策适度宽松,债市或迎来更佳介入时机。

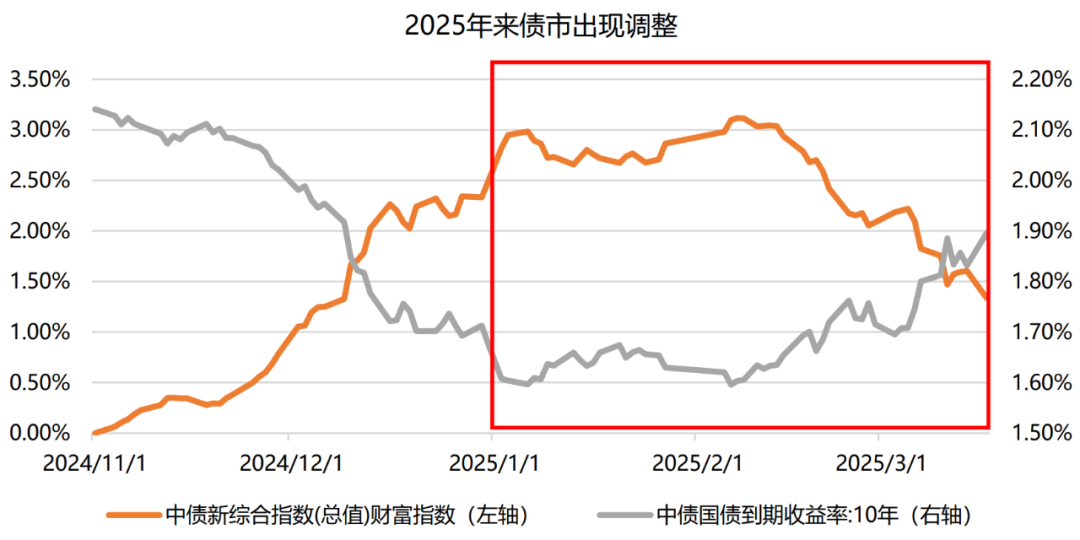

2024年11月~12月的债市热潮记忆犹新,但2025年年初以来,纯债债基指数下跌60BP,且调整时间较长,市场对债基的留存问题再度产生疑问。(数据来源:iFind,截至2025.3.17)债市调整并非突发事件,其实早有预兆。2024年末,债市行情的快速发展远超预期,降准预期是主要推动力之一,使10年期国债收益率突破2%极端点位。但今年,预期发生了转变,央行强调“择机降准降息”的相机抉择性,公开市场操作也有所收敛,维持流动性合理。同时,科技股带动权益市场回暖,影响股债配置选择。债市开始回吐降息预期,市场情绪回归理性。

(数据来源:iFind,截至2025.3.17)

(数据来源:iFind,截至2025.3.17)

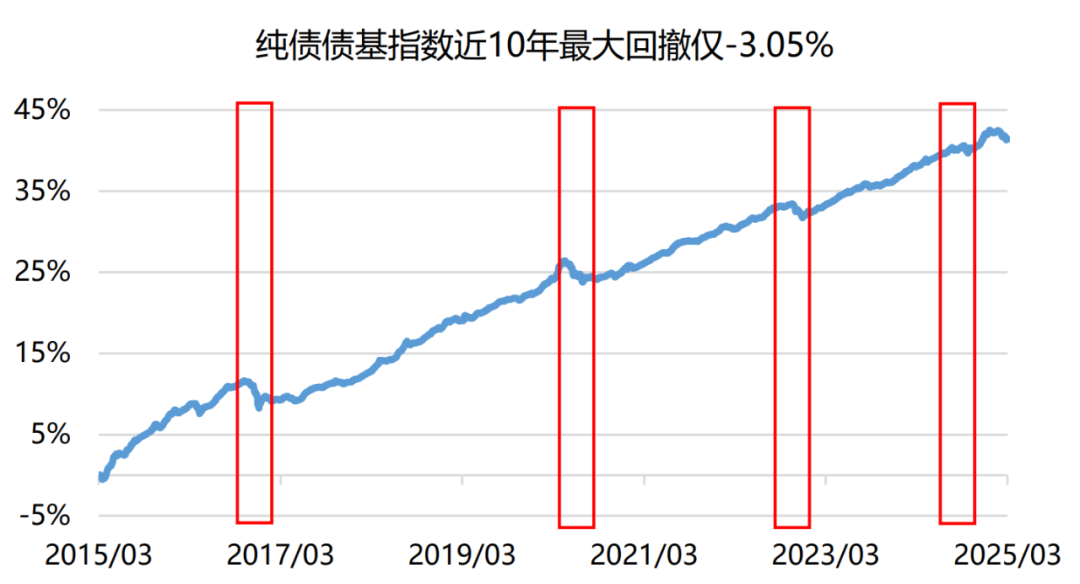

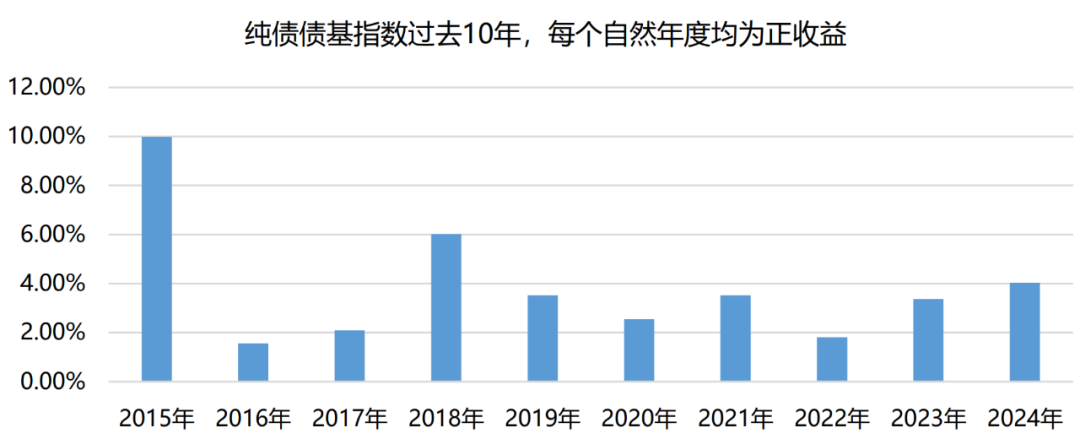

尽管短期内债市有所波动,但债券类资产低波属性依然显著。历史数据显示,纯债债基指数的调整周期短,且过去10年每年均获正收益,最大回撤仅-3.05%,显示出较好的中长期配置价值。

(数据来源:iFind,截至2025.3.17)

(数据来源:iFind,截至2025.3.17) (数据来源:iFind)

(数据来源:iFind)

纯债债基应保持其“压舱石”属性。面对长期债市行情,市场存在惯性思维,但风险往往藏于单边行情预期和过度高涨的情绪中。因此,风险左侧识别和交易至关重要,尽管这充满挑战。长信基金设立了一套事前风控系统,日常监测市场价量、基金、趋势体系中的各维度指标,力求在系统性风险来临前进行防御。其纯债产品展现出优秀的抗风险能力。

以此轮债市调整为例,长信“闲钱家”系列下,不同久期、持有期定位的纯债债基均有超越同类的回撤表现。同时,产品间定位清晰,匹配不同配置需求。以长信120天滚动持有债券A为例,2024年8月以来最大回撤-0.13%,区间收益率3.79%,排名同类前2%。基金经理积极把握利率波段交易,兼顾回撤控制与投资进阶需求。(数据来源:iFind,时间区间2024.8.1~2025.3.17)

展望未来,货币政策适度宽松,对债市态度未大幅转向收紧,短期旨在引导债市回归合理点位,中长期利率下行趋势仍在。债市适度调整后,或迎来更佳介入时机。

(文章来源:中国基金报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。