债市调整应对策略:历史启示与未来机遇

AI导读:

本文复盘了近年来债市几次较大的回调情况,包括调整时间、原因、基本面、政策变化及信用利差变化等,为投资者提供了看待当前债市调整的思路。总结了债市调整的经验,并指出长期持有可能是很好的解决方案,同时当前信用利差已经接近前期高位,后续可关注债市的交易机会。

2月份以来,债市再度进入调整期,10年期国债收益率回升至1.80%的水平,这让持有债基的朋友们纷纷疑虑:当前债市是否迎来反转?调整期会持续多久?

面对这些问题,目前难以给出确切答案。但通过复盘历史上几次债市回撤的情况,对比本次债市波动与历史上的异同,或许能为大家提供另一种看待当前债市调整的思路。

近几年,债市经历了4轮较大的回调,分别是2016年末金融去杠杆、2020年年中货币政策正常化、2022年年末理财赎回潮,以及2024年9月末至10月初股债跷跷板效应下的债市调整。

一、2016年年末金融去杠杆期间债市调整

调整时间:2016年10月21日至2017年5月18日,持续约7个月。

调整原因:金融防风险、去杠杆,叠加“萝卜章”事件引发的信任危机,利率风险演变为流动性冲击。

基本面:我国经济在供给侧结构性改革推动下稳中向好,工业利润回升,PPI转正。

政策变化:中央政治局会议提出以货币政策抑制资产价格泡沫,央行重启14天逆回购,逐步进入紧缩周期。

信用利差变化:债市调整期间,信用利差随利率快速上行。

回撤及修复:中长期纯债基金指数累计下跌2.22%,用了约249天修复。

资料来源:WIND,指数过往表现不代表未来表现,市场有风险,投资须谨慎。

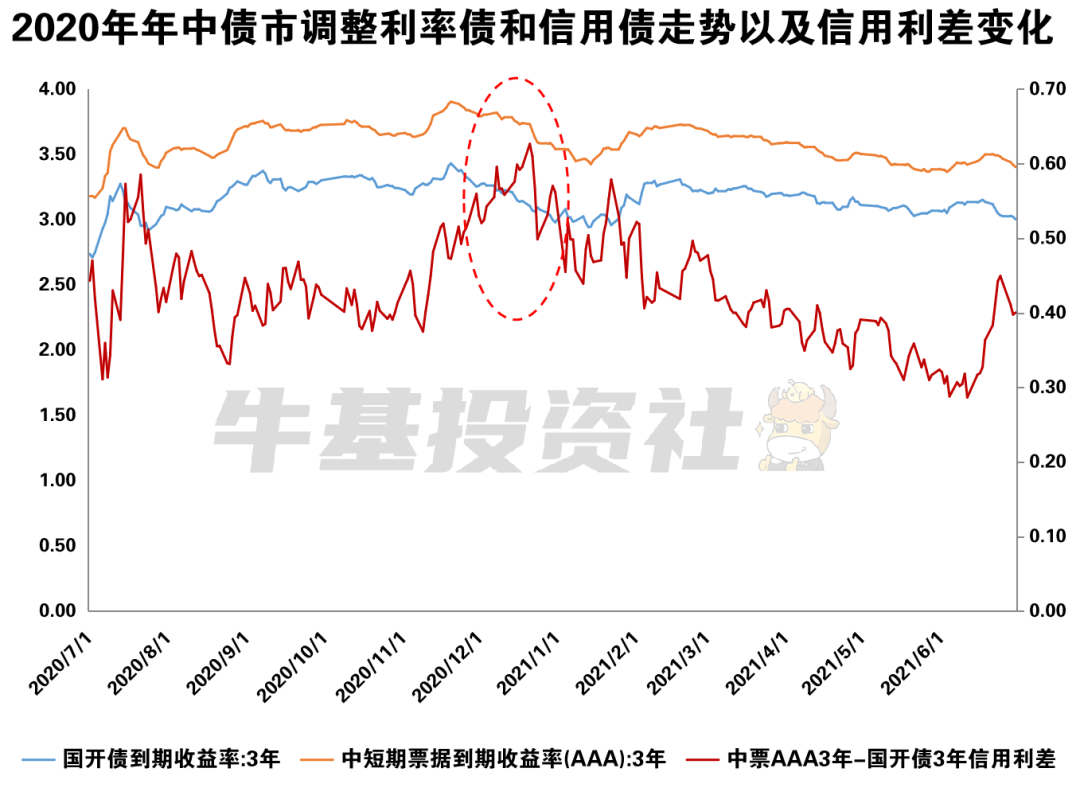

二、2020年年中货币政策正常化期间债市调整

调整时间:2020年5月1日至2020年8月31日,持续约4个月。

调整原因:财政刺激+货币正常化。

基本面:PMI超预期,宏观数据向好。

政策变化:财政政策积极有为,提高赤字率,发行抗疫特别国债,央行开启货币政策正常化。

信用利差变化:信用利差大幅上行后回落。

回撤及修复:中长期纯债基金指数累计下跌1.33%,用了约130天修复。

资料来源:WIND,指数过往表现不代表未来表现,市场有风险,投资须谨慎。

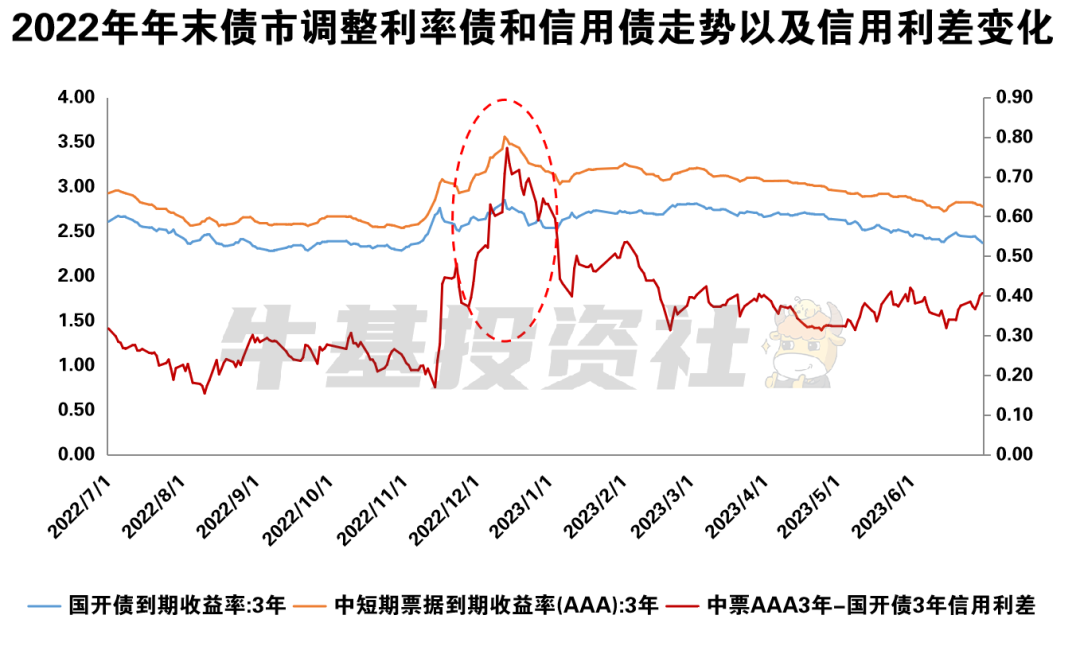

三、2022年年末理财赎回潮期间债市调整

调整时间:2022年11月11日至2022年12月15日,持续约1个月。

调整原因:理财大规模赎回。

基本面:经济活动回归正常,消费回暖。

政策变化:“保交楼”和信用支持工具相关政策出台。

信用利差变化:信用利差大幅上行。

回撤及修复:中长期纯债型基金指数累计下跌0.86%,用了约38天修复。

资料来源:WIND,指数过往表现不代表未来表现,市场有风险,投资须谨慎。

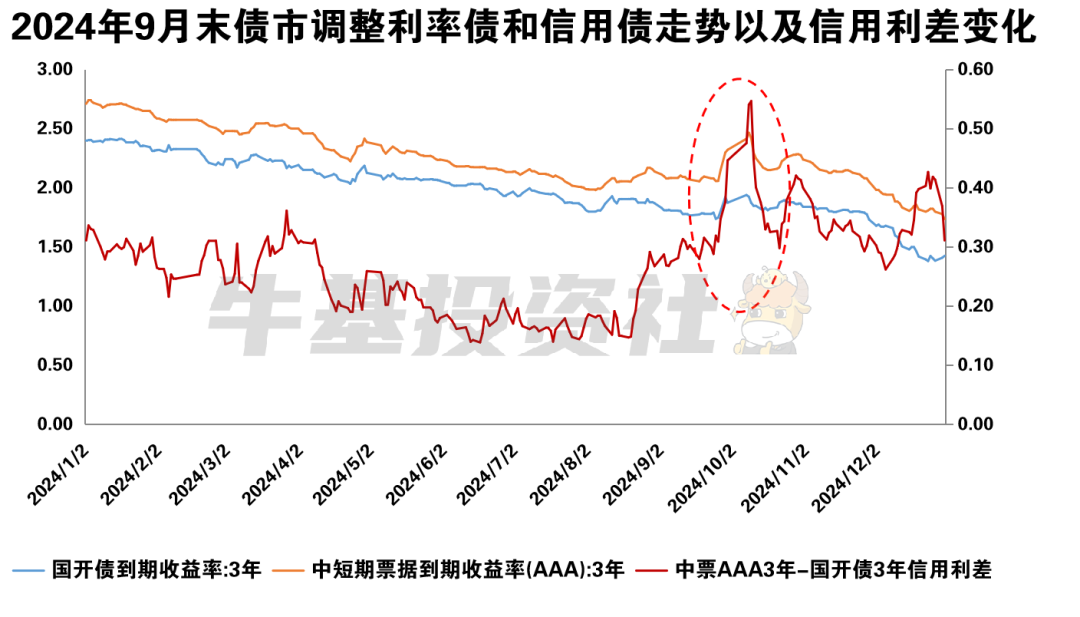

四、2024年9月末至10月初股债跷跷板效应下债市调整

调整时间:2024年9月25日至2024年10月9日,持续约10天。

调整原因:风险偏好提升。

基本面:经济稳中有进,消费市场复苏但需求不足。

政策变化:宏观政策全方位转向。

信用利差变化:信用利差跟随利率上行。

回撤及修复:中证全债累计下跌0.58%,用了约31天修复。

资料来源:WIND,指数过往表现不代表未来表现,市场有风险,投资须谨慎。

总结,近年来几轮债市调整有以下经验可借鉴:

NO.1:大级别调整或反转需基本面超预期或货币政策收紧。

NO.2:调整持续时间一般不超过1年,修复快,调整幅度收敛。

NO.3:调整伴随信用利差大幅提升,高信用利差时债市有上涨机会。

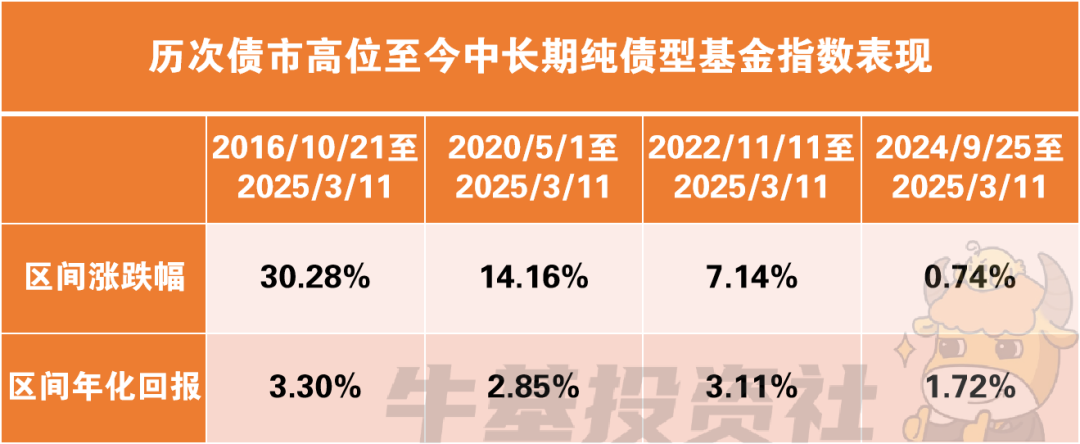

这几轮债市调整,即使高位持有至今,收益又如何呢?

资料来源:WIND,指数过往表现不代表未来表现,市场有风险,投资须谨慎。

从历次债市高位至今中长期纯债基金指数的表现看,债市调整不必惊慌,长期持有是佳策。

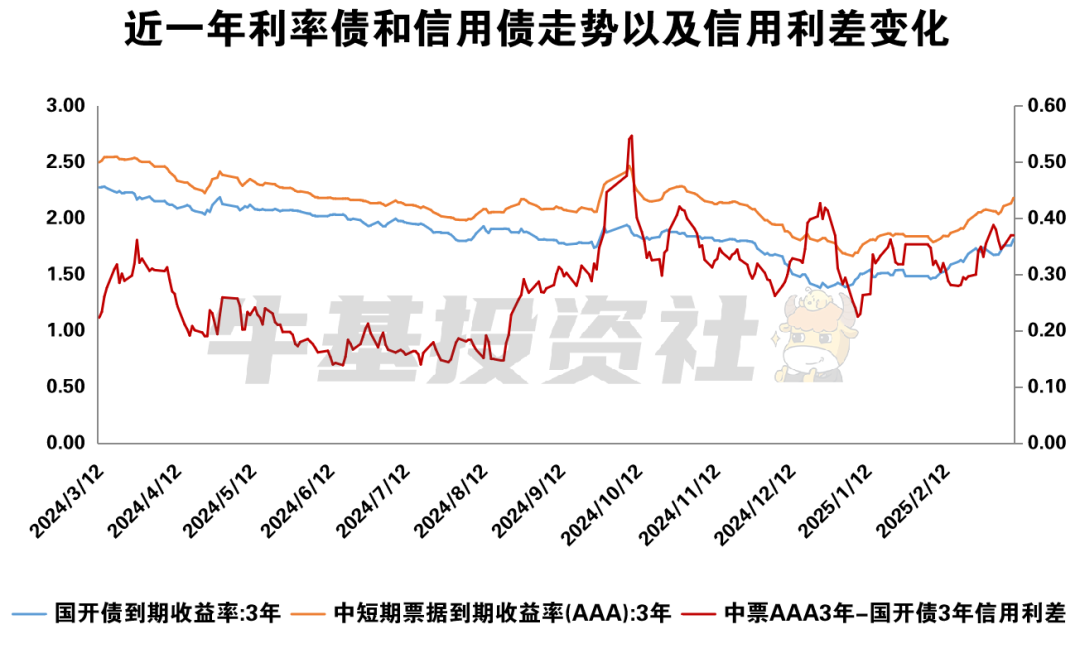

当前信用利差接近前期高位,短期虽有波动,但10年期国债收益率及信用利差点位显示市场风险已释放,可关注债市交易机会。

资料来源:WIND,数据截至2025年3月11日,指数过往表现不代表未来表现,市场有风险,投资须谨慎。

担忧短期债市波动的投资者,可将资金置换到中短债或同业存单基金上;想通过配置权益类资产分散风险、提升收益的投资者,可关注“固收+”基金。

(文章来源:广发基金)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。