REITs市场调整:二级成交冷清,一级认购火热

AI导读:

REITs市场近期持续调整,二级市场成交活跃度探至冰点,而一级市场依然火热。业内提示一二级估值价差和市场流动性收缩,打新收益或边际下滑。四季度REITs市场走向及潜在催化剂受关注。

显露出“债性”的REITs近来持续调整,二级市场的成交活跃度也探至“冰点”,REITs市场流动性成为关注焦点。进入10月,REITs市场的日换手率在不足0.4%徘徊,市场流动性明显收缩。与之形成对比的是,一级市场延续火热,不时有新项目提前结募或曝出超高认购倍数。业内提示,近期一二级估值价差和市场流动性收缩,认购倍数居高不下,打新收益或边际下滑,REITs投资需谨慎。

下半年,REITs市场表现不佳。尽管中证REITs全收益指数在8月下旬一度企稳,但9月以来指数持续阴跌,“十一”长假前后的近12交易日有10天收阴。今日,中证REITs全收益指数下跌0.33%收于1051.93点,已回到今年5月初的位置,REITs市场整体呈现低迷态势。

图:中证REITs全收益指数日K走势

(资料来源:Choice数据,财联社整理)

业内人士认为,下半年REITs资产受债市利率波动的影响较大,“债性”表现较强。此外,份额解禁等因素也对市场有扰动。10年国债收益率目前在1.76%的水平,较6月低点上行了约13BP,9月末最高时曾突破1.80%,债市波动对REITs市场影响显著。

根据广发证券地产团队的统计,三季度C-REITs表现出更强的债性,三个月同中债新综合指数的相关系数分别为0.85、0.87和0.91,二者的行情走势呈极强的正相关性,且同权益市场表现出较强的负相关性,REITs市场特性凸显。

相对长端利率,中金公司固收研究团队认为,C-REITs本轮估值调整更为缓和,差异主要来自配置需求和流动性不同的影响。在价格下跌的同时,REITs二级市场的成交活跃度不断探底。数据显示,9月REITs市场日均换手率只有0.48%,为一年多来新低。进入10月,REITs市场日换手率仍在不足0.4%徘徊,市场活跃度持续低迷。

图:REITs市场日换手率

(资料来源:Wind数据,财联社整理)

中金公司固收研究团队认为,成交进入“冰点期”或反映市场对于当前估值存在较大分歧,仍在寻找新的价格平衡点。四季度,内外部扰动仍影响大类资产波动,REITs在波动中寻底。潜在正向催化剂包括:长端利率企稳;风险偏好适度回落,红利风格再受关注;项目基本面企稳;事件型催化如行业政策利好,特别是流动性改善政策,REITs市场未来走向值得关注。

与二级市场逐渐冷清形成鲜明对比的是,REITs一级市场依然火热。10月13日,中信建投沈阳国际软件园REIT、华夏中海商业资产REIT均启动公众发售环节,双双因有效认购规模超过募集上限而提前结束募集并启动比例配售。此前,华夏中海商业REIT网下询价超374倍。另外9月首单外资消费REITs——华夏凯德商业REIT发售,公众投资者与网下投资者的有效认购倍数分别达535.2倍和252.6倍,REITs一级市场热度不减。

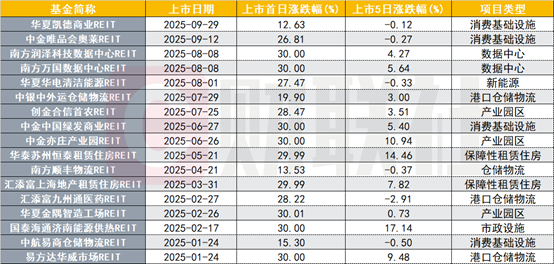

不过,打新的收益正在收窄。9月两单新上市的REITs首日表现不及7、8月上市的REITs,行情延续性也较差,上市5日后即转跌。且与此前上市首日即大涨30%的消费中心项目相比,9月新上市的这两单消费中心项目表现不及以往,REITs打新收益面临挑战。

图:今年新项目上市后的表现

(资料来源:Choice数据,财联社整理)

对于拥挤度较高的打新策略,中金公司固收研究团队提示,近期一二级估值价差和市场流动性收缩,认购倍数仍居高不下,收益或边际下滑,建议审慎评估高发行溢价项目,理性投资REITs。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。