华泰柏瑞基金副总经理田汉卿退休卸任,公募量化发展引关注

AI导读:

4月29日,华泰柏瑞基金副总经理田汉卿因退休卸任在管的10只基金。田汉卿是量化投资领域的资深人士,公募量化目前仍处于发展初期,市场认可度不高。已有公募机构对量化策略进行调整,引入机器学习概念。AI与量化投资结合是趋势,但关键在于解决“算力壁垒”问题。

4月29日,华泰柏瑞基金公告称,公司副总经理田汉卿因退休卸任在管的10只基金。界面新闻记者了解到,其副总职务的离任也将在近日获得证监会审核批准,届时将会公告。

田汉卿是清华大学经济系学士、硕士,美国加州大学伯克利分校MBA,CFA。2004年,田汉卿正式进入巴克莱全球投资(BGI),是BGI为数不多的华人基金经理之一,曾担任BGI亚洲(除日本)量化团队主要负责人之一。2012年8月,田汉卿加入华泰柏瑞基金,一手建立起公司的量化投资团队并搭建了相应的量化投研体系。截至卸任前,田汉卿在管规模32.72亿元。

虽然卸任10只基金,但自2020年开始,这些基金已陆续增聘基金经理,田汉卿退休离任后,基金由此前的共管基金经理接任。华泰柏瑞基金表示,量化团队一直采用团队合作模式,形成了深度协同的投资框架,基于量化模型进行投资组合构建和产品运作。

巴克莱全球投资(BGI)被称为量化届的“黄埔军校”。在国内公募领域,田汉卿与景顺长城基金黎海威、富国基金李笑薇并称为“巴克莱三剑客”。

公募量化目前仍处于发展初期,市场认可度不高。虽然早在2004年就有布局,但相比如日中天的私募量化,公募量化仍在坐“冷板凳”。

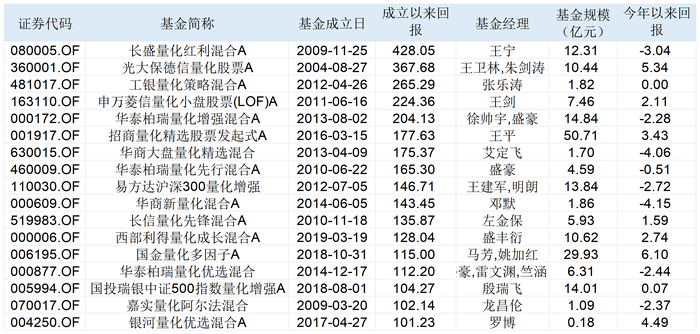

Wind数据显示,截至今年一季度末,共有235只公募量化主题基金,合计规模668.95亿元。其中,规模超过10亿元的仅有18只,规模在5000万元“清盘线”以下的有71只。有17只量化基金成立以来回报率超100%,其中,光大保德信量化股票至今回报率达到了367.68%。

公募量化基金业绩表现受模型有效性影响。相对私募量化,公募量化受成本、人才束缚,且风控严格,策略工具有限。今年以来,市场震荡上行,部分公募量化基金净值出现较大回撤。

已有公募机构对量化策略进行调整,引入机器学习概念,挖掘更多独特因子。光大保德信量化股票采用了机器学习和量化多因子模型,提升模型预测能力。

华泰柏瑞量化与海外投资部人士认为,AI与量化投资结合是趋势,但关键在于解决“算力壁垒”问题。海富通基金强调,AI量化与指数增强策略天然适配,但随着更多团队使用AI技术,策略同质化将加剧。

(文章来源:界面新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。