保险资金长期投资改革试点新进展:私募基金公司设立加速

AI导读:

第二批保险资金长期投资改革试点迎来新进展,泰康资产设立私募基金公司获批,首期投资规模预计达120亿元。中国太保等也在积极筹备设立私募基金公司。此举旨在优化资产负债匹配,提高资金使用效率,助力资本市场平稳运行。

第二批保险资金长期投资改革试点迎来新进展,其中设立私募基金公司有新动向。

近日,泰康资产宣布,其全资私募基金管理子公司泰康稳行私募基金管理有限公司(暂定名)的设立申请已获得金融监管总局批准。该子公司将作为基金管理人,向泰康人寿定向发行契约型私募证券投资基金,首期投资规模预计达120亿元。

据券商中国记者了解,中国太保也在积极筹备设立私募基金公司,相关申报材料已提交金融监管总局审批。此外,还有其他试点保险机构有望较快在设立私募基金公司方面取得实质性进展。

泰康稳行管理的基金将以基本面分析为基础,精选内地和香港市场的优质上市公司进行投资,旨在追求中长期稳健增值。此举旨在响应保险资金长期投资改革试点,优化资产负债匹配,提高资金使用效率。

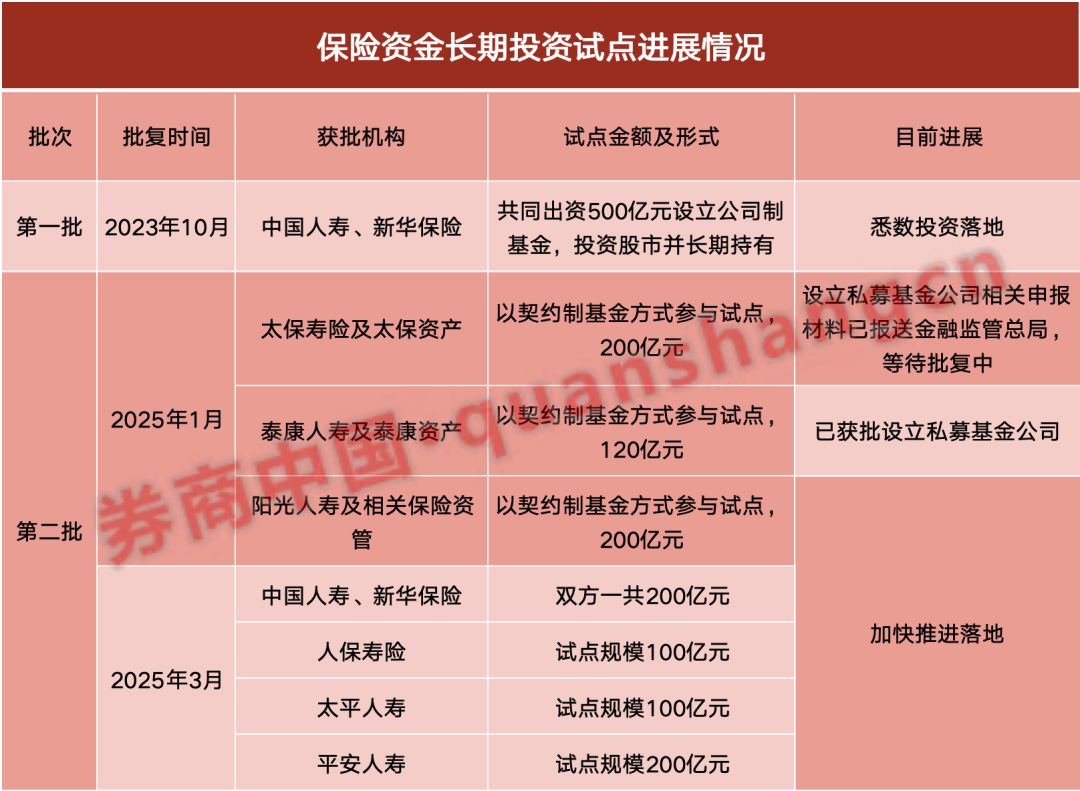

泰康人寿和泰康资产是第二批获准参与保险资金长期投资改革试点的机构,于今年1月获得金融监管总局批准。此次改革试点始于2023年10月,第一批试点规模为500亿元,第二批试点规模增至1620亿元,参与试点的保险公司也增至8家。

在各试点机构获批规模方面,除泰康获批120亿元外,太保寿险和阳光人寿分别获批200亿元,太平人寿获批100亿元,平安人寿获批200亿元。目前,第二批试点机构正积极推进私募证券基金的设立及投资工作。

中国太保表示,随着我国经济转型进入高质量发展阶段,保险机构在维护资本市场稳定方面的作用愈发重要。因此,公司积极响应国家和监管号召,申请参与私募证券投资基金改革试点。

政策方面,去年9月以来,中央金融办和证监会等部门相继出台文件,推动中长期资金入市,构建“长钱长投”制度环境。此次试点规模扩大,也反映了保险公司积极参与试点的态度。

长期投资试点不仅有助于缓解保险公司利润波动,还能提升权益投资和实现长期投资。同时,通过优化会计计量方式等措施,可以降低权益市场波动对保险公司利润表的影响。

研究机构认为,长期投资试点有助于保险公司发挥市场稳定器作用,促进资本市场稳健运行。同时,也有利于拓展保险资金参与资本市场的广度、深度,实现保险资金与资本市场的良性互动、共同发展。

(文章来源:券商中国)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。