聚焦AI主题ETF:中证与科创板指数对比分析

AI导读:

本文深入剖析了市场上三大AI主题ETF的追踪指数情况,包括中证人工智能主题指数和上证科创板人工智能指数的样本数量、前十大权重占比、过往表现与波动率以及估值水平等方面的对比分析,为投资者提供了有价值的参考信息。

春节后的首个交易日,Deepseek概念板块大放异彩,在ETF市场,软件、科技、计算机、互联网等主题的ETF表现尤为强劲,多只产品涨幅突破5%,为投资者带来了丰厚的回报。

在此之前,我们已对这些热门主题的ETF进行了详尽的对比分析。本期,我们将聚焦于直接以AI为主题的ETF,深入剖析其背后的指数追踪情况。

一、三大AI主题ETF概览

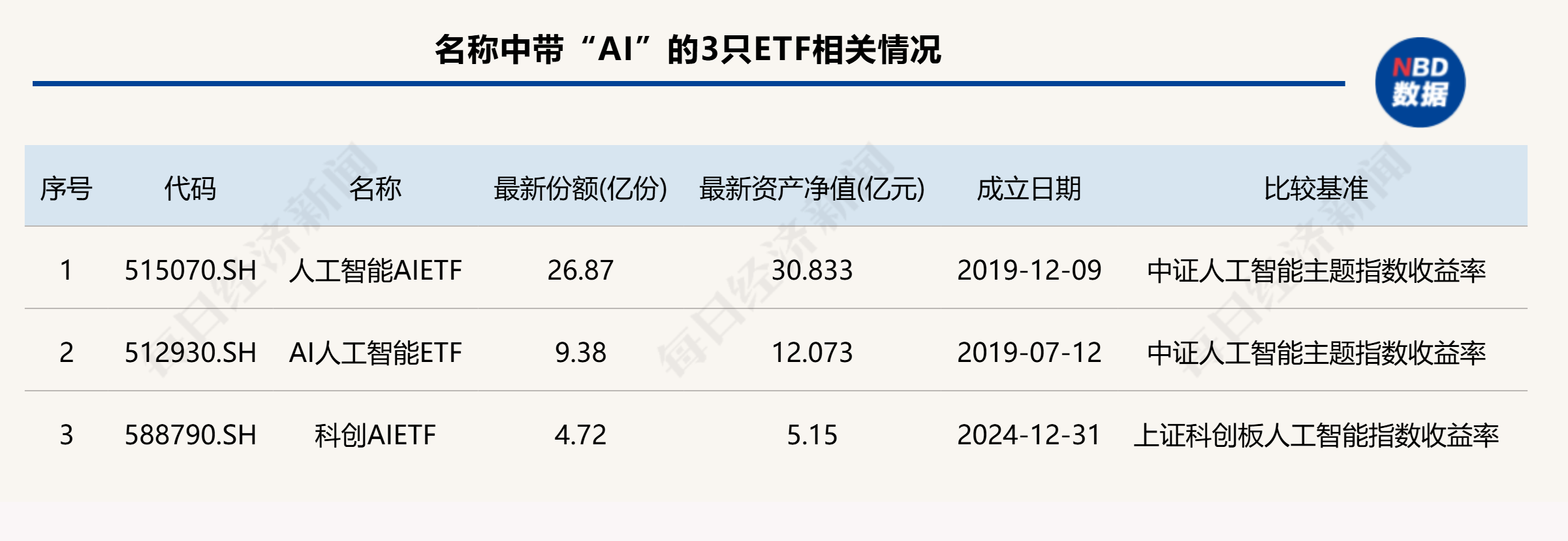

据统计,当前市场上名称中直接包含“AI”的ETF产品共有3只,且规模均已超过2亿元,显示出市场对AI领域的高度关注和投资热情。

这3只ETF主要追踪中证人工智能主题指数和上证科创板人工智能指数,为投资者提供了多样化的投资选择。

二、指数样本数量对比

从指数样本来看,中证人工智能主题指数涵盖了50只业务涉及人工智能基础资源、技术及应用支持的上市公司证券,个股平均流通市值约为359亿元,显示出其广泛的覆盖范围。

而上证科创板人工智能指数则专注于科创板市场,选取了30只市值较大的相关上市公司证券作为样本,个股平均流通市值约为183亿元,凸显了科创板在人工智能领域的独特优势。

两者相比,中证人工智能主题指数的覆盖范围更广,成分股来自沪深两地上市公司;而上证科创板人工智能指数则专注于科创板市场。

三、前十大权重占比分析

从前十大权重股来看,中证人工智能主题指数的前十大权重累计占比为52.15%,个股权重分布较为均衡,显示出该指数的分散投资特点。

相比之下,上证科创板人工智能指数的前十大权重集中度更高,累计占比为70.49%,其中有6只个股的权重占比超过7%,显示出该指数的集中投资特点。

四、指数过往表现与波动率

在过往表现方面,近一年来两个指数均表现出色,尤其是上证科创板人工智能指数,收益超过67%,为投资者带来了显著的回报。

然而,从长期年化收益来看,中证人工智能主题指数在近三年和近五年的年化收益均为负数,显示出其投资波动性较大。

同时,两个指数的年化波动率均较高,尤其是上证科创板人工智能指数,从近一年到近五年,年化波动率均超过40%,提醒投资者需关注其投资风险。

五、估值水平差异

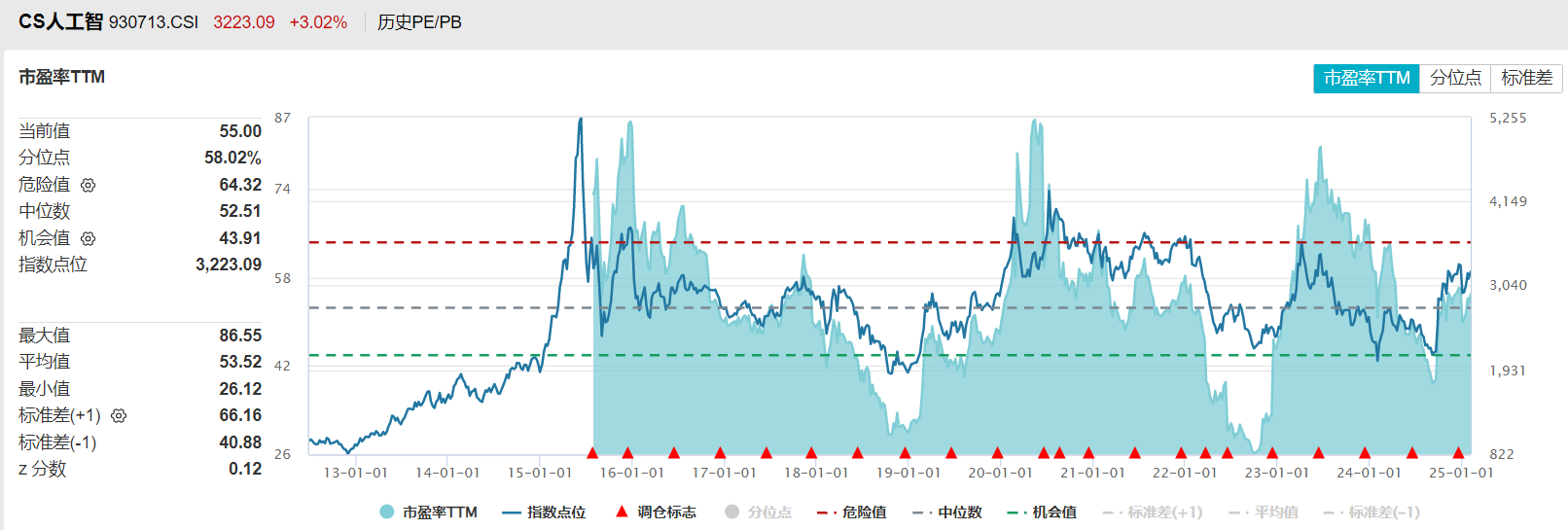

在估值水平方面,经过近期的上涨,中证人工智能主题指数的市盈率TTM回升至历史50%以上的分位,显示出其估值水平的回升。

而上证科创板人工智能指数在近一年的大幅上涨后,市盈率TTM已升至历史90%以上的分位,但由于其过往可参考的数据时间段较短,因此所处分位相当于回到2023年4月份前后的水平。

总体来看,中证人工智能主题指数的估值相对较低,而上证科创板人工智能指数则表现出更大的弹性和波动性,目前的估值也更高。

(文章来源:每日经济新闻,本文旨在提供投资参考,不构成投资建议。)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。