央行降准降息后,理财产品收益目标密集调整

AI导读:

5月央行实施降准降息政策,六大国有银行下调存款利率,带动超过300只理财产品调整业绩比较基准。债市上行空间受限可能压制银行理财收益,存续理财产品与客户风险偏好出现错配。理财市场规模虽突破30万亿,但客户需求与产品供给存在错配。

5月,央行实施降准降息“组合拳”,六大国有银行年内首次下调存款利率,活期存款逼近“零利率”,一年期存款利率跌破1%。据wind信息,面对存贷款利率的新一轮下调,5月超过300只理财产品调整了业绩比较基准,招银理财、兴银理财、农银理财、中银理财等十余家理财公司宣布下调部分产品业绩比较基准,部分产品下调幅度超过100个基点。

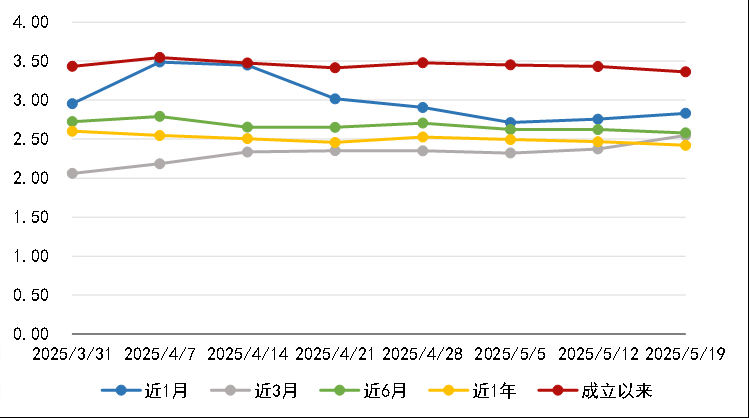

普益标准数据显示,截至6月初,存续理财产品的近一个月年化收益普遍仍在“2字头”,较定期存款仍具性价比。然而,分析指出,债市进一步上行空间受限可能压制银行理财收益,存续理财产品与客户风险偏好出现错配。

存贷利率迎来新一轮下调

理财产品密集调整收益目标

5月,央行推出新一轮货币政策“组合拳”,包括降低存款准备金率0.5个百分点,下调政策利率0.1个百分点,带动贷款市场报价利率(LPR)同步下行约0.1个百分点。

政策效应迅速传导至金融市场,六大国有银行同步启动年内首次存款利率调降。其中,活期存款下调5个基点至0.05%,接近“零利率”;一年期存款利率跌破1%,三年期和五年期存款利率分别降至1.25%和1.3%。

面对存贷款利率的新一轮下调,多只理财产品调整收益目标。据wind信息,5月已有超过300只理财产品宣布调整业绩基准,涉及招银理财、兴银理财、农银理财、中银理财等多家公司的多只产品。

记者梳理发现,上述理财产品业绩比较基准的变动普遍是上限、下限同步下调,降幅基本在1个百分点以内,但部分产品调整幅度超过100个基点。例如,兴银理财的某款理财产品业绩比较基准由原来年化2.20%-4.15%调整为年化1.60%-2.60%。

此外,有的银行理财子公司产品业绩比较基准调整后,下限已低于母行提供的定期存款利率。例如,招银理财发布公告称,某款固定收益类理财计划业绩比较基准拟从原来1.40%-3.00%(年化)调整为0.90%-2.40%(年化),调整后已低于招商银行某款定期存款产品的年利率。

据wind信息,招银理财上述产品成立于2020年11月,以每3个月为一个投资周期;截至5月28日,不同份额成立以来年化收益约2.9%,高于调整后的业绩比较基准上限。

普益标准每周监测数据显示,2025年以来,理财产品业绩比较基准整体走低。截至6月1日,新发理财产品中,开放式产品上周平均业绩比较基准为2.17%,封闭式产品上周平均业绩比较基准为2.59%,新发理财产品业绩比较基准已处于“2字头”。

多家理财公司在公告中提到,降低业绩比较基准的原因包括近期债券市场收益率持续下行和银行存款利率下调。同时,理财公司纷纷表示,业绩比较基准不是预期收益率,不代表产品的未来表现和实际收益。

理财市场规模突破30万亿

债市上行受限对收益构成压制

在金融支持实体经济的大背景下,央行多次宣布降准降息,银行存款利率跟随下调,理财产品收益相对存款利息优势凸显,助力理财市场规模持续回升。

据普益标准数据,截至6月1日,全市场存续开放式固收类理财产品(不含现金管理类产品)的近1个月年化收益率平均水平为2.85%。

《中国银行业理财市场年度报告(2024年)》显示,截至2024年末,存续理财产品规模达到29.95万亿元,较年初增加11.8%。其中,固收类理财规模占据主导地位。

2025年以来,理财市场规模依旧受债市波动影响。但随着新一轮宽松政策到来,债市重新上行,理财市场规模回升;2025年5月,理财市场存续规模已经突破30万亿关口。

然而,多家机构分析认为,当前存贷款利率已进入低位,进一步下降空间受限,债市进一步上涨空间或有限。这可能对理财产品收益构成压制。

客户需求与产品供给存在错配

理财公司如何为客户“量体裁衣”

随着2022年资管新规过渡期结束,银行理财刚性兑付被打破,投资者需直面净值波动。同时,低利率时代渐行渐近,投资者产品需求更加多元。

《报告》显示,截至2024年末,46.69%的理财投资者风险偏好在C3及以上,但同期理财市场存续的产品中,R3及以上产品规模占比仅4.31%。这显示出产品供应和客户需求之间存在错位。

面对挑战,理财产品如何巩固低波动、稳健的优势,又满足差异化需求?随着金融市场走向成熟,理财产品如何在大类资产轮动中持续吸引客户资金?这些问题亟待解决。

(文章来源:南方都市报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。