红利+理财产品走热,年末配置好时机

AI导读:

近期红利+理财产品表现优秀,年化收益率超过4%,成为年末配置的好选择。招商银行等多家银行推出相关产品,采用固收+高股息策略,通过分散配置优化组合方案,满足投资者稳健投资偏好。

近日,招商银行北京分行客户经理小吴向记者推荐了红利+理财产品,并表示该产品表现优秀,刚刚到期的一款产品年化收益率达到了4.28%,超出业绩比较基准下限近1个百分点。他透露,后续将推出同系列产品,许多客户都表示有复购意愿。

小吴推荐的红利+理财产品图源:招商银行手机APP

随着年末的到来,红利+理财产品逐渐升温,部分产品的年化收益率甚至超过了4%。业内人士指出,年末机构资金在年内投资止盈后,随着“开门红”等时点的到来,市场迎来一波配置需求。同时,由于债券收益率持续下行,红利策略的配置价值有望进一步凸显。

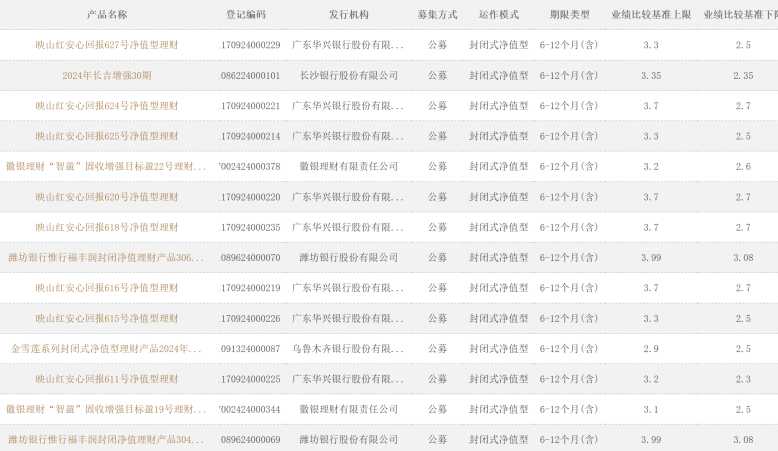

据悉,这款理财产品于2023年5月发行,每19个月可赎回,风险等级为R3级,属于中风险产品。在同风险等级的理财产品中,其收益率较高。记者在中国理财网查阅发现,多数同级别银行理财产品的业绩比较基准上限在4%以下。

图源:中国理财网

小吴表示,该红利+理财产品采用“固收+高股息策略”,既投资于债券,又投资于股票。债券部分主要配置银行二级资本债或永续债和高等级信用债,追求稳健收益;权益部分则精选高股息股票,仓位控制在20%左右。这种策略使得投资者既有机会通过“低买高卖”获得资本利得,又有机会获得股息收入。

不仅招商银行,记者走访北京多家银行发现,工商银行、平安银行、宁波银行等银行的客户经理都表示,红利+理财产品近期销售情况良好。工商银行北京丰台区某支行客户经理告诉记者,他们也有几款低波红利策略固收增强类理财产品受到客户认可。

客户经理介绍的红利+理财产品图源:工商银行手机APP

业内人士强调,红利+理财产品通常以满足理财投资者偏稳健的投资偏好为出发点,以绝对收益为目标。它们采用固收资产筑底、权益部分以低波红利为主打策略,并辅以多元权益来丰富收益来源。然而,投资者在选择产品时,应充分考虑产品的投资性质、投资周期和风险等级,选择与自身风险承受能力相匹配的理财产品。

招银理财相关负责人表示,红利+系列产品运用了股债对冲作用,根据产品定位配置不低于60%或80%的固定收益资产。在权益策略方面,除了红利策略外,还配置了优先股、中性策略、黄金等多元策略,以降低单一权益资产风险并丰富收益来源。在红利策略方面,他们更强调低估值和优质质地,选取真正竞争格局稳定、现金流充沛、有望带来长期稳健回报的标的。

业内人士还指出,红利策略选取的公司通常具备稳定的盈利能力和较强的现金流,这些公司的股票能够更好实现连续现金分红,且分红比例较高,股价波动也较小。除了股票外,红利+理财产品还会配置债券、公募Reits、优先股等资产,通过分散配置来优化组合方案。

(文章来源:中国证券报,内容有所扩充,以提供更全面的信息。)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。