美债市场投资态度分化,长期债券面临压力

AI导读:

双线资本等机构对30年期美债态度分化,尽量回避或直接做空。美国政府预算赤字和债务负担加剧担忧,投资者转向较短期债券。美债收益率曲线趋陡,长期债券面临压力,美国财政部坚持发行政策,但市场担忧情绪加剧。

对于双线资本(DoubleLine Capital)等美国债券市场上的知名机构投资者而言,眼下对30年期美债只剩下两种态度立场:尽量回避或直接做空。由于对美国政府预算赤字膨胀和债务负担加剧的担忧,这家由“新债王”冈拉克领导的投资公司以及太平洋投资管理公司(Pimco)和TCW Group Inc.等知名固收市场投资机构均选择避开期限最长的美国政府债券,转而青睐利率风险较低但仍能提供可观收益的较短期债券。

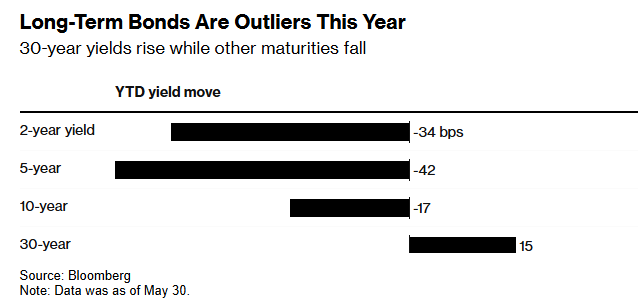

随着全球多国政府支出增加,削弱了人们对长期债券的信心,今年从长债转向短债的投资组合调整策略表现良好。上月,穆迪剥夺了美国的Aaa主权信用评级。美债收益率曲线趋陡现象明显,30年期美债收益率大幅攀升,而中短期国债收益率则有所下降。

投资者担心美国政府通过增发债券弥补赤字,30年期美债收益率上月一度达到5.15%,逼近2007年以来最高位。30年期美债收益率与5年期美债收益率之差自2021年以来首次升至100个基点以上,上一次全年出现这种情况是在2001年,凸显长期债券面临的压力。

荷兰合作银行策略师Richard McGuire表示,美债曲线长端不受欢迎,美国政策前景过于阴暗,无法吸引长期国债买家。双线资本投资组合经理Bill Campbell指出,他们正押注收益率曲线趋陡化,预计长期收益率将走高,而只做多策略则进行“买家罢工”,投资收益率曲线中间部分。

Pimco也对长期债券持低配立场,更青睐美债收益率曲线的5年期和10年期区域,并关注非美债券。摩根大通资产管理公司全球固定收益主管Bob Michele表示,长期债券并非无风险资产,缩减或取消拍卖的可能性存在。道明证券策略师预计,美国财政部最早可能在8月暗示缩减长端拍卖。

然而,美国财政部发言人表示,所有期限债券拍卖需求强劲,政府将坚持“常规和可预测的方式”发行债券,并承诺保持拍卖规模稳定。6月12日将进行下一次30年期美债拍卖,主要经济体的长债标售日已成为全球市场的重要“风暴眼”。

上月日本40年期国债发行需求创下自去年7月以来最弱水平,增加了减少发行长债的压力。美国20年期美债标售结果同样萎靡,加剧了人们对长期美债需求的担忧。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。