2025年一季度中资离岸债市场复苏显著

AI导读:

2025年一季度中资离岸债市场供给迅速复苏,发行规模增幅近七成,净融资缺口同比大幅收窄。美元债发行回升是整体发行走暖的重要原因,但离岸市场融资成本仍高于境内市场。未来偿债压力犹存,三季度兑付压力较大。

新华财经上海4月27日电(张天源)2025年一季度中资离岸债市场供给较去年末迅速复苏,据中经社企业外债风险监测系统最新数据统计,中资离岸债一季度发行规模增幅近七成,净融资缺口同比大幅收窄,由去年一季度的-213.85亿美元收窄至-53.63亿美元。

一级市场供给复苏 中资离岸债发行同比大增近七成

一级市场方面,据中经社企业外债风险监测系统数据统计,一季度中资离岸债共发行301只,规模共计约726.69亿美元,数量与规模分别同比增长了14.14%和67.50%。净融资缺口同比大幅收窄,由去年一季度的-213.85亿美元收窄至-53.63亿美元。债券发行市场显著回暖。

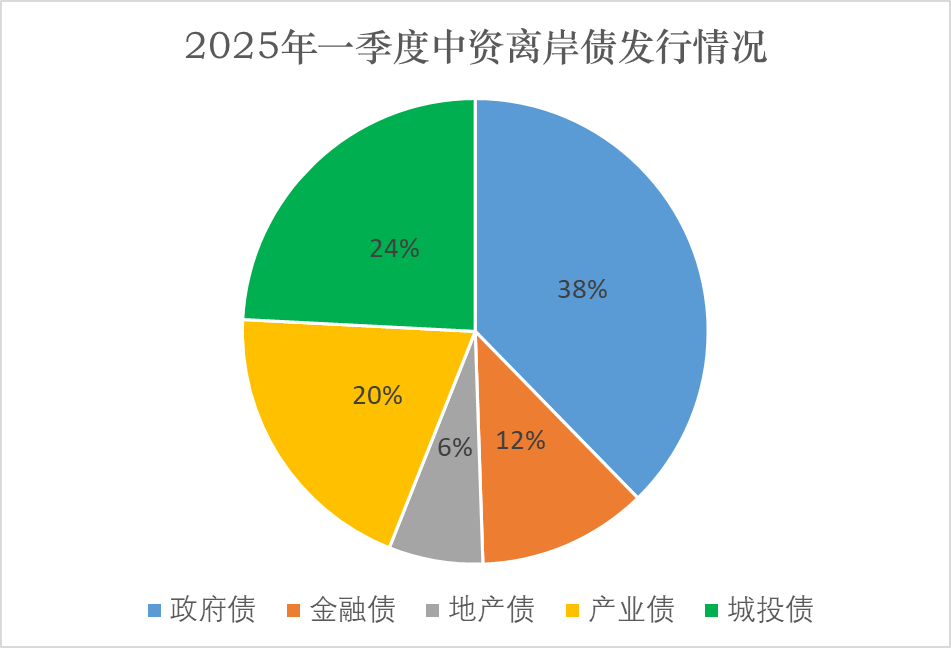

按发债类型来看,政府债约204亿美元,占比为38%;城投债约154亿美元,占比24%,金融债约75亿美元,占比12%,地产债约41.69亿美元,占比6%,产业债约126亿美元,占比20%。

数据来源:中经社企业外债风险监测系统

按币种来看,一季度(2025年1月1日- 3月31日)共发行301笔中资离岸债券,包括87笔离岸人民币债券、141笔美元债券等。

按发行方式来看,发行方式为直接发行的债券共202只,担保发行的债券共46只等。

美元债发行回升是中资离岸债市场整体发行走暖的重要原因。据数据统计,2025年一季度中资美元债发行量合计240.1亿美元,相比2024年一季度增长172%;净增量-150.7亿美元,继续为净流出,但净流出规模同环比继续减少。

值得注意的是,虽然发行规模迅速复苏,但离岸市场的融资成本仍高于境内市场。当前中资美元债发行票面利率仍大约高于境内信用债3个百分点。

二级市场行情走暖 中资美元债整体回报率优于同类资产

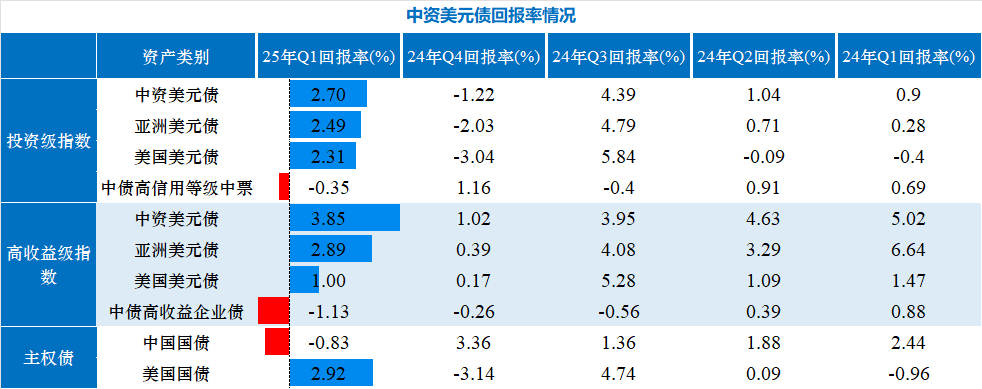

2025年一季度中资美元债指数录得回报率2.49%,其中地产板块回报率最高,为6.51%。

数据来源:新华财经

中资美元债2025年一季度的回报率优于亚洲美元债和美国美元债的表现。其中高收益级中资美元债的表现是自2024年四季度以来后连续第二个季度领先。

预计债市整体大概率处于高位震荡态势。中短久期美元债的收益率大概率下行,有望带动其价格上涨。投资中资美元债有望获得相对更大的资本利得收益。

一季度投资级美元债利差整体持平。高收益美元债利差整体压缩60BP左右。

据新华财经统计,截至一季度末,Markit iBoxx中资美元债综合指数下跌0.26%。其中,房地产回报率为5.78%。截至3月末,中资美元债的利差为123.2bp。

未来偿债压力犹存 三季度兑付压力较大

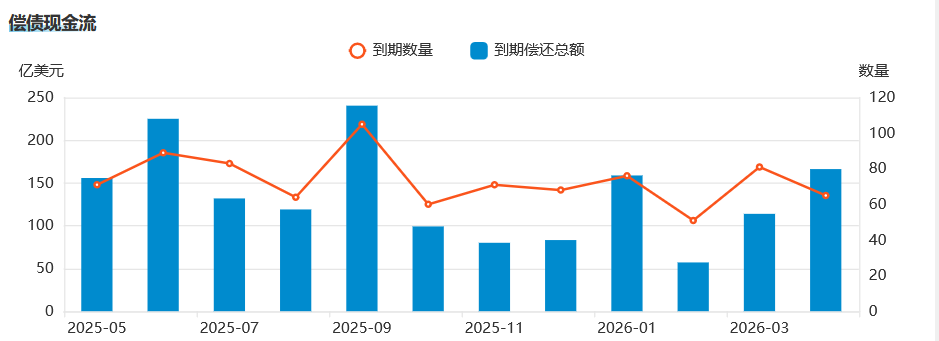

据中经社企业外债风险监测系统显示,未来一年内的中资离岸债整体偿债压力仍存。2025年三季度(7-9月)分别需要偿还大量美元,是未来一年内偿债压力最高的季度。

数据来源:中经社企业外债风险监测系统

此外,从债券年度到期数据来看,2025年和2026年中资海外债到期量较大。未来两年,中资美元债偿付压力依然较大。

若市场对于降息预期升温,或带来中资美元债收益率曲线下移与收益抬升的博弈机会。往后看,或打开我国央行货币政策更多的操作空间。

(文章来源:新华财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。