中资美元债发行回暖,投资价值凸显

AI导读:

今年中资美元债发行回暖,规模超去年全年,净融资缺口收窄。金融与城投企业是主要发行人,高息债券吸引眼球。二级市场投资级债券走强,回报率可观。受美债波动影响,短期供给难放量,但2026年到期高峰或推升发行量,建议侧重票息价值。

今年,中资美元债的发行继续回暖,发行规模已超去年全年,债券市场迎来新机遇。同时,受益于美债收益率整体下行,中资美元债仍有可观收益,成为投资者关注的焦点。

据Wind数据统计,2025年至今中资美元债已发行711只,规模共计945.22亿美元,只数与规模分别超过了去年全年的703只和935.91亿美元。另外,净融资缺口大幅收窄,由去年全年-476.89亿美元收窄至-185.20亿美元。

2021年,中资美元债年度发行超2500亿美元。受到美债收益率高企、地产企业风险、城投转型等因素影响,中资美元债的发行在2022年、2023年大幅缩水。华泰证券固收研究团队的研报指出,受中美利差倒挂+境内债市利率下行+境内信贷成本下降,2022-2023年美元债融资对中资企业的吸引力明显下降,境内债和点心债对美元债构成部分替代。2024年起,随着美联储进入降息周期,以及房企推进化债,中资美元债发行开始低位回升。

目前,金融与城投企业仍是中资美元债的主要发行人。从今年已发行的美元债来看,健合(H&H)国际控股有限公司发行的3.5年期美元票据“H&H国际控股 9.125% N20280724”票息有9.125%,昆明产业开发投资有限责任公司发行的1.5年期美元票据“昆明产投 8.5% N20260820”票息可达8.5%,高息债券吸引眼球。

图:今年发行的高息中资美元债

(资料来源:Wind数据,财联社整理)

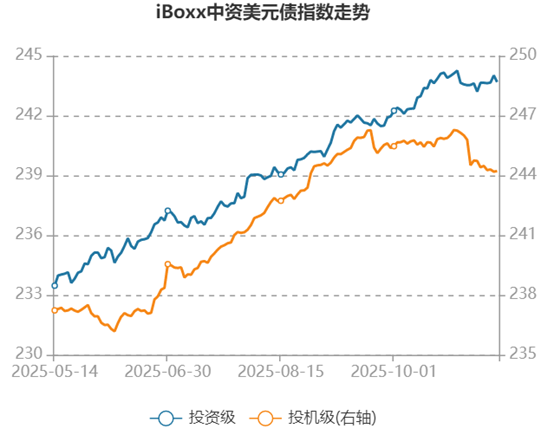

华泰证券固收研究团队指出,尽管发行规模回暖,但中资美元债行业结构仍有待改善。前三季度的美元债发行额中,金融债、城投债占比较高,均在31-32%,其次为地产债(绝大多数为重组债券),产业债新增规模偏小。二级市场方面,今年投资级中资美元债持续走强。年初至今,iBoxx中资美元债投资级指数上涨了6.47%(去年约6%)。高收益级指数年初至今上涨了7.94%(去年约17%),近期有所调整。10月以来,高收益级指数下跌了0.81%。

图:iBoxx中资美元债指数走势

(资料来源:Wind数据,财联社整理)

另据中诚信亚太的统计,截至上周五,中资美元债年初至今的回报率为6.72%,其中投资级债券回报率为8.49%,高收益债券回报率为8.03%,投资回报可观。兴证固收研究团队指出,中资美元债,尤其是投资级中资美元债表现受美债波动影响较大。受到第一轮降息落地和后续降息预期的影响,9月以来美债长短端收益率整体下行,但本轮美联储降息预期消化已较为充足,后续下行的空间有限。10年美债收益率在10月下旬一度下破4.0%,创年内低点,近期回升至4.1%左右。华泰证券固收研究团队预计,受限于美债高位、违约风险待出清以及化债严控城投高息融资,中资美元债发行量较历史繁荣阶段存在较大差距,短期中资美元债供给较难大幅放量,但弹性或有所增加。2026年为中资美元债到期高峰,全年到期额预计971亿美元,企业再融资需求或推升中资美元债发行量。考虑到板块的供需力量较为有利,兴证固收研究团队建议,降低对中资美元债资本利得的预期,侧重对票息价值的把握。前期中资美元债收益率下行带来了境内外利差的相对压缩,但相比境内信用债,中资美元债仍具有较高的票息,投资价值凸显。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。