城投债发行端优化进行时,市场波动致取消发行增多

AI导读:

城投债发行端优化正在深入进行,公司债发行审核进一步收紧。今年公司债取消发行案例明显增多,一季度取消发行规模创下近一年单周新高,或与二级市场成交定价估值的剧烈波动有关。城投债加速出清进入“快车道”,未来两个季度城投债密集到期可能进一步加剧收益荒。

一场“去芜存菁”的城投债发行端优化正在深入进行。去年的化债政策已对境外城投债的部分存量高息债务进行置换,并对增量严格限制。今年开年以来,公司债发行审核进一步收紧。

3月28日,上交所和深交所分别发布相关审核指引,其中,新增城投类指标的主体资质要求和信息披露细则备受关注。此次调整并非一味提高标准,而是对发行主体进行筛选,部分优质发行主体的债券发行获批,但也有部分城投债取消或推迟发行。

专业人士解读,这一轮政策调整实质为对债券发行主体的“精准出清”,一方面回绝生硬拼凑业务的融资平台,严格限制其新增债券手段;另一方面,为真正具备市场化经营能力的优质主体维持畅通的公司债融资渠道。

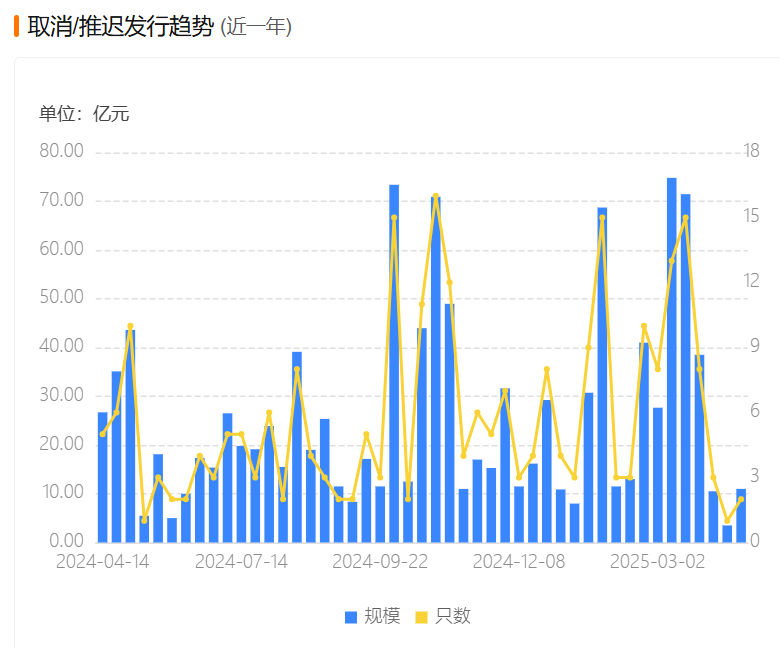

开年以来,债市剧烈波动,公司债取消发行案例明显增多。截至4月10日,今年公司债取消发行总规模已达198.15亿元,涉及债券29只,地方国有企业占比高达88.95%,AAA级高评级主体占比达49.23%。3月首周,公司债取消发行规模创下近一年单周新高。

时段分布上,一季度公司债取消发行情况呈现明显波峰特征,或与二级市场成交定价估值的剧烈波动有关。例如,十年期国债活跃券的成交收益率在短时间内快速攀升。

公司债作为信用品种,流动性明显弱于利率债,一级市场发行易受冲击。当二级市场机构买盘力量不足时,一级市场的投标认购情绪也会受到影响,为避免不利情况而取消发行的现象并不少见。

数据来源:企业预警通

造成上述现象的,除市场波动外,企业预警通数据显示,今年年初至今,公司债取消发行的主要原因中,“市场波动”因素仅占29.48%的比重。发行定价端的问题和上市审核环节的收紧也可能起到一定影响。

城投债发行“口子”明显收紧。一方面,企业为避免不利情况主动取消发债;另一方面,监管政策的收紧加剧了不同信用资质主体的分化。

截至4月10日,年内已有45只发债项目审核状态更新为“终止发行”,其中城投、产投类企业主体频频出现。终止发行的主体存在经营范围庞杂、经营“造血”能力不理想等共性。

3月底出台的指引再次提到判断企业城投类属性的核心标准——“335指标”,包括非经营性资产占比、非经营性收入占比、财政补贴占净利润比重等关键要求,并进一步强化了对企业偿债能力的具体要求。

比如,要求发行人具备清晰的主营业务定位和稳定的经营能力,对业务多元分散的企业,要求其详细说明各业务板块的协同性、实际控制情况,以及多元化经营对盈利可持续性和偿债能力的影响。将那些通过简单合并资产、未能培育出突出主业的城投债发行主体排除在外。

此外,指引特别强调了对市场化经营能力的支持,明确禁止融资性贸易行为,引导资金流向实体经济领域。

当前的指引将更加关注主体的偿债能力,通过设置资产流动、付息负担、业务分散程度等指标,对主体债券融资加以限制,有利于加速弱平台在资本市场上出清。

特别是“明确禁止融资性贸易行为”,是针对部分地区城投公司长期从事地方基础设施建设业务,财务报表中所体现的贸易业务实质上为“走单不走货”的融资性行为,引导其真正实现市场化转型。

城投债加速出清进入“快车道”。随着地方隐性债务化解工作的持续推进,城投公司在逐步退出政府融资平台,传统城投公司的产业化转型迫在眉睫,城投债也随之步入存量时代。

多地正加速推进城投公司转型,通过厘清主营业务定位,使转型工作驶入“快车道”。这一趋势预计将对未来城投债的一级市场发行质量与效率产生积极影响。

今年以来城投发债融资渠道如何?华西证券固收团队指出,2025年一季度,城投债发行、净融资相较去年同期明显下降,一方面受债市收益率上行影响,另一方面可能与新指引出台前就有窗口指导政策收紧有关。

与此同时,受债市收益率上行影响,2025年以来城投债发行利率逐月上升。在城投发债审核趋严,各融资渠道均较紧的背景下,城投债供给难以放量,可能因此进入“新收益荒时代”。

未来两个季度城投债的密集到期可能进一步加剧收益荒。若部分债券无法顺利借新还旧,城投可能会通过自有资金或银行贷款等其他融资渠道刚兑,这将造成城投债资产供给的缺失,进一步加剧收益荒。

(文章来源:21世纪经济报道)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。