债市持续调整,债基赎回压力初显

AI导读:

债市持续调整,债基净值回撤幅度堪比2022年11月,赎回压力初显。3月7日,债市大跌,部分债基单日净值跌幅超1%。业内人士指出,当前债券基金已感受到赎回压力,但整体可控。若调整继续,赎回压力或由债基向理财传导。

财联社3月10日讯 债市持续调整,负反馈风险隐现。债基在本轮调整中净值回撤幅度堪比2022年11月的债市负反馈,赎回压力初显。3月7日,债市大跌,部分债基单日净值跌幅超1%,同时债基单日卖债规模创调整以来新高,引发市场关注。

业内人士指出,当前债券基金已感受到赎回压力,但银行理财应对良好,整体赎回压力可控。然而,若调整继续,赎回压力或由债基向理财传导。

债基净值单日回撤显著

中长期纯债基金指数显示,今年已三连阴。无论是回撤幅度还是时长,本轮债市调整中债基净值的回撤均超过去年“9.24行情”,与2022年11月的债市负反馈相当。

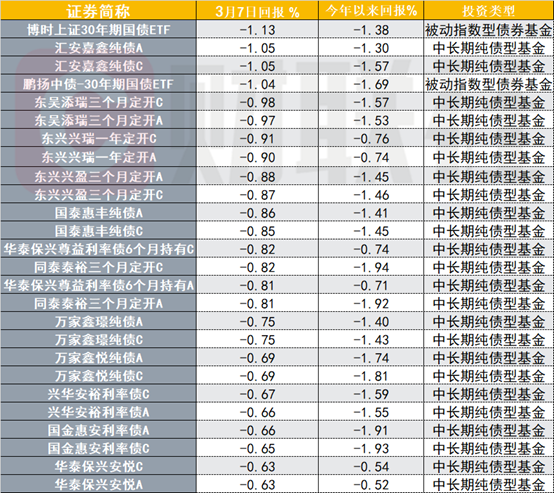

3月7日,债市大幅调整,10年国债、30年国债活跃券收益率上行5BP,为年内最大日上行幅度。当日,多只中长期纯债基金净值跌幅接近或超过1%,加剧市场担忧。

据统计,3月7日,95%的纯债基出现净值回撤,中位数为-0.12%。今年以来,超过八成债基净值增长为负,中位数回撤-0.31%,部分债基净值回撤超过2%。

公募基金成为债券市场调整时的首轮砸盘主力。机构行为数据显示,后半周基金卖债力度明显加大,卖债规模达到2月债市调整以来的单日最高。

赎回压力显现,理财尚可控

鉴于债基净值回撤幅度接近2022年11月债市负反馈水平,市场担忧赎回负反馈链条再度上演。然而,理财赎回压力整体可控,未形成明显负反馈效应。

法询金融固收组指出,当前负反馈链条可能进展至“银行理财赎回债基,债基被迫卖债”阶段,但理财尚未感受到赎回压力。若调整持续,理财产品可能受赎回影响。

招商证券固收首席认为,债基对债市看法短期偏谨慎,且面临赎回压力,因此采取买短卖长策略进行防守。当前债市已有赎回反馈压力。

理财机构行为显示,上周理财仍维持净买入债券,主要增持利率债和信用债。跨月后理财规模回升,破净率相比前两次债市调整时偏低,赎回压力整体可控。

民生证券固收首席谭逸鸣认为,理财在流动性储备上有所优化,增强负债端稳定性,抵御风险能力逐渐提升。大幅赎回负反馈概率不高,但需警惕资金面持续紧平衡与政策超预期调整。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。