城投债融资波动加剧,2月净融资创一年半新高

AI导读:

城投债融资在严控新增债务背景下呈现波动态势,2月净融资近1200亿元创一年半新高。未来两月将迎来到期高峰,考验市场融资表现。机构认为短久期城投债配置价值已提升。

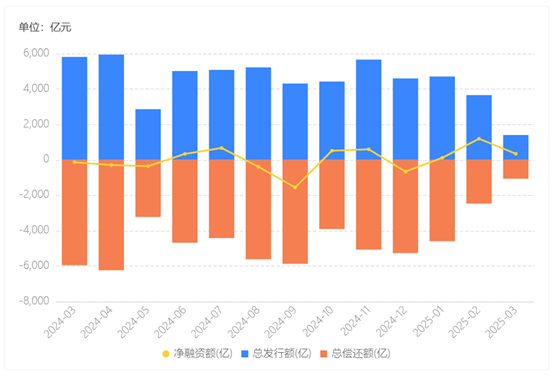

财联社3月7日讯 在严控城投新增债务、地方开启化债的大背景下,城投债融资波动加剧。据财联社统计,受到期规模缩减影响,2月城投债净融资近1200亿元,创一年半以来新高,显示出市场一定的回暖迹象。

机构分析指出,尽管净供给呈现企稳态势,城投债供给仍在缩量,需重点关注后续到期高峰的融资表现。特别是3月与4月,城投债到期压力预计分别达到7517亿元与7018亿元。近期短端收益率调整后,短久期城投债的配置价值已显著提升。

2月城投债净融资转正,到期规模减少为主要因素

财联社根据企业预警通数据,2025年2月城投公司发行债券3656.34亿元。由于到期规模大幅减少,2月城投债净融资额扩大至1193.26亿元,创2023年9月以来月度债券融资规模新高。

(资料来源:企业预警通,财联社整理)

进入3月,城投债净融资继续保持正值。2025年以来,城投债券累计发行9766.26亿元,净融资达到1660.05亿元。

民生证券固收首席谭逸鸣分析称,2024年1-2月城投债偿还规模较高,但今年同期偿还规模明显低于2024年,发行端与2023年相近,因此整体净融资情况较2024年同期更佳。据统计,山东、安徽、湖北、河北、重庆、广西、广东、北京等地的城投债发行及净融资均优于去年。

在严控城投新增债务的政策环境下,城投债发行在2024年明显减少,净融资额大幅下跌。全年城投公司累计发行债券62821.06亿元,同比减少8%;净融资额由2023年的1.3万亿元转为负值,达到-776.75亿元。

然而,自去年四季度起,城投债融资持续净流出的状况有所好转,2024年10月、11月城投债净融资均为正值。

未来两月城投债到期高峰考验市场

华安证券固收首席颜子琦指出,剔除春节效应后,1至2月城投债发行与偿还规模双双同比回落。尽管净供给呈现企稳态势,城投债资产供给仍在缩量,需密切关注后续到期高峰的融资表现。

据颜子琦统计,截至2025年底,城投债剩余到期压力约92479亿元(假设含权债100%行权),其中3月与4月到期高峰预计分别为7517亿元与7018亿元。

发行利率方面,受债市调整影响,2月城投债发行票面利率有所上升。据统计,2月新发城投债加权平均票面利率由1月的2.30%升至2.42%。

(资料来源:Choice数据,财联社整理)

市场情绪方面,颜子琦的统计显示,一级认购倍数小幅回升,但整体情绪仍偏低迷。2025年2月城投债平均认购倍数录得2.66倍,较前月回升约0.10倍。强资质主体仍是净增主力,低等级城投债亦有明显回暖,市场对长久期的偏好仍是主流。

近期,机构普遍认为短久期城投债配置价值已提升。招商证券固收首席张伟指出,目前全国多数地区1年内公募城投短债平均收益率已达到2.2%以上。江苏、山东、湖南、湖北、安徽和福建等地的城投债具备挖掘价值。

财通证券首席经济学家孙彬彬研报指出,城投债估值2.4%以上的占比已达28%,城投债择券空间进一步拓宽。建议关注地方重要性高、层级较高的主体,如西安高新、航空港、华发集团、津城建等。

(文章来源:财联社)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。