科创债募资规模快速增长,品种创新成关键驱动力

AI导读:

科创债(包括科创票据和科技创新公司债券)数量与募资规模快速增长,数据显示已超1765只与17550亿元。品种创新叠加利率优势驱动科创债融资井喷式增长,混合型科创票据等创新品种成为推动力量。

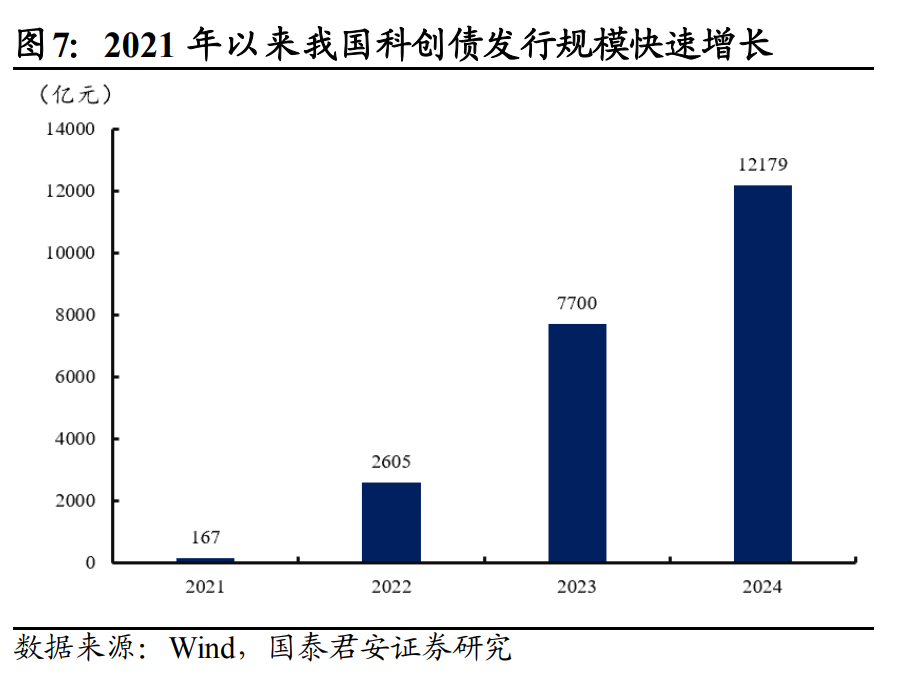

随着国家相关部门积极引导社会资本投资高新科技产业,科创债(包括科创票据和科技创新公司债券)的数量与募资规模均呈现快速增长态势。

数据显示,截至2月28日,科创债发行数量与募资余额分别超过1765只与17550亿元。相比去年12月初的1111只,当前科创债发行数量大幅增加约58%。

近日,中国证券业协会发布的2024年度证券公司债券承销业务专项统计数据显示,去年60家证券公司总计主承销539只科技创新公司债券,募资规模达到6136.86亿元,分别同比增长61.38%与68.48%。

一位券商投行部门人士透露,科创债产销两旺,一是因为国家积极推动高新科技产业发展,金融机构积极为符合条件的科技企业等提供科创债券票据融资服务;二是在债券收益率下行的大环境下,科创债相对较高的发行收益率吸引众多资本。

科创债发行数量与募资规模“井喷式”增长,还得益于品种的不断创新。比如混合型科创票据的面世,能将募集资金直接投向科技型企业股权,满足不同成长阶段科技企业的股性资金募资需求。

科创债之所以受到越来越多资本青睐,还有一个重要因素是其发行主体信用评级高。中证鹏元发布的研究报告显示,科创债发行主体是研发实力和资金实力较强的国有大型企业。

保险资管机构债券交易员认为,这无形间给科创债带来更强的投资安全垫效应。品种创新叠加利率优势驱动科创债融资井喷式增长。

所谓科创债,主要由科创票据与科技创新公司债券组成,前者在银行间市场上市交易,后者在证券交易所发行上市交易。

记者了解到,科创票据的诞生,是在2022年5月交易商协会发布科创票据相关通知后。与此同时,上交所、深交所相继发布科创债券发行指引,正式推出科创债。

记者了解到,科创票据的诞生,是在2022年5月交易商协会发布科创票据相关通知后。与此同时,上交所、深交所相继发布科创债券发行指引,正式推出科创债。

为了进一步提升科技企业票据发行融资的灵活性,2023年7月交易商协会推出了混合型科创票据。

创新类科创票据正成为推动科创债快速增长的“新推手”。复旦大学金融研究中心此前发布报告显示,混合型科创票据推广面临挑战,但券商、银行等金融机构持续加大发行路演力度后,越来越多投资机构开始入场。

去年11月,成都高科集团定向资产担保科创票据完成注册发行,标志着全国首单创新信托结构型定向资产担保科创票据正式落地。各种创新类科创票据正成为推动科创债发行数量与募资规模快速增长的“新推手”。

去年11月,成都高科集团定向资产担保科创票据完成注册发行,标志着全国首单创新信托结构型定向资产担保科创票据正式落地。各种创新类科创票据正成为推动科创债发行数量与募资规模快速增长的“新推手”。

在科创票据持续发展壮大同时,科技创新公司债券发行规模同样保持快速增长。中国证监会新闻发言人透露,科技创新公司债券试点转为常规,科技创新公司债券试点以来累计发行1.2万亿元。

随着科创债发行数量与募资规模快速增长,金融机构的投资热情高涨。数据显示,截至2月28日,科创票据发行数量超过771只,募资余额突破6362亿元。信托资金、基金等机构纷纷入场。

券商自营、银行自营与保险资管主要以认购持有到期策略为主,而科创债交易活跃度日益增加,越来越多投资机构开始探索交易型价差套利策略。

券商自营、银行自营与保险资管主要以认购持有到期策略为主,而科创债交易活跃度日益增加,越来越多投资机构开始探索交易型价差套利策略。

债券型私募基金也开始加大科创债的配置,这对新入场的私募基金债券精准定价能力构成较大的考验。如今,他们都密切跟踪关注科创债募集资金的具体投向。

(文章来源:每日经济新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。