险企永续债发行加速,资本补充新趋势

AI导读:

自2022年监管开闸允许保险机构发行永续债后,险企发行节奏显著加快。近日多家险企合计发行了237亿元的永续债。永续债正由“试水选项”转变为“战略优选”,但头部机构与中小险企的生存图景日趋分化。

蓝鲸新闻2月28日讯(记者石雨)永续债已成为保险业近两年的重要资本补充工具。自2022年监管开闸允许保险机构发行永续债后,险企发行节奏显著加快。近日,交银人寿、泰康养老、泰康人寿、平安人寿等险企合计发行了237亿元的永续债,无论是发行规模还是发行主体,均呈现扩大趋势。

永续债正由“试水选项”转变为“战略优选”。

行业积极补充资本的背后,一方面,“偿二代”二期工程实施下的偿付能力压力以及利差损风险,促使险企加速构筑资本实力的“防御工事”;另一方面,票面利率下行带来的发债成本降低,为保险公司增加了吸引力和动力。

然而,在“补血”竞赛背后,头部机构与中小险企的生存图景日趋分化。永续债、资本补充债的发行主体中,AAA评级机构占据主导地位,而寻求增资的中小机构则面临诸多难题。

四家险企发行237亿元永续债,新面孔加入

2025年以来,险企发债热潮持续不减,其中永续债扮演了重要角色。交银人寿、泰康养老、泰康人寿、平安人寿等险企相继入场。

平安人寿近日发布了2025年无固定期限资本债券(第一期)发行情况公告,所发行的“25平安人寿永续债01”基本发行规模为80亿元,并附有不超过50亿元的超额增发权,最终实际发行总额为130亿元,票面利率为2.35%,起息日为3月3日。

此前,泰康人寿、泰康养老也同步发行了永续债。泰康人寿发行的60亿元永续债票面利率为2.35%,2月27日起息;泰康养老发行的“25泰康养老永续债01”发行总额为20亿元,2月26日起息,票面利率为2.48%。

泰康人寿是国内首家获批发行永续债的保险公司。自2022年央行与原银保监会联合发布相关通知明确保险公司可发行永续债补充核心二级资本以来,泰康人寿已多次成功发行永续债。

寿险公司发行永续债的同时,泰康的养老险子公司也加入了这一队伍,成为首家发行永续债的养老保险公司。交银人寿亦在今年首次试水永续债发行。

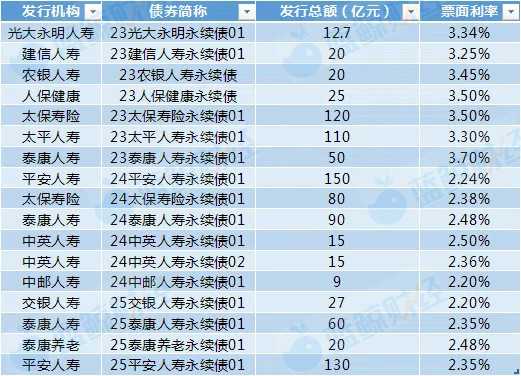

(2025年前2月保险公司发行永续债情况;制图:蓝鲸新闻)

永续债票面利率走低,机构伺机而动

开年至今仅2个月,已有4家机构合计发行了237亿元的永续债,相比发行资本补充债的险企数量和规模,永续债正逐渐成为主流。

从长期趋势来看,自2023年保险公司开始发行永续债以来,发行规模持续增长。尽管年初数据尚不能代表全年情况,但永续债作为保险公司资本补充渠道的重要性正在上升。

永续债作为资本补充工具成本相对较低,市场活跃度较高,能有效提升核心资本补充效率。然而,永续债清偿顺序相对靠后,存在减记或转股风险,对发行机构的自身实力、股东支持、信用评级有较高要求。

记者梳理发现,永续债开闸后,共有12家保险机构发行了17笔永续债,主要为头部险企和银行系险企,主体信用等级以AAA级为主。

(保险公司永续债发行情况;制图:蓝鲸新闻)

票面利率下降趋势明显,降低了险企的发债成本。例如,平安人寿最新发行的永续债票面利率为2.35%,远低于其之前赎回的资本补充债券利率。

票面利率走低是吸引保险公司发行债券的因素之一,但并非决定性因素。各家机构都有自己的资本补充计划与节奏。

偿付能力压力驱动行业补充资本

保险机构积极拓展资本补充渠道,主要源于偿付能力压力。

“偿二代”二期工程实施后,实际资本的认定更严格,导致保险公司偿付能力短期波动。尤其是人身险公司,还面临利差损风险,偿付能力降幅更为明显。

尽管并非所有保险机构都面临偿付能力逼近红线的紧急情况,但不少险企选择提前布局,以确保偿付能力维持在较高水平。

与发债并行的,还有保险公司的增资节奏。然而,增资路径并不顺畅,部分中小保险机构面临股东掣肘或不符合监管要求等难题。

当前,利率中枢下行,保险机构尤其是人身险公司正面临利差损压力。补血虽有效,但更为关键的是如何“造血”,优化产品结构、做好资产负债管理、夯实盈利能力才是持续生存之本。

(文章来源:蓝鲸财经)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。