互联网保险市场乱象频发,监管加强规范

AI导读:

随着互联网保险市场规模扩大,风险与矛盾日益凸显。上海市消保委测评发现部分互联网保险产品存在产品名称歧义、信息披露不全等问题。监管部门已出台多项政策法规加强规范,消费者在购买时需仔细阅读条款,留存好证据。

随着互联网保险市场规模的持续扩大,一系列深藏其中的风险与矛盾也日益凸显,引起了广泛关注。

5月28日,《国际金融报》记者注意到,上海市消保委日前公布了其联合复旦大学针对市场上主流互联网保险产品开展测评的结果,揭示了互联网保险行业的四大乱象。

测评结果显示,部分互联网保险产品存在产品名称歧义、信息披露不全、营销文案不规范及人工客服缺失等问题,涉及京东保险经纪、蚂蚁保、水滴保等多家保险中介平台,以及人保财险、安诚财险、泰康在线等保险公司旗下的多款产品。

四大乱象引关注

据悉,此次测评涵盖了蚂蚁保、水滴保、微保等10家主流互联网保险销售平台和头部保险中介机构,选取了35家保险公司的150款保险产品样本,包括医疗险、重疾险和意外险。

互联网保险产品以标准化、短周期、易上架为设计导向,虽提升了承保效率,但也导致了用户对保障边界的理解误差。同时,销售界面简洁,难以全面解释免赔条款、健康告知等专业化内容。

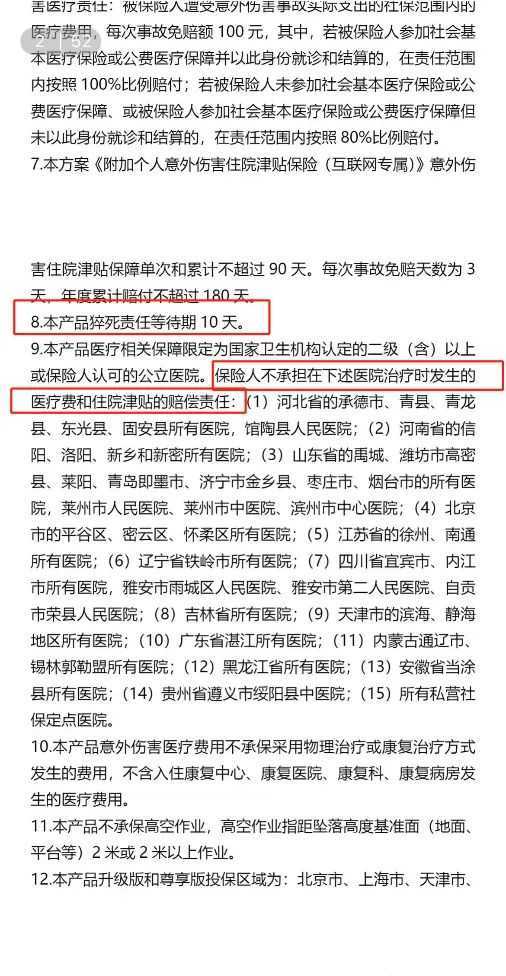

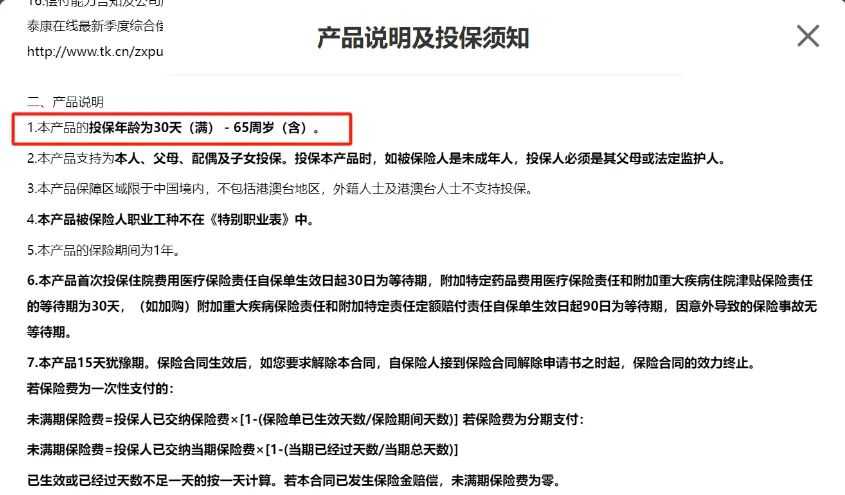

例如,京东保险经纪平台销售的个人百万综合意外险(人保财险),宣称的“百万”保额仅指航空意外责任,核心意外身故保险金仅为10万元。

信息来源:上海市消保委

此外,部分产品通过页面折叠、跳转链接等方式弱化重要信息的显性展示,容易造成误解。营销手段不规范也是顽疾之一,如水滴保平台销售的水滴百万医疗险(焕新版)宣传与实际条款不符。

信息来源:上海市消保委

在保险销售与服务中,人工客服严重缺位,导致用户在面对复杂问题时难以获得有效解答。

重塑行业秩序是关键

互联网保险市场持续增长,但行业乱象不容忽视。2023年互联网保险保费规模已达4949亿元,预计未来5年年均增速将稳定在15%至20%。

乱象频发的原因包括创新与监管的时间差、平台逐利性与消费者权益失衡、险企成本压力下的“重销售轻服务”,以及消费者信息不对称。为此,监管部门已出台多项政策法规,加强互联网保险业务监管。

消费者在购买互联网保险时需仔细阅读条款、关注产品评价和口碑、谨慎对待营销文案,并留存好相关证据。同时,销售平台、中介机构及险企也需共同努力,加强内部管理、提升服务质量,共同打造优质互联网保险产品。

(文章来源:国际金融报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。