中荷人寿或迎新董事长,一季度亏损引关注

AI导读:

近日,老牌合资寿险公司中荷人寿或将迎来人事调整,北京银行零售业务总监李建营拟接替王健出任董事长。中荷人寿近年来资产规模迅速扩张,但盈利状况不稳定,2025年一季度亏损1.53亿元,引发市场关注。投资失利和退保率上升是主要原因。

老牌合资寿险公司中荷人寿或将迎来人事大调整。近日,市场传出消息,北京银行零售业务总监李建营有望接替61岁的王健,成为中荷人寿新任董事长。记者致电中荷人寿求证此事,客服表示将稍后回复。

记者观察到,中荷人寿由国内城商行“领头羊”北京银行和全球最大银保业务提供商法国巴黎保险集团共同支持,近年来资产规模迅速扩张,近14年间增长超12倍。然而,盈利状况的不稳定成为其快速发展的隐忧。2024年中荷人寿实现净利润1.85亿元,同比增长1441.67%,但2025年一季度却亏损1.53亿元。投资端的失利和退保率的上升是导致这一变化的主要原因,“背靠金山”的中荷人寿如何破局,备受市场关注。

时隔四年传换帅,

银行系零售老将或接棒?

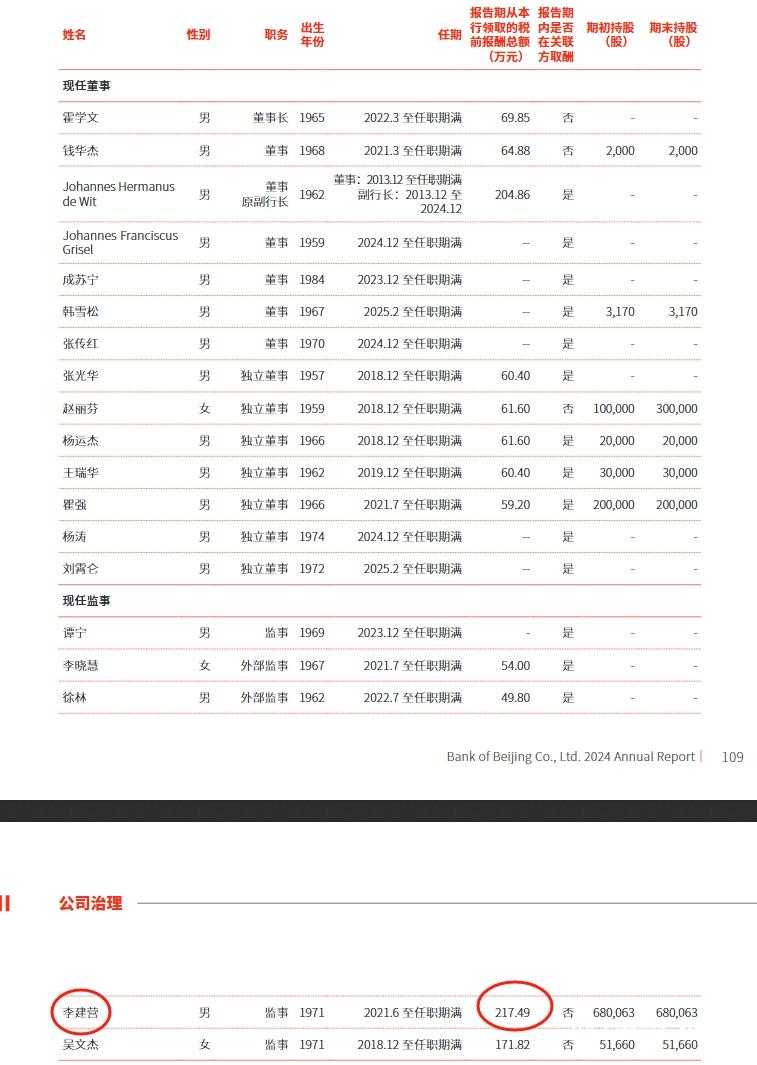

近日,多方消息显示,北京银行零售业务总监李建营或将接替王健,出任中荷人寿董事长。截至发稿,中荷人寿尚未对此进行确认。

业内人士分析,中荷人寿现任董事长王健已61岁,接近退休年龄,此次人事调整符合正常管理层迭代的逻辑。据中荷人寿2024年第4季度偿付能力报告,王健自2021年7月起担任公司董事长,此前在北京银行担任多个重要职务。而李建营同样来自北京银行,拥有丰富的零售业务经验。

作为北京银行零售业务的领军人物,李建营的加入或将推动中荷人寿与母行在客户资源共享、交叉销售等领域的深度协同。

记者注意到,中荷人寿多位管理层人员均来自大股东北京银行。北京银行通过调整高管团队,加强对合资险企的战略把控,李建营的任命或是这一战略意图的体现。

高增长与高波动并存,

一季度亏损1.5亿

中荷人寿前身为首创安泰人寿,是中国加入世贸组织后首批成立的中外合资寿险公司。2010年,公司更名为中荷人寿,由北京银行和法国巴黎保险集团合资经营。凭借银保渠道战略,中荷人寿保险业务收入大幅增长,但净利润却波动较大。

2010年至2024年,中荷人寿总资产规模从56.90亿元增长至723亿元,保险业务收入从11.76亿元增长至152.65亿元。然而,净利润却不稳定,多次出现亏损。2024年,中荷人寿实现净利润1.85亿元,同比增长1441.67%,但2025年一季度又陷入亏损,净利润由盈转亏1.53亿元。

银行系险企转型挑战重重,

投资失利、退保率上升

与亏损同时出现的是偿付能力下滑。2025年一季度,中荷人寿核心偿付能力、综合偿付能力分别下降56.96个百分点和55.77个百分点。投资收益率和综合投资收益率也大幅下降,位列非上市人身险企末尾。

业内分析指出,在权益市场复苏的背景下,中荷人寿在投资端的失利是导致其净利润受挫的主要原因。此外,退保率的上升也加剧了公司的经营压力。2025年一季度,中荷人寿退保金同比增长41%至1.17亿元,部分产品退保率高达234.06%。

高退保率反映出中荷人寿产品竞争力不足或市场信心下降。作为银行系险企,中荷人寿需优化资产配置、重塑产品竞争力,在规模扩张与盈利质量间寻求平衡。

(文章来源:南方都市报)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。