2025基金中报:个人减混基,机构加ETF,A股话语权生变

AI导读:

2025公募基金中报显示,个人投资者上半年混合型基金份额降6.75%,机构股票基金份额占比升至45%,华泰柏瑞沪深300ETF份额增,机构青睐ETF,A股市场公募话语权降低。

随着公募基金2025年中报披露结束,各只基金上半年基金份额持有人户数及持有人结构数据揭晓。基金市场尽管从6月开始,A股市场人气逐渐活跃,但数据显示,上半年个人持有混合型基金份额环比下降明显,个人投资选择呈现固收偏好。

反观机构投资者,虽然持有份额最多的是债券型基金,但股票基金持有份额占比保持回升态势,持有份额比例达到45%,机构风险偏好有所提升。此外,机构持有份额前十的产品中,华泰柏瑞沪深300ETF的份额实现小幅增长,继续位居榜首,前十权益类产品全部为ETF基金。

个人投资者上半年持有混基份额环比下降

今年上半年,A股市场在6月开始聚拢人气,吸引各路资金关注。然而,从最新的数据来看,公募基金的持有人结构当中,个人投资者依然对权益类产品有所回避。投资结构天相投顾数据显示,截至今年上半年,个人投资者持有份额最多的基金类型为货币市场基金(102941.87 亿份),2025 年上半年个人持有份额环比下降幅度最大的是混合基金,环比下降6.75%。

反观机构投资者,持有份额最多的基金类型为债券基金(79001.86亿份),2025 年上半年机构持有份额环比下降幅度最大的是货币市场基金,环比下降 4.69%。

可见,个人投资者与机构投资者在上半年有着不同的风险偏好,而从此前的基金申购赎回数据来看,股票型基金在今年二季度的净赎回份额是250.68亿份,指数型基金、混合型基金也都出现了不同程度的净赎回。

如此看来,个人投资者依然青睐投资固收类产品,甚至是货币型基金,而机构投资者逐渐开始提高权益投资的比重。根据天相投顾数据,从投资者持有份额占比来看,机构投资者的股票基金持有份额占比保持回升态势,持有份额比例达到45%。

有分析指出,当前的现象反映了投资者在面对市场不确定性时的风险规避行为。主动权益基金的赎回可能与市场波动、投资者对经济增长放缓的担忧以及对部分基金业绩未达预期有关。而债券基金、货币基金则受到青睐,表明投资者开始寻求稳定的资产和更具防御性的投资策略。

然而,这也使得一些基金投资人即便到了下半年依然没有较好的投资体验,或权益仓位较低,或依然在红利方向布局等。有分析指出,过早地切换或赎回可能会导致年内落后于整体市场表现;同时,由于过于看重组合的安全性,买入了一些稳定但低回报率的产品,也拖累了理财组合整体的业绩表现。

机构持有份额前十权益产品均为ETF

由于此前主动型公募的赚钱效应欠佳,不少在2021年前后申购主动权益类公募基金的投资者在最近几年的收益率不佳。而随着账面出现亏损,不少基金持有人,特别是此前热门的基金持有人在上半年选择了离场。

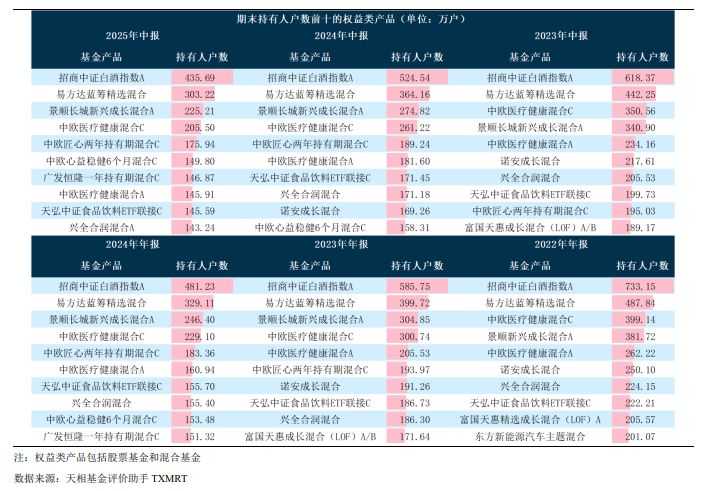

从持有人户数来看,2025年中报与去年同期相比,天相投顾数据统计显示,招商中证白酒指数A、易方达蓝筹精选混合、景顺新兴成长混合A、中欧医疗健康混合C依然排名前四,且上半年持有人户数持续保持下滑趋势。

然而,随着指数基金的发展提速,越来越多的投资者,特别是机构投资者开始通过ETF投资A股。从机构持有的权益产品来看,上半年机构持有份额前十的产品中,华泰柏瑞沪深300ETF的份额同比实现小幅增长,继续位居榜首,前十权益类产品全部为ETF基金。

不过,就市场整体的份额变化来看,依然较去年年底有所增加。天相投顾数据统计显示,根据2025年中报,个人投资者持有基金164497.12亿份,占比55%,较2024年年报增加7583.82亿份。机构投资者持有基金136342.89亿份,占比45%,较2024年年报增加2057.31亿份。

当然,目前整个A股市场中公募基金的“话语权”正在降低。有分析指出,上半年公募资金的增仓有限,而险资以及杠杆资金却是现阶段A股市场增量资金的重要来源。根据瑞银证券的研究统计,上半年公募基金一共增仓了A股1460亿元左右,瑞银证券中国股票策略分析师孟磊公开表示,这个数据相对是比较低的。

孟磊指出,根据金融监管总局信息披露数据,上半年保险公司一共增仓了6400亿的权益类资产。大致来看,这个权益类资产新增资金量,港股的获益可能更多一些,下半年预计保险资金将进一步加仓A股,进行资产的再平衡。

当然,随着企业基本面的改善,未来A股上市公司的投资价值也将进一步显现。孟磊表示,截至上半年来看,全部A股的盈利增长在3%左右,剔除金融板块以后在1%左右,下半年,随着基数效应进一步退却,基数越来越低,增速逐步反弹。预计全年A股利润增速在6%左右,会比去年的低单位数增长有进一步的提升。

(文章来源:每日经济新闻)

郑重声明:以上内容与本站立场无关。本站发布此内容的目的在于传播更多信息,本站对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至yxiu_cn@foxmail.com,我们将安排核实处理。